SVB会引发下一场08年金融危机吗?前桥水投委会成员:多虑了!

SVB会引发下一场08年金融危机吗?前桥水投委会成员:多虑了!

来源:华尔街见闻卜淑情

Elliott表示,Elliott认为美国监管机构此次采取的措施“相当不错”,能够避免引发系统性恐慌。虽然这可能远远超过了阻止恐慌的实际需要,但当前形势紧急,大规模的举措可能起到立竿见影的效果。

硅谷银行(SVB)倒闭后的短短48小时内,FDIC迅速出手接管,美联储推出BTFP救助工具,美财政部为其提供援助资金,储户在硅谷银行的存款得到暂时的安全。

随着恐慌情绪的蔓延,尤其是Signature银行接力倒下,投资者还是担心,一场类似2008年的全球性金融危机可能已经来临。

但在前桥水投委会成员、基金公司UnlimitedFunds联合创始人BobElliott看来,以上担忧可能没有必要。

Elliott在当地时间周一发布推文表示,美联储、FDIC以及财政部采取的大规模支持措施能够阻止挤兑再次发生,没有保险托底的存款人受到了“全方位”保护。

他认为,防止危机重现的最佳措施是迅速采取大规模的行动。虽然这可能超过了阻止恐慌蔓延的实际需要,但“火灾发生时不该节约用水或讨价还价”。

美联储、财政部托底,SVB得救了?

当地时间周日,美联储、财政部及美国联邦存款保险公司(FDIC)发布了联合声明,承诺保障所有储户存款的安全。对此,Elliott表示:

通过为所有储户提供担保,他们有效地消除了规模较小、监管不那么严格的银行发生挤兑的风险。

他指出美联储新推出的流动性计划以票面价值为所有证券提供了一年期贷款,这进一步提高了安全性,即如果银行遭遇挤兑,它们可以杠杆操作HTM(持有至到期)证券,以获得流动性。

现在,对于任何一家银行而言,只要对抗挤兑的优质流动资产到位,它将能够将这些资产变现,不管按市值计价如何。虽然净息差(netinterestmargin)会构成拖累,但对于部分价值的流动性来说,这只是一个小小的代价。

如果优质流动资产已经到位,这可能会救了SVB。

另外,有投资者担心援助SVB银行会使美联储陷入亏损的风险,但Elliott认为这不太可能:

使用美国财政部的资金池ESF——一种政府贿赂基金——来担保信贷损失,这一计划全球金融危机期间的措施相似。即使按票面价值发放贷款,由于美联储处于资深地位,即使出现违约,美联储也极不可能出现亏损。

总体而言,Elliott认为美国监管机构此次采取的措施“相当不错”,能够避免引发系统性恐慌。虽然这可能远远超过了阻止恐慌的实际需要,但当前形势紧急,大规模的举措可能起到立竿见影的效果,随后针对事态的演变进行更有针对性的调整。

Elliott还写道:

在现代金融体系中,(政府)是不会允许银行业发生恐慌的,而且发生后总会想方设法解决。结束任何银行业恐慌的关键在于流动性和资本。这些举措正是解决了这个问题。

这就是为什么我从一开始就说,即使SVB破产,解决过程也会很顺利,储户也很可能是安全的。

最终,摆脱系统性银行业恐慌的方法只有一个,我们再一次看到,它最终将使银行具有流动性,使储户得以完整。

目前分析师们普遍认为,美联储以及财政部的救助措施能够解决眼前硅谷银行的困境。其中,澳大利亚和新西兰银行集团策略师JohnBromhead表示,美联储的迅速反应制止了系统性风险:

政策反应的规模和速度应能平息金融体系中的恐惧。与去年9月或10月的英国养老金危机类似,政策制定者能够有效地防范风险,避免任何类型的系统性事件。

SVB情况可能没那么糟糕

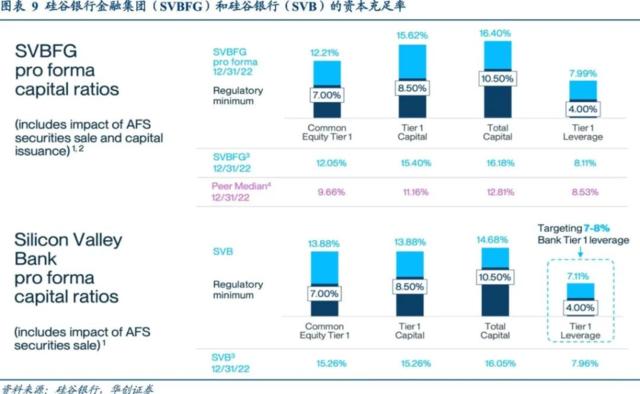

根据华创宏观分析师郭忠良稍早前研究,SVB的财务状况并没有外界想象得那么糟糕:

截止2022年12月31日,计入出售资产的冲击以后,硅谷银行(SVB)一级资本充足率为13.9%,比最低监管要求高出5.4%,总资本充足率为14.7%,比最低监管要求高出4.2%。

硅谷银行金融集团(SVBFG)一级资本充足率为15.6%,比最低监管要求高出7.1%,比同行业均值高出4.4%;总资本充足率为16.4%,比最低监管要求高出5.9%,比同行业均值高出3.6%。

负债端,硅谷银行表内客户存款有1860亿美元,表外客户资金有1890亿美元,2022年客户资金总流量(TCF)仍然比2021年高出460亿美元。

资产端,除了证券组合以外,硅谷银行的贷款总额为743亿美元,其中70%是较低信用风险的贷款,例如:全球基金融资、私人银行融资等,一直以来作为高风险贷款的天使轮投资者支持贷款仅占整个贷款的3%,远远低于2009年的11%。

硅谷银行的稳健性没有明显减弱,其所持有的资产都比较优质,证券组合的未确认损失与客户资金流出暴露的是流动性风险,而不是丧失偿付能力。

至于SVB是否引爆系统性风险,郭忠良表示:

在美联储大幅加息的背景下,美国商业银行的盈利能力仍然表现出足够的韧性,也就难以出现系统性的风险。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。