红利的繁花能开多久?

近三年来,市场持续震荡调整,红利类资产却有不错的逆势表现。以东证红利低波指数(931446)为例,Wind数据显示,2023年该指数涨幅为8.32%,今年前2个月涨幅为8.95%。凭借着相对稳健的表现,红利策略日益受到市场认可,成为许多投资者的眼中的香饽饽。

当前市场或许仍存在一定的分歧,那么红利策略还值得投资吗?其投资价值有哪些可圈可点之处?

震荡市“减震”利器

凭借样本公司现金流充沛、盈利能力稳定、稳定高分红等特性,东证红利低波指数在近期市场调整中表现出了良好的抗跌属性。

Wind数据显示,自2021年初至2024年2月底,沪深300、中证500、创业板指的最大回撤分别为45.25%、41.69%、56.49%,宽基指数存在深度的回调,而同期东证红利低波指数的最大回撤为15.34%,成为名副其实的震荡市“减震”利器。

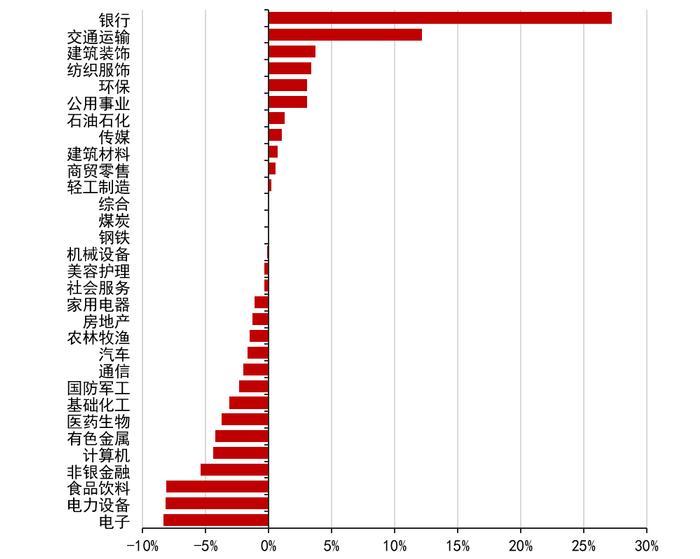

从行业分布可以发现,相较于中证800指数,东证红利低波指数明显超配银行、交通运输、建筑装饰、纺织服装等行业偏价值和防御性板块,同时明显低配电子、电力设备、食品饮料、非银金融、计算机等成长性较强或估值较高的板块。行业分布上的倾斜,使得东证红利低波指数具有天然的防御价值属性。

图:东证红利低波相对中证800的行业超配情况

在红利因子正向筛选的基础上,东证红利低波指数在构建时也纳入了低波动因子,更好地筛除存在异常高波动的股票。红利因子和低波动因子的叠加共振,或能发挥出“1+1>2”的效果。

与市场上其他红利指数相比,东证红利低波指数还别出心裁地加入了对ROE稳定性的考量,旨在辅助选出质量更优、稳定性更好的标的。

退可守,进亦可攻

通过“高分红+低波动”的组合,东证红利低波指数点亮了防御的技能,可以为投资提供相对更多的安全边际,帮助度过市场低位震荡、投资者信心不足的阶段。

因为防御属性太强,其进攻性往往被大家忽略。很多人直觉地认为红利策略只适合于熊市或震荡市,在牛市中红利策略配置的性价比并不高,这种观点实际上存在一定的误解。

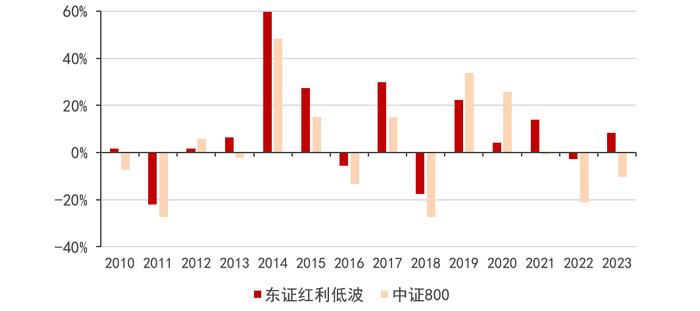

图:东证红利低波与中证800年度收益对比

从年度收益表现观察,从2010年以来,东证红利低波指数确实在大部分年份跑赢中证800,尤其是在中证800下行的年份,东证红利低波均取得了相对更佳的表现。

但在牛市阶段,红利策略同样可能跑赢市场。例如在2014年、2015年和2017年,中证800整体表现较好,而东证红利低波在此基础上均获得超过10%的相对收益,证明红利策略在牛市也具备一定的进攻性。

总体上看,东证红利低波指数所表征的资产走势与市场表现相对独立,其投资价值并不仅限于熊市减震,在牛市依然可以作为良好的底仓配置品种。

股息率跑赢十年国债收益率

近期,十年期国债到期收益率明显存在逐步走低的趋势,大行定存利率也已告别“3时代”,全社会无风险利率正持续下行,“躺赢”时代已经成为过去式。

与之形成鲜明对比的是,东证红利低波的股息率自指数发布(2020年4月21日)以来存在较为明显的趋势性上升,近期维持在5%左右的较高水平。截至今年2月底,东证红利低波指数股息率相比十年期国债收益率的利差达2.6%,凸显了红利低波策略的投资性价比和配置价值。

放眼全球,在过去几十年间,美国、日本等海外市场的银行存款利率也呈现出趋势性的下行,逐步进入低利率甚至负利率时代。

股息率是现金分红和总市值之比,高股息本质上是上市公司从利润中拿出大量现金来分红,且要求公司股价处于相对低估值状态。稳定的高股息策略,或许是低利率时代的一味“良药”。

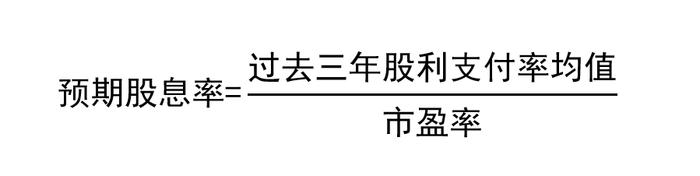

通过预期股息率规避“红利陷阱”

投资是面向未来而非过去,当前的高股息不等于未来的高股息,将过去一年高股息的股票筛选出来构建组合,并不意味着就可以稳定地获取红利,反而可能踏入“红利陷阱”。

举例而言,强周期行业往往会在周期顶部进行高分红,但其分红持续性并不强,股息率过高反而可能意味着离周期顶部不远。所以,以过去一年的股息率来构建组合可能会面临一定的问题。

企业整体分红意愿与其经营阶段有关,近三年的分红情况具有更强的稳定性,能够更好地反映企业当前和未来的几年情况。

东证红利低波指数在选择样本的过程中,剔除了过去三年未连续实施现金分红的证券,并且剔除“预期股息率”排名后60%的证券,通过这些筛选之后,留下来的都是分红意愿和分红持续性都较高的股票,很大程度上可以规避“红利陷阱”。

除此之外,与大部分红利指数不同,东证红利低波采用“预期股息率”进行加权计算,进一步强化红利属性,将权重向未来更可能高股息的样本倾斜。

央国企价值重估进行时

近年来,国资委探索建立了央企经营指标体系,并从资产重组、经营效率等多个角度对考核指标进行持续优化调整,推动央国企管理制度更加完善。

国资委在年初表示,将把市值管理成效纳入对中央企业负责人的考核,引导中央企业负责人更加重视控股上市公司的市场表现。2月27日,国资委召开国有企业改革深化提升行动2024年第一次专题推进会,会议指出要“乘势而上、全力以赴推进新一轮国企改革”。

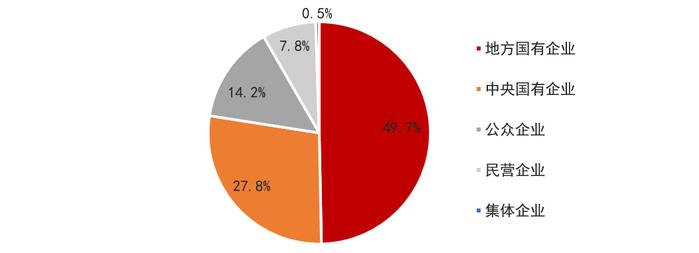

东证红利低波指数当前含“央国企”量较高。根据Wind数据,截至2月29日,在东证红利低波最新的100家样本公司中,央国企数量为77家,权重占比为77.5%。包含央企27家,权重占比约27.8%,其中有14家“中字头”央企;地方国企50家,权重占比约49.7%。

图:东证红利低波指数样本股公司企业性质分布

随着央国企改革的进一步深化,未来相关增量政策有望持续加码,有望不断增强国资国企的成长动能,培育出更多高质量发展的国有企业,其中经营情况良好、业绩稳健的优质央国企或被市场再定价,进一步推动相关资产的价值重估。

未来表现值得期待

短期来看,经济恢复处于“波浪式发展、曲折式前进”的过程中,同时海外市场的不确定性在提升,红利类资产有望起到攻守兼备的作用。

站在目前位置,与其讨论红利风格何时切换,不如观察有利于红利风格的外部环境是否发生变化。在经济数据出现拐点,低利率环境得以保持,经济确认进入强复苏之前,红利低波类风格仍然是争取获取相对收益和绝对收益的较优选择。

从长期看,即便红利类资产近期已经有一定的表现,从估值、股息率等角度来看,东证红利低波指数目前并未行至高位。

随着我国经济由高速增长阶段转向高质量发展阶段,高分红将成为企业回报股东的重要方式,红利策略的投资价值有望得到市场的进一步认可。在未来的低利率环境下,高股息组合可以提供较高比例的分红,也有望分享上市公司高质量发展的红利,其长期投资价值依然值得期待。

东方红中证东方红红利低波动指数基金(A类:012708,C类:012709)紧密跟踪东证红利低波指数(代码:931446),攻守兼备,值得重点关注!

指数历史数据仅供参考,不代表未来及本基金业绩表现。本基金为指数基金,标的指数为中证东方红红利低波动指数(代码:931446)。本基金面临的主要风险包括但不限于:市场风险、管理风险、流动性风险、信用风险、技术风险、操作风险、投资特定品种(包括债券回购、股指期货、股票期权、资产支持证券、科创板股票、存托凭证、北交所股票等)的风险、参与转融通证券出借业务的风险、本基金法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险和其他风险等。本基金特有风险主要是指数化投资风险,包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、跟踪误差控制未达约定目标的风险、标的指数值计算出错的风险、标的指数变更的风险、指数编制机构停止服务的风险、成份股停牌风险等。基金过往业绩不预示未来表现,管理人管理的其他基金业绩不构成本基金业绩的保证。管理人不保证基金一定盈利,也不保证最低收益。基金有风险,投资需谨慎,请认真阅读基金合同、招募说明书、基金产品资料概要及前述文件更新内容。本基金是一只股票型基金,其预期风险与预期收益高于混合型基金、债券型基金与货币市场基金。本基金的风险等级评级结果请以销售机构的评级为准,请投资者根据风险承受能力购买相匹配的风险等级产品。本基金由上海东方证券资产管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。