高瑞东 赵格格:为什么我们认为9月有望降息?

转自:金融界

本文源自:券商研报精选

核心观点

事件:

美东时间6月12日,美联储召开6月FOMC会议,联邦基金利率目标区间维持在5.25%-5.5%,符合市场预期。美联储将在2024年7月31日召开下一次FOMC会议。

核心观点:

本次议息会议相对偏鹰,但并未抵消通胀下行所催化的乐观情绪释放。6月点阵图显示年内降息空间从3次变为1次,美联储上调明后年通胀预期,及鲍威尔讲话相对鹰派,均指向美联储尚未决定降息时点,依然在谨慎观察。但在近期走弱的通胀和经济数据面前,美联储释放的鹰派信号并未打消市场的乐观情绪,会议结束后美债收益率回落、纳斯达克指数收涨。

虽然美联储并未明确降息时点,但综合美国通胀、就业市场降温趋势及大选年背景来看,我们认为9月降息是大概率事件。一是,近期美国通胀回落与油价下跌、交通和医疗服务价格降温有关,通胀降温趋势或延续至9月;二是,近期非农就业数据走高或来自统计因素支撑,美国就业已有转冷迹象,高利率也在持续冲击房地产等利率敏感部门;三是,随大选临近,美联储呵护经济和股市的意愿更强,大选前的9月FOMC会议是降息的关键窗口期。

市场反应:

截至美东时间6月12日收盘,道琼斯工业平均指数、标准普尔500指数和纳斯达克综合指数单日分别下跌0.1%、上涨0.9%、上涨1.5%,10年期美债收益率下行8bp降至4.31%,2年期美债收益率下行6bp至4.75%,美元指数收于104.7。

一、6月FOMC会议:点阵图指向年内降息次数从3次调至1次

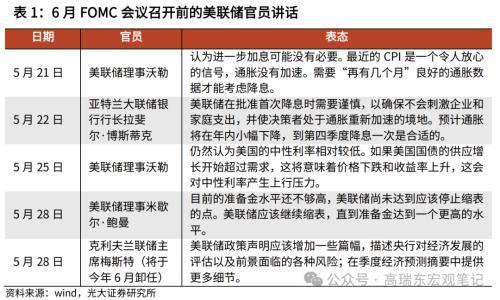

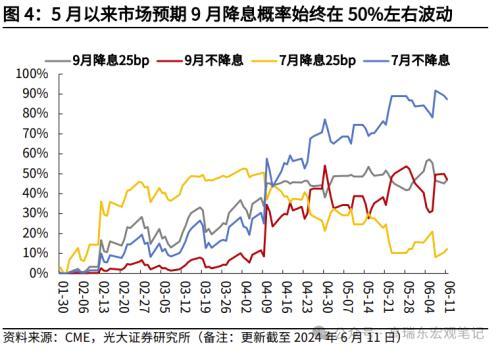

6月FOMC会议前夕,市场关于降息的预期反复横跳。5月中下旬,受超预期的PMI(标普)数据与油价反弹的影响,10年期美债利率最高在5月29日反弹至4.61%。此后,陆续公布的美国第一季度实际GDP修正值、5月制造业PMI(ISM)等数据不及预期,推动市场重启宽松交易,10年期美债利率在6月FOMC会议前夕下滑至4.4%左右。

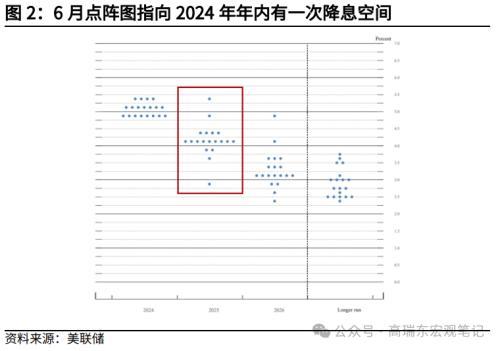

整体来看,6月议息会议相对偏鹰,并未释放出鸽派信号。一是点阵图显示年内降息空间从3次变为1次,二是美联储上调对明后年的通胀预期,三是会后鲍威尔讲话相对鹰派,表明当前通胀回落的空间离降息依然不足。以上三点均指向美联储尚未决定降息时点,依然在对就业和通胀做谨慎观察。

具体而言:

一是,从声明来看,6月会议与5月大体相同,区别在于对通胀的表述。5月FOMC会议提出“实现美联储通胀目标2%方面,缺乏进一步的进展(alackoffurtherprogress)”,而6月则删去这一表述,改为“在实现这一通胀目标方面,取得了适度的进一步进展(modestfurtherprogress)”。

此外,本次会议删除了5月声明中有关缩减量化紧缩的具体行动表述。5月声明中,美联储宣布将美国国债的月度缩表上限下调350亿美元至250亿美元,而本次会议则改为“FOMC将继续减少其持有的美国国债、机构债务和机构MBS(continuereducingitsholdingsofTreasurysecuritiesandagencydebtandagencymortgage‑backedsecurities)”。

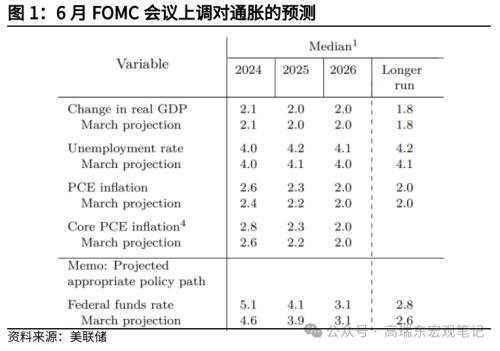

二是,美联储维持当前对于经济的预测,上调通胀预期。从会后公布的经济展望来看,美联储官员基本保持经济增长预期不变,预计2024年全年GDP增速为2.1%;但是将2024的PCE通胀预期和核心PCE通胀预期增速均上调0.2个百分点,2025年的通胀预期则均上调0.1个百分点。

三是,点阵图显示,官员们预期年内降息次数从3次下调至1次。在2024年3月FOMC会议上,虽然美国一季度的通胀已经出现反弹风险,但3月点阵图依然指向年内存在三次降息空间。2024年3月的点阵图,维持2024年利率中值4.6%不变,上调2025年利率中值至3.9%。

在更高的通胀预期下,2024年6月点阵图将2024年利率中值从4.6%上调至5.1%,对2025年底利率的预估中值从3.9%升至4.1%。这意味着,相较3月份预期将在年内降息三次,6月预期为年内降息一次,在通胀预期提升的背景下,利率下降的速度进一步放缓。

从会后鲍威尔讲话来看,美联储对于后续的降息时点依然摇摆不定,需要更多的通胀数据做出决策。鲍威尔承认,近期的月度通胀数据有所缓和,但信心还没有达到进行降息的程度,“我们已取得了适度的进展,但需要更多良好的数据”。

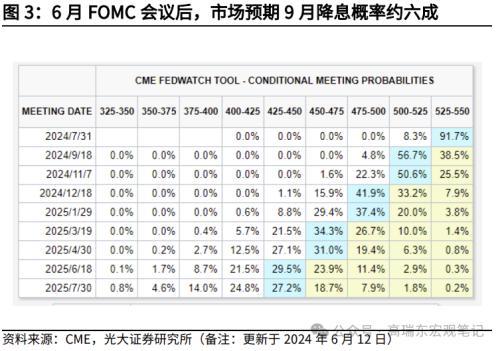

虽然美联储表态没有释放出市场期待的鸽派信号,但是会议前夕所公布的5月通胀数据不及预期,同比及环比增速双双回落,驱动了市场乐观情绪的释放,会议结束后市场预计9月概率略高于会议前,约为56.7%。

二、9月美联储降息依然是大概率事件

虽然美联储并未明确降息时点,但综合近期的通胀、非农数据及当前美国的政治周期来看,我们认为9月降息依然是大概率事件。

首先,近期非农就业数据走高或来自统计因素支撑,实际就业可能不如非农数据强劲,美国就业已有转冷迹象。一则,从历史看,2023年以来非农数据下修居多,费城联储也提示2023年非农数据被高估80万个新增职位。二则,美国劳工统计局使用的“出生-死亡模型”在经济形势急剧转变的时期,无法准确估算倒闭的企业数量,容易高估非农数据。三则,兼职导致大量工作被重复计算,掩盖了实际就业转冷的情况。四则,近期季度就业和工资普查(QCEW)、美国私营企业就业人数(ADP)指向美国就业已有转冷迹象(详情请参考我们在2024年6月8日外发的报告《如何看待美国就业数据间的不一致?——2024年5月美国非农数据点评兼光大宏观周报》)。

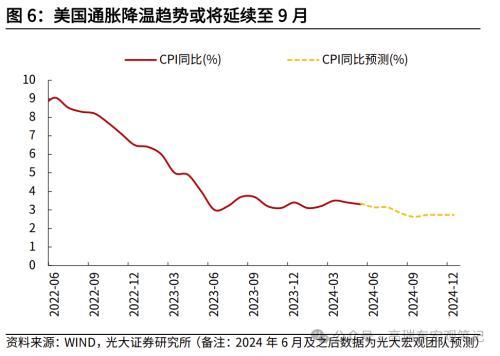

其次,近期美国通胀回落与油价下跌、交通和医疗服务价格降温有关,通胀降温趋势或延续至9月。5月,能源价格环比降至-2.0%,上月为+1.1%,主要受中东地缘形势缓和、美国原油累库影响;交通服务价格环比降至-0.5%,上月为+0.9%,医疗护理服务价格环比降至+0.3%,上月为+0.4%,交通和医疗护理服务价格环比增速连续两个月回落,反映出居民消费需求放缓和劳动力成本下降的影响,我们认为美国通胀降温趋势或将延续至9月。

再次,随着11月美国大选临近,美联储呵护经济和股市的意愿更强,今年降息确定性较高,大选前的9月FOMC会议是降息的关键窗口期。

我们认为,综合综合考虑大选年、美国通胀降温、就业市场逐步转冷等因素,美联储在今年9月降息依然是大概率事件。

三、风险提示

俄乌局势升级,国际大宗商品价格波动;

美国经济下行速度超预期。