反弹受阻 震荡又起 如何决策才能少犯错、不错过?

4月末以来,受益于国内疫后经济复苏、流动性偏充裕、风险偏好提升等利好,A股市场迎来了两个多月的整体反弹。经过前期充分修复后,随着一些短期担忧因素(经济复苏节奏、疫情不确定性、流动性预期分歧、海外衰退等)的显现,场内资金分歧加大带来指数整固盘整,A股趋势将由反弹进入振荡阶段。

面对市场的起起伏伏,是耐心等待回暖,还是果断清仓、等行情明朗时再入场?一些思考,希望能够基民朋友们一些参考。

平常心看待,震荡往往也伴随着机遇

2021年以来,市场震荡加剧,赚钱效应明显弱于2019年和2020年。这让不少在这两年入场的投资者无所适从,脑子里全是问号“为什么我一来,市场就不行了?”

其实,从历年数据来看,震荡、波动是A股常态。以上证指数为例,2006年-2021年,指数年度涨幅最大为130.43%(2006年),最小为-65.39%(2008年),平均涨跌幅为17.19%,标准差为48.36%,其中标准差是均值的2.8倍。这说明,大部分年份,大盘指数涨跌幅偏离平均值,A股市场波动性较大。

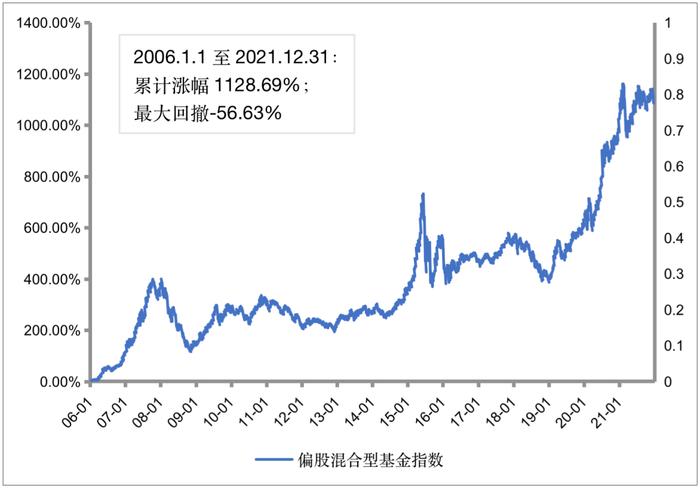

不过,拉长时间来看,尽管市场交替更迭、波动常在,但权益基金的长期赚钱效应不错,偏股混合型基金指数保持震荡向上的趋势,2006年初至2021年末累计涨幅达到1128.69%(数据区间:2006/1/1-2021/12/31)

“行情总在绝望中诞生、在半信半疑中成长、在憧憬中成熟、在希望中毁灭。”逆向投资大师约翰邓普顿一语道破了“风险是涨出来的,机会是跌出来的”的投资规律。

基金投资是一场马拉松

每当行情走势不明朗时,就会有基民朋友开始羡慕空仓的人,表示:“可不可以先全部赎回,等到市场有明显上涨趋势的时候再买入?”答案肯定是可以的,但这种“上涨前买入、下跌前赎回”的精准择时在波动较大的A股市场实在是难上加难。

正如前面所分析的那样,A股的上涨并非线性的,虽然整体来看会有一个较好的投资收益,但是这些收益并不是均匀分布在每一年,有的年度收益很高,有的年度收益很低,甚至出现亏损。这种不均衡性可以简单理解为我们常说的“二八效应”,即80%的收益都是在20%的时间里赚到的,而剩下的80%的时间可能都是没有行情的“垃圾时间”。

以沪深300指数为例,如果在2006年1月4日持有该指数至2020年12月31日,最后收益率可以达到464.33%;而剔除掉涨幅最高的20天,收益仅为60.75%,缩水了403.48%。

保持均衡配置,不过多押注单一赛道

常言道“不要把鸡蛋放在一个篮子里”,这句话的本质是在强调资产配置的重要性。为什么要关注资产配置,原因在于各类资产的收益表现是轮动的,单押某一类投资标的而不做动态平衡的话,不仅可能会错过机遇,也可能面临更高的风险。

当前市场对成长还是价值的风格判断还存在较大分歧,未来一段时间板块可能会处于持续轮动状态,如果对行业和主题没有明确的方向,就更应该做好均衡配置,保持持仓稳健。

不空仓不满仓,做好仓位管理

无论行情如何发展,切记不要让自己处于“空仓”和“满仓”的极端状态,持有部分筹码、同时拥有一定的流动资金,通过分批买入确认趋势才能加大胜率。只有这样,才会让我们紧密跟踪市场,时刻保持冷静思考,并拥有选择的权利,在反转来临时能够第一时间紧跟趋势、把握机会。

(责任编辑:93)