比张坤还厉害的基金经理,巨亏220亿

来源:投资家

前段时间跟大家聊过,基金经理张坤在进入易方达12年之后终于登上到“二把手”的位置,升职前后基金业绩表现天差地别。

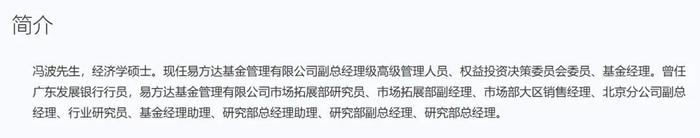

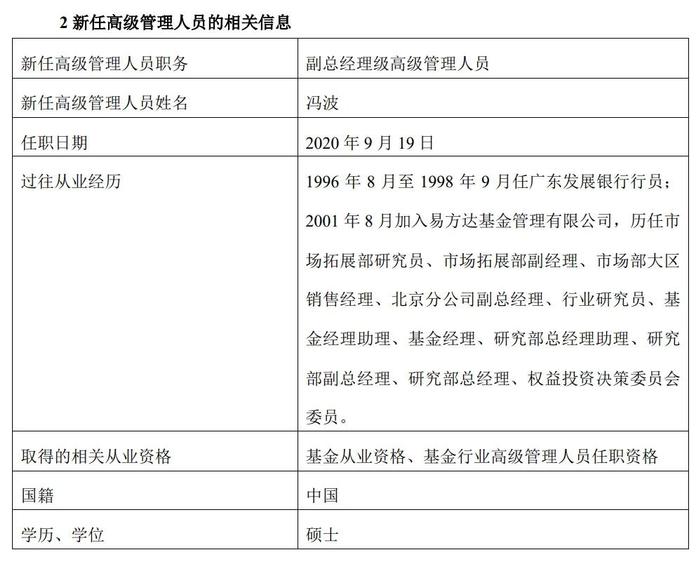

没想到,在张坤的“顶流”光环下,还有一个基金经理冯波也是易方达基金公司的二把手,与张坤的区别在于,冯波进入易方达比张坤早,担任“二把手”的时间却比张坤晚,但亏起基民的钱来与张坤一样“凶狠”。

销售出身的基金经理,靠运气成名?

从公开资料来看,冯波在很多方面都要领先张坤。

首先,冯波在2004年2月11日就已经取得了基金从业资格,张坤则在2009年3月18日才取得资格,入行时间领先超5年;其次,冯波在2009年12月31日就开始担任易方达的基金经理管理易方达行业混合基金,彼时张坤还是刚入公司1年多的行业研究员。

但是,在升任基金经理之前,冯波在易方达走的“弯路”要比张坤多。

张坤在易方达最基础的职位也是行业研究员,然后基金经理助理、研究部总经理助理,再然后就是基金经理,一路顺风顺水。而冯波,先是市场部研究员,然后历任市场副总经理、大区销售经理、分公司总经理,再然后才转到了投资管理这条路线上来,从行业研究员做到基金经理,甚至易方达基金副总经理的高管位置。

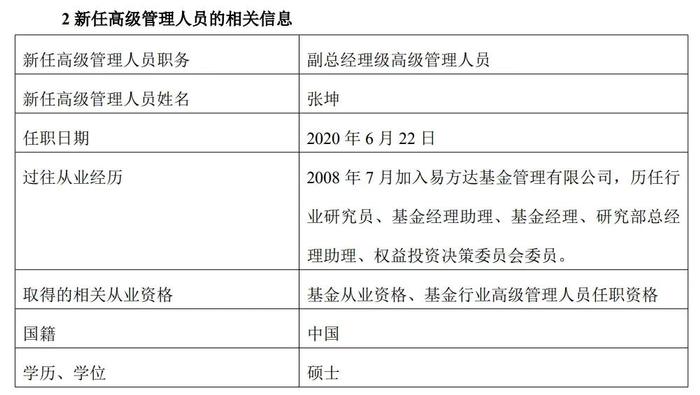

经历上看冯波虽然之前绕了一大圈“弯路”,但与张坤最终也算殊途同归,都做了基金经理,也都升职了易方达基金公司“二把手”副总经理的位置。只不过,晚来易方达的张坤2020年6月22日就已经升职副总经理了,早来的冯波到2020年9月19日才升职为副总经理。

冯波与张坤还有一点是相同的,都是清华大学的。

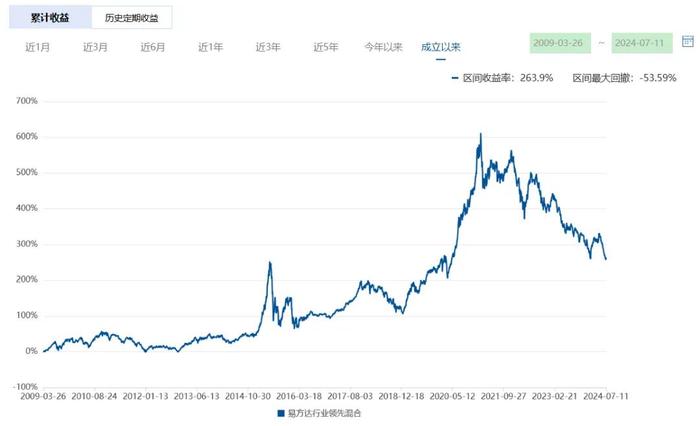

张坤的出名大家都知道,最红的时候莫过于“坤坤勇敢飞,iKun永相随”的时候,饭圈文化一度蔓延至资金管理行业。冯波的出名则与其管理长达十多年的易方达行业领先企业混合基金有关,这只基金曾凭借一年翻倍的收益率获得金牛奖。

从这只基金的收益率曲线也可以看出,得奖的秘诀别无其他,就是重仓了白酒!

4只产品3只腰斩,巨亏228亿

拿奖了,升职了,成名了,名利双收之后,这么好的“招牌”可不得多干点能够增加管理费收入的事。

目前,冯波管理的产品总共4只,易方达行业领先、易方达竞争优势企业、易方达研究精选、易方达中盘成长,其中易方达竞争优势企业是冯波升职副总经理之后发行的产品,也是当时的爆款基金,也是亏损最大的产品!

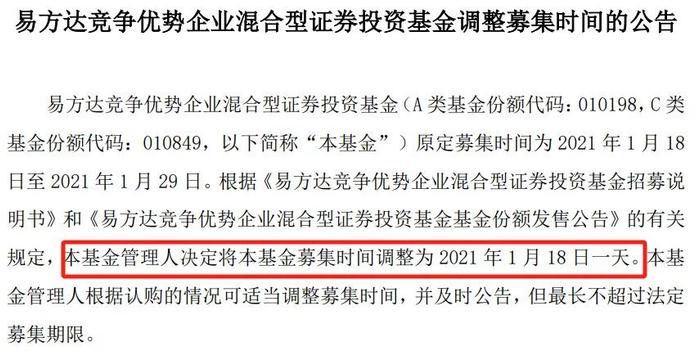

易方达竞争优势企业,2021年1月18日发行,没想到首募规模就超1500亿,成为当时公募爆款,由于申购太火爆了,易方达不得不将原计划的2021年1月18日-1月29日的募集时间,调整为2021年1月18日一天。

如此爆款的基金产品,结果却让当初挤破脑袋疯狂抢购的基民们追悔莫及!

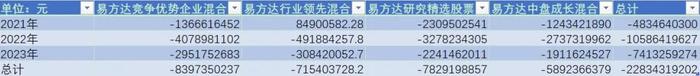

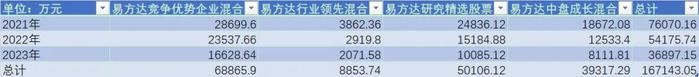

截至目前,易方达竞争优势企业基金成立以来的回报为-53.34%,近三年亏损52.1%,近一年亏损20.88%,各个衡量区间收益率均为负值,基金净值已经跌至0.4666,规模已经缩水至78.91亿,成立三年多巨亏83.97亿,收取管理费6.89亿。

其他两只基金,易方达研究精选成立于2020年2月21日,成立以来累计亏损21.99%,近三年亏损54.14%,最新规模56.32亿,最新净值0.7801,累计亏损19.78亿,收取管理费6.54亿。易方达中盘成长成立于2018年7月4日,成立以来累计收益率35.3%,近三年亏损54.6%,最新规模43.96亿,累计亏损47.25亿,收取管理费4.33亿。

冯波的成名作易方达行业领先,近三年也亏损超71.54亿,收益率-40.48%,累计收取管理费3.13亿,近三年收取管理费8853.74万。

近三年,冯波在管的4只产品,累计亏损超228亿,收取管理费16.7亿!

如果没有记错的话,近三年张坤亏了460亿,易方达基金公司亏了1852亿,张坤+冯波两员“大将”合计就亏损688亿,接近易方达近三年亏损金额的40%。

先后接盘隆基、腾讯、茅台

2021年之后,张坤、冯波都把目光转向了港股,或许是因为当时业内有一句“打过香江去”的口号,他俩纷纷开始关注港股的腾讯、美团、中海油等,张坤重仓了港股的中海油但无法避免所管理产品巨亏,冯波重仓了腾讯还是无法避免巨亏。

为什么?因为追涨杀跌!

过去几年,冯波先后追过隆基绿能、腾讯控股、贵州茅台,但都追在了高位,然后随着股价的下跌又一路斩仓,看见股价涨了又开始大规模加仓……

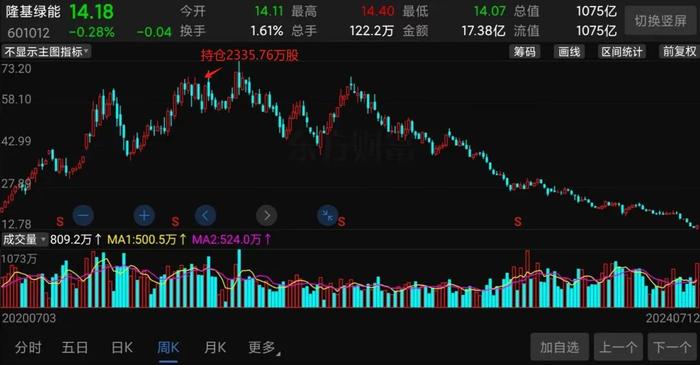

以冯波的爆款易方达竞争优势企业为例,刚成立的时候,2021一季度隆基绿能是它的第三大重仓股、持仓1061.01万股,2021年二季度加仓到1857.29万股、成为第二大重仓股,2021年三季度又加仓至2335.76万股、成为第一大重仓股。

此时隆基绿能的股价已经见顶,但到2021年四季度隆基绿能依然是冯波的第一大重仓股。

“狙击”隆基绿能失败后,冯波又开始瞄准腾讯控股。

2021年1季度易方达竞争优势企业的第二大重仓股为腾讯控股、持股212.1万股,二季度加仓至393.64万股、成为第一大重仓股,然后因为2021年三季度腾讯股价大跌,腾讯控股直接从易方达竞争优势的前十大重仓中消失了。

再然后,到2023年2季度腾讯控股又出现在了易方达竞争优势的第8大重仓股位置、持股112.2万股,2023年3季度直接翻倍加仓至238.44万股,2023年4季度持仓不变但位置前移至第二大重仓股,结果股价一路下跌,到今年一季度持股又降至200.74万股。

“打过香江去”对腾讯的操作,冯波好像又失败了,只好又回到A股基本盘贵州茅台上了。

贵州茅台最先出现在易方达竞争优势2022年一季度第五大重仓股的位置、持仓41.62万股,二季度小幅加仓至42.87万股,三季度又小幅加仓至45.26万股,四季度又加仓至50.95万股,到2023年二季度一把加仓成第一大重仓股、持股58.15万股,然后三季度按兵不动,到四季度又开始减仓至53.84万股,今年一季度进一步减仓至51.5万股。

相对而言,冯波对A股贵州茅台的把握还是要准确些,至少在加仓成第一大重仓的时候,贵州茅台股价处于一个阶段底部位置,然后抓住了一段小的反弹行情,但整体结果依然是高买低卖。

梳理清楚“千亿顶流”冯波对重仓股的操作,确实有种不如普通散户的感觉,普通散户至少不会出现冯波在腾讯上那样明显的高买低卖行为!

销售出身的冯波成为“千亿顶流”基金经理、获得金牛奖,似乎也确有运气的成分。