怎么看待当前转债新券的投资价值

【天风研究·固收】 孙彬彬

未来策略展望

本周中证转债指数回落至409.99点,结束了此前持续攀高的趋势。权益市场走弱是转债指数下探主因,具体来看:金融、地产领域的政策力度弱于预期,两大板块出现回调。上周表现偏弱的医药板块则出现小幅回暖。顺周期板块回调明显,尤其是周五市场对社融数据预期偏悲观,万得顺周期指数单日回撤2.36%,创下半年以来最大单日跌幅。

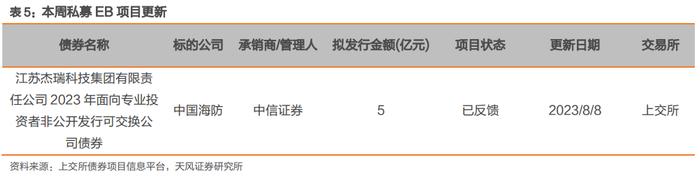

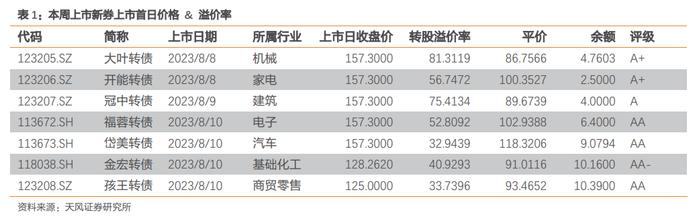

近两周来新券热持续发酵。本周上市新券7只,其中5只上市日涨停收盘(157.3元),创年内单周内上市涨停转债数量记录。平均上市首日涨跌48.54%,为今年以来次高点(高点为2023年3月最后一周,平均首日涨跌超50%)。转股溢价率方面,大叶、开能、冠中、福蓉上市首日转股溢价率均超过50%,大叶转股溢价率达到81.31%。如果从月频来看,截至本周收盘8月上市可转债上市当日平均涨跌幅45.06%,为2019年以来单月最高水平。

新券贵可能有哪些成因?一方面,存量博弈的市场环境下,老券的机会空间被大量挖掘,导致投资者目光纷纷转向新券、次新券。尤其是7、8月以来转债新券数量上升,可选范围变多,投资者有充分的理由针对新券来挖掘其中的潜在投资机会。加上下周已经公告发行的转债8只,8月上市转债数量将达到20只,为历史上8月次高水平(最高为2020年8月26只)。另外,游资运作或为新券行情的推手之一。

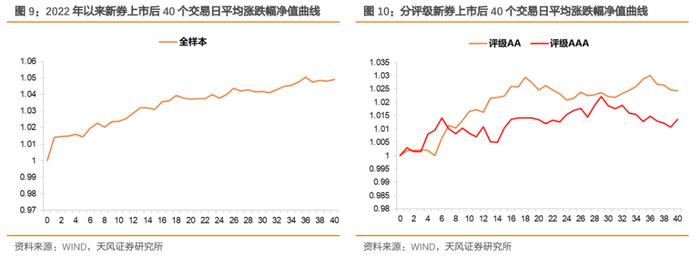

哪些新券或会有一些相对优势?以2022年为起点,除去AA-以下评级,余额低于5亿,上市首日转股溢价率低于50%的相关转债,考虑剩下的新券上市后40个交易日内的表现情况,分发行数量看,在上市后20个交易日内中等发行数量(5-20亿)转债表现好于较大发行数量(大于20亿)转债,但20个交易日后中等下行数量转债更容易出现回撤,在上市后20-40个交易日内较大发行数量转债表现相对更好。分评级看,中等评级(AA-至AA+)转债在上市后前20个交易日内表现好于高评级转债(AAA-及以上),但20个交易日后中等评级转债开始出现一定回撤,而高评级转债的明显回撤往往出现在30个交易日之后。分上市首日转股溢价率来看,上市首日低转股溢价率转债(30%转股溢价率以下)在上市次日表现明显优于高转股溢价率转债(30%-50%),但在上市次日后,其表现持续不及高转股溢价率转债。

怎么看当下新券的投资价值?不可否认的是,在存量博弈的环境下,新券或许会比老券有更多的机会,与“卷”老券挖的深不深相比,提前抢跑“卷”新券挖掘的早不早或许也是一种选择。另一方面,建议规避容易被游资运作的个券,尤其是低余额的相关标的。另外,在8月中报集中披露的这个特殊节点上,新券+中报行情双轮驱动下,部分新券或会有较好机会。当前AIGC相关行情已经经历一轮调整,当前处于一个较为合理的估值区间,相关新券标的同样值得关注。

风险提示:政策落地效果不及预期风险;海外紧缩超预期风险;宽松政策效果不及预期风险,公司中报业绩表现不及预期风险。

1.可转债市场点评

本周中证转债指数回落至409.99点,结束了此前持续攀高的趋势。权益市场走弱是转债指数下探主因,具体来看:金融、地产领域的政策力度弱于预期,两大板块出现回调。上周表现偏弱的医药板块则出现小幅回暖。顺周期板块回调明显,尤其周五市场对社融数据预期偏悲观,万得顺周期指数单日回撤2.36%,创下半年以来最大单日跌幅。

近两周来新券热持续发酵。本周上市新券7只,其中5只上市日涨停收盘(157.3元),创年内单周内上市涨停转债数量记录。平均上市首日涨跌48.54%,为今年以来次高点(高点为2023年3月最后一周,平均首日涨跌超50%)。转股溢价率方面,大叶、开能、冠中、福蓉上市首日转股溢价率均超过50%,大叶转股溢价率达到81.31%。如果从月频来看,截至本周收盘8月上市可转债上市当日平均涨跌幅45.06%,为2019年以来单月最高水平。

新券贵不仅是价格高,更体现在估值高。8月上市可转债上市首日平均转股溢价率49.1%,为2019年以来次高点,仅次于2022年4、5月,2022年8月前转债新规尚未执行,存在如永吉(上市首日376元)这样的异常高价券,对整体结果存在扰动。如果是考虑2022年8月新规生效以来,那么8月新券转股溢价率是历史最高水平。相比之下,目前百元溢价率水平仅处于近一年来80%左右分位。

新券贵可能有哪些成因?一方面,存量博弈的市场环境下,老券的机会空间被充分挖掘,导致投资者目光纷纷转向新券、次新券。尤其是7、8月以来转债新券数量上升,可选范围变多,投资者有充分的理由针对新券来挖掘其中的潜在投资机会。加上下周已经公告发行的转债8只,8月上市转债数量将达到20只,为历史上8月次高水平(最高为2020年8月26只)。

另外,游资运作或为新券行情的推手之一。一方面,7、8月上市表现最好的转债低评级、低余额的较多。比如海泰转债评级A,余额不到4亿,上市前两日均涨停收盘。这类转债大机构由于有入库条件限制,参与的概率不大。另一方面,新券距离转股期还远,没有强赎条款压力,容易成为游资看中的标的。

哪些新券或会有一些相对优势?以2022年为起点,除去AA-以下评级,余额低于5亿,上市首日转股溢价率低于50%的相关转债,考虑剩下的新券上市后40个交易日内的表现情况,分发行数量看,在上市后20个交易日内中等发行数量(5-20亿)转债表现好于较大发行数量(大于20亿)转债,但20个交易日后中等下行数量转债更容易出现回撤,在上市后20-40个交易日内较大发行数量转债表现相对更好。分评级看,中等评级(AA-至AA+)转债在上市后前20个交易日内表现好于高评级转债(AAA-及以上),但20个交易日后中等评级转债开始出现一定回撤,而高评级转债的明显回撤往往出现在30个交易日之后。分上市首日转股溢价率来看,上市首日低转股溢价率转债(30%转股溢价率以下)在上市次日表现明显优于高转股溢价率转债(30%-50%),但在上市次日后,其表现持续不及高转股溢价率转债。

怎么看当下新券的投资价值?不可否认的是,在存量博弈的环境下,新券或许会比老券有更多的机会,与“卷”老券挖的深不深相比,提前抢跑“卷”新券挖掘的早不早或许也是一种选择。另一方面,建议规避容易被游资看中的个券,尤其是低余额的相关标的。另外,在8月中报集中披露的这个特殊节点上,新券+中报行情双轮驱动下,部分新券或会有较好机会。当前AIGC相关行情已经经历一轮调整,当前处于一个较为合理的估值区间,相关新券标的同样值得关注。

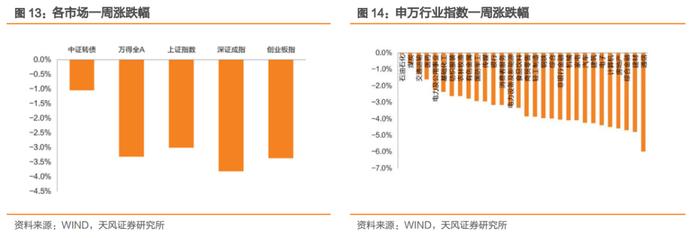

2.市场一周走势

截至周五收盘,上证指数收于3189.25点,一周下跌3.01%;中证转债收于409.99点,一周下跌1.05%。从股市行业表现情况看,所有行业均有一定程度回撤,其中石油石化(-0.11%)、煤炭(-0.64%)、交运(-1.28%)跌幅较小;综合建筑(-4.69%),建材(-4.81%),通信(-5.99%)跌幅居前。

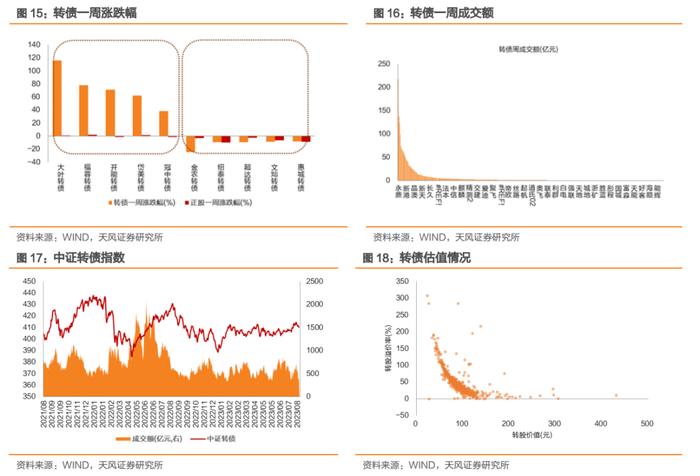

本周福蓉转债、岱美转债、金宏转债、大叶转债、开能转债、冠中转债、孩王转债上市。两市合计77只转债上涨,占比15%,涨跌幅居前五的为大叶转债(116.06%)、福蓉转债(77.89%)、开能转债(71.30%)、岱美转债(61.92%)、冠中转债(38.00%),涨跌幅居后五的为金农转债(-24.87%)、纽泰转债(-9.36%)、超达转债(-9.36%)、文灿转债(-8.88%)、惠城转债(-8.20%);从相对估值的角度来看,411只转债转股溢价率抬升,占比80%,估值变动居前五的为天康转债(26.57%)、华阳转债(22.48%)、金陵转债(22.23%)、盛路转债(20.48%)、家悦转债(18.06%),估值变动居后五的为金农转债(-41.29%)、兴发转债(-40.78%)、塞力转债(-34.61%)、海泰转债(-29.34%)、首华转债(-26.37%)。

本周估值变动情况:本周偏股型转债转股溢价率增长0.34个百分点至25.02%,偏债型转债到期收率减少0.12个百分点至1.30%。

本周各评级可转债按回售收益率排行的情况如下:

3.重要股东减持情况

本周发布转债减持公告的公司:浙商证券

4.转债发行进展

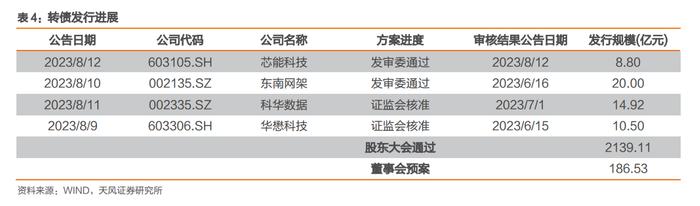

一级市场审批节奏一般,瑞可达(9.5亿元,下同)、浩瀚深度(5.0)、航亚科技(5.0)预案获得董事会通过。致远互联(7.04)、日科化学(7)、楚天科技(10)、汇成股份(12)、玉马遮阳(5.5)、松井股份(6.2)、伟时电子(5.9)、泰瑞机器(3.8)、恒帅股份(4.25)获得股东大会通过。芯能科技(8.8)、东南网架(20.0)获得发审委通过。科华数据(14.92)、华懋科技(10.5)获证监会核准。蓝天燃气(8.7)、福立旺(7.0)、新泉股份(11.6)、宇瞳光学(6.0)、宏昌科技(3.8)、奥特维(11.4)公告发行。

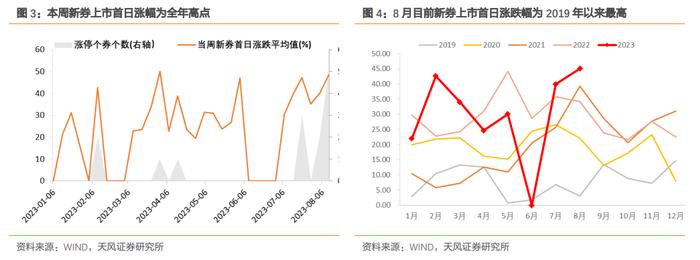

5.私募EB项目更新

本周私募EB项目进度更新如下表所示: