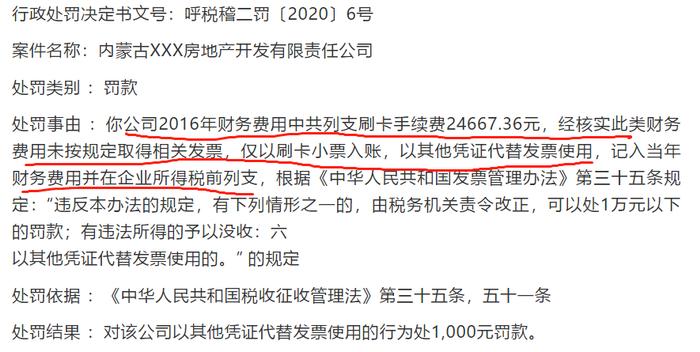

列支财务费用,没有相应的发票,被查补税

税务处理决定书

*税一稽处〔2024〕*号

**能源发展有限公司(纳税人识别号:……):

我局于2021年6月15日至2022年7月4日对你单位(地址:……)2018年1月1日至2019年12月31日对外开具发票情况进行了检查,违法事实及处理决定如下:

一、违法事实

你单位2018年列支财务费用18999656.71元,其中1039314.42元已无法取得发票,已调增2018年度企业所得税应纳税额所得额,其他财务费用仅以银行单据入账,你单位承诺补开税务发票(情况说明和谈话记录里都有记载),但至今未提供补开的发票。在规定的期限未能补开、换开符合规定的发票,且交易对手方为各大商业银行,不存在因特殊原因无法补开、换开发票的事项,上述财务费用17960342.29元不予税前列支,造成你单位少缴企业所得税599402.72元,根据《中华人民共和国税收征收管理法》第六十三条第一款的规定,该行为已构成偷税。

上述违法事实,主要有以下证据证明:

1、国家税务总局**县税务局出具的《涉税情况说明》。

2、你单位与上海**实业有限公司、上海**贸易有限公司、上海**实业发展有限公司、上海**企业发展有限公司、上海**投资有限公司的投资合同书。

3、**县税务局对你单位的约谈举证记录复印件。

4、**市税务局的协查函回函及对上海公司的谈话笔录复印件。

5、你单位的记账凭证以及管理费用、财务费用明细账复印件。

6、相关发票的发票联复印件。

7、实地检查的照片复议件。

8、信用证电子回单复印件等证据。

二、处理决定及依据

1.根据《中华人民共和国企业所得税法》第一条“在中华人民共和国境内,企业和其他取得收入的组织(以下统称企业)为企业所得税的纳税人,依照本法的规定缴纳企业所得税”、第四条“企业所得税的税率为25%”、第四十九条“企业所得税的征管管理除本法规定外,依照《中华人民共和国税收征收管理法》的规定执行”,《中华人民共和国企业所得税法》第二十条“本章规定的收入、扣除的具体范围、标准和资产的税务处理的具体办法,由国务院财政、税务主管部门规定”,《中华人民共和国发票管理办法》第二十条“所有单位和从事生产、经营活动的个人在购买商品、接受服务以及从事其他经营活动支付款项,应当向收款方取得发票。取得发票时,不得要求变更品名和金额”,《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)第十六条“企业在规定的期限未能补开、换开符合规定的发票、其他外部凭证,并且未能按照本办法第十四条的规定提供相关资料证实其支出真实性的,相应支出不得在发生年度税前扣除”的有关规定,调增你单位2018年度企业所得税应纳税所得额17960342.29元,调减对外虚开的发票金额11352482.09元,弥补当年亏损4210249.33元,按25%税率应追缴企业所得税599402.72元。

2.根据《中华人民共和国税收征收管理法》第三十二条“纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。”规定,对你单位少缴的企业所得税599402.72元,按日加收滞纳税款万分之五的滞纳金。

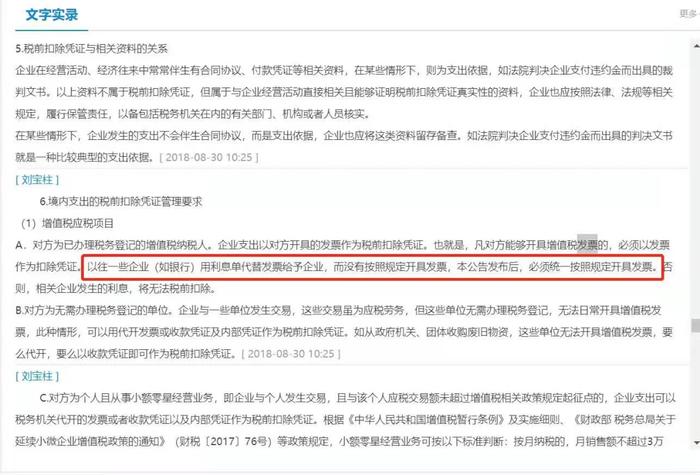

根据「财税2016年36号文附件1注释」。「金融服务,是指经营金融保险的业务活动。包括贷款服务、直接收费金融服务、保险服务和金融商品转让」。「直接收费金融服务,是指为货币资金融通及其他金融业务提供相关服务并且收取费用的业务活动。包括提供货币兑换、账户管理、电子银行、信用卡、信用证、财务担保、资产管理、信托管理、基金管理、金融交易场所(平台)管理、资金结算、资金清算、金融支付等服务。」

所以,提供了直接收费金融服务的金融机构是有义务开具增值税专用发票的!

发票大类编码简称就是*直接收费金融服务*

1、如果没有发票入账,可能导致什么样的后果?

如果企业没有用发票进行账务处理,首先你将损失一笔进项税,银行手续费发票可以开具专票,银行都是一般纳税人,税率6%,106万手续费,就损失6万进项税。

同时,你还存在企业所得税被纳税调增的可能,106万没有用发票入账,直接用回单计入了财务费用,那么一旦被调整,影响所得税的税额为106*25%=26.5万。

同时还有每天万分之五的滞纳金,还有罚款。

2、银行不给我发票怎么办?

「中华人民共和国发票管理办法」第十九条规定销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,收款方应当向付款方开具发票;特殊情况下,由付款方向收款方开具发票。

第二十条所有单位和从事生产、经营活动的个人在购买商品、接受服务以及从事其他经营活动支付款项,应当向收款方取得发票。取得发票时,不得要求变更品名和金额。

第六条规定对违反发票管理法规的行为,任何单位和个人可以举报。税务机关应当为检举人保密,并酌情给予奖励。

据了解,目前银行开票确实麻烦,银行大部分是汇总缴纳增值税的,发票网点都是没法开具,一般都要地区分行才能开,而且手续费零星,加上银行本身以前就没开发票习惯,所以很多时候大家感觉要发票不顺畅。

但是这不是企业的事,这些事情银行由银行自己想办法解决(上电子发票等)

税务局如果真要给你调整,你说银行不开票这个可不会成为你的理由,人家可不认可。

3、那我取得的利息收入给银行开票吗?

「营改增」后,公司取得的活期、定期利息收入交增值税吗?很多会计学习了营改增政策后,在处理银行利息结算单收入时候就在琢磨,还能按照之前的方式处理,直接冲减财务费用吗?这个收入不用缴纳增值税吗?毕竟我从银行取得了资金啊。

其实这大可不必担心。因为利息收入是不征税收入!

根据「财税2016年36号文附件2」不征收增值税项目规定,存款利息属于不征税收入

不征税收入,不用给银行开具发票,凭借银行结算单可以进行账务处理。直接冲减财务费用。

还是前面那句话,是否开票看是否是增值税应税行为。

4、贷款利息开票吗?

贷款利息也需要开票,但是开具增值税普通发票即可,因为目前贷款利息是不得抵扣进项税的,但是作为税前扣除凭证,贷款利息也需凭借发票扣除。

5、2023年的银行手续费,现在要发票来得及吗?

增值税方面,如果后期你补开了专票回来,那你继续抵扣即可。

所得税方面,也可以补救,按照28号公告的相关规定。

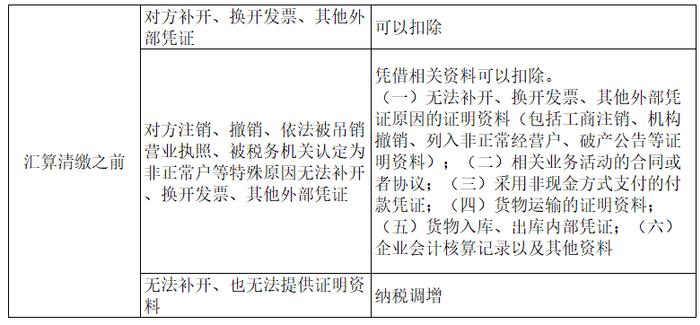

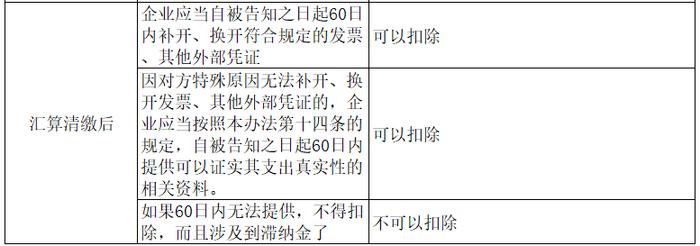

如果汇算清缴之前你能拿到发票(不管是开具时间),那你就不用纳税调整,如果拿不到发票,满足条件,提供了证明,也不用纳税调增,如果都不满足,那请做纳税调整。

如果你没做纳税调增,汇算清缴后税务局发现了,还能给你补救方法。

当然,如果你本身不满足条件,做了纳税调增,没有扣除,那以后如果取得符合规定的发票、其他外部凭证或者按照本办法第十四条的规定提供可以证实其支出真实性的相关资料,相应支出可以追补至该支出发生年度税前扣除,但追补年限不得超过5年。