FOF普跌!债券型产品超半数周收益为负,部分权益类产品受房地产相关基金提振明显

上周(8月5日-8月11日),国内资本市场股债都出现较大幅度回调,特别是债券市场的退烧迹象明显,这也导致一众债券型FOF业绩不佳,超过一半的此类FOF周收益告负。然而,在权益类FOF当中,凭借着地产行情的活跃,一些房地产相关基金成为拉动FOF业绩的关键,在普跌行情下为部分重仓这类基金的FOF提供了业绩支撑。

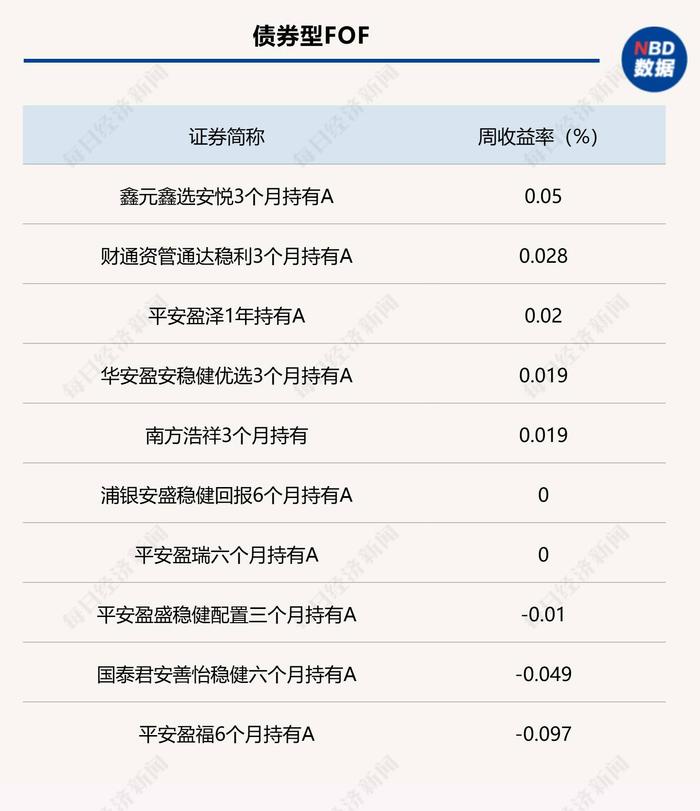

普跌的一周,债券型FOF也跌多涨少

从外围资本市场下跌,到国内部分做债机构被查,上周在债市盘踞的资金陆续开始松动,导致一众债券基金的周收益告负,拖累债券型FOF业绩。

Wind统计显示,上周共有11只债券型FOF周收益率告负(统计初始份额),占所有债券型FOF数量18只的一半以上。为何稳健的债基也出现收益率告负的情形?这与周内出现的内外影响因素不无关系。

不论是跟随日元升值而失衡的外围套息交易资金开始平仓,还是国内针对违规炒作债市的机构进行查处,一系列的利空对债市的投资资金情绪带来影响,特别是对于持仓成本高及风险偏好偏低的资金来说,上周纷纷选择快速从市场撤离。

记者注意到,从上周跌幅较深的债券型FOF重仓基金来看,普遍都存在近一周所重仓债券基金收益率为负的情形。Wind统计显示,像浙商智配瑞享一年上周的跌幅达到0.5884%,为所有债券型FOF跌幅最大的一只。二季度报告显示重仓的华夏精选固定收益配置人民币,近一周跌幅超过1%。

与此同时,一些中短债品种依然抗跌性明显,如鑫元鑫选安悦3个月上周收益率录得0.0495%,是上周业绩最好的一只债券型FOF。从它的二季度报告持仓来看,重仓的德邦短债A、海富通中证短融ETF、鑫元中短债A等近一周收益率为正,这些基金有着非常明显的短债配置取向。

当然,对于债市,一些观点也认为短期的波动仍然较大,配置仍需等待,短线做空胜率高于做多,做多需较为谨慎。上海东证期货的研报分析指出,短债的安全性高于长债。若要规避当前的政策风险,依然建议关注空头套保策略。进入8月中下旬后,做空国债期货建议关注12合约上的机会。

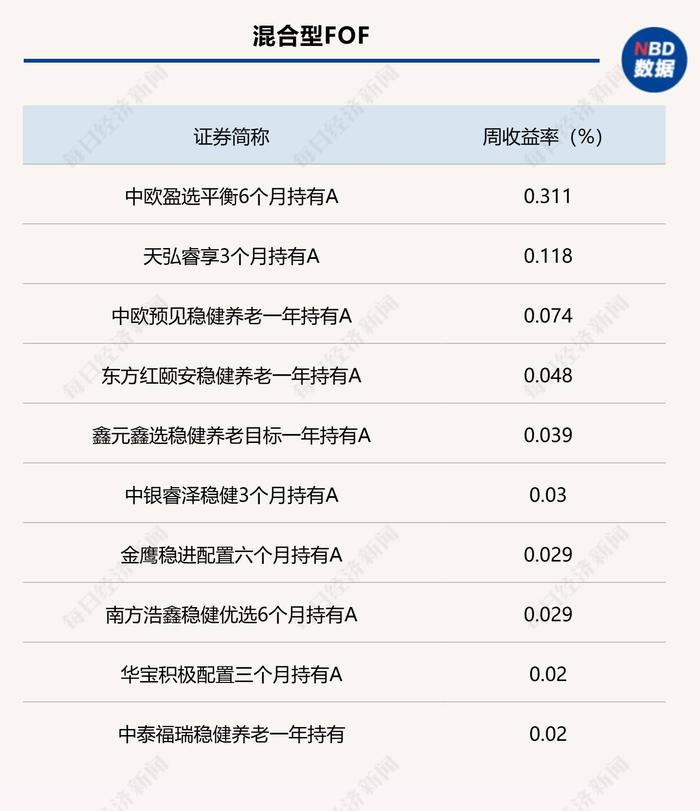

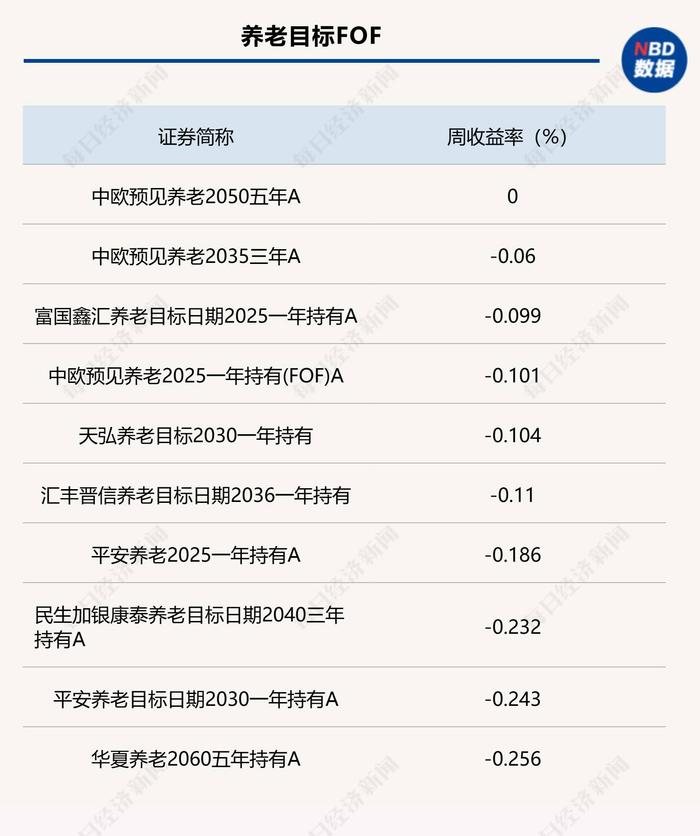

上周地产行情支撑部分权益类FOF业绩坚挺

相比债市,权益市场上周也并不理想,上证指数周线收跌1.49%,万得全A指数更是下跌1.67%,各大宽基指数均有类似表现,可以说进入8月份以来,A股市场仍然没有出现比较具有持续性的反弹机会。

然而,地产板块在上周出现活跃,虽然也有煤炭、环保类行业的反弹,但总体来看,地产行情的演绎让部分重仓其中的FOF产品业绩有了支撑。Wind统计显示,上周业绩较为出色的产品中,二季度报告中很多都已重仓了地产行业类基金。

股票型FOF表现最为明显,上周7只股票型FOF产品当中仅有一只录得正收益(统计初始份额),即国泰行业轮动A,上周业绩为1.8369%。从该基金二季度末的重仓基金来看,银华中证内地地产主题ETF、南方中证全指房地产ETF近一周业绩超过3%,在所有重仓基金中领先。

当然,很多红利类资产的配置一直以来成为基金稳健底仓的基石,也让不少产品在年内多次震荡行情中具备抵抗能力。目前也有部分业绩优秀的公募FOF重仓相关品种,不过,业内对于红利资产的估值及配置价值也有一些不同的看法。

上银基金的分析指出,对于红利类资产,国内无风险利率中枢下移带来的稳定红利类资产的持续重估仍将继续,但部分资产可能需要解决短期交易拥挤度偏高的问题。

反倒是供给受限的上游资源类和消费制造类资产近期回调非常剧烈,上银基金指出,当前市场定价的预期过于悲观,待本轮衰退交易尾声或者国内稳增长政策预期改善,未来或有修复空间。

对于成长类资产,上银基金认为其整体的波动性会更高,但其中景气度较好的半导体设备、芯片设计、AI上游产业链经过本轮回调预计仍有上涨的机会。