央企发通知:领导干部禁止和VC投资人打掼蛋!

来源:投资家

作者| 安多

去年投资人集体学习掼蛋的场景不再,今年,掼蛋开始被“批判”。

去年,掼蛋有多火?“每个周六下午2点开始,我们就会攒聚掼蛋,从下午一直玩到晚上。”马典夜告诉融中,“一般来说有一些固定人马,另外还会邀请各家投资人、媒体,以及政府LP参与。”

当然,这种私下局,名目上只是为了打惯蛋。绝不提合作共赢,只为切磋牌技。

但是对于投资人而言,掼蛋从来都不是纸牌游戏,而是一场场为了募资铺垫的资本筹码。

“你不和LP混个脸熟,直接去募资,谁搭理你啊。”

句句不提募资,但句句都是募资。

这就是中国募资的规矩——都是熟人,方便说话。虽然一样需要尽调和各种流程,但如果是陌生人,那更多的就是疏离感,和浅尝辄止的一面之缘。

这个资本游戏,火热了不足一年,马上被叫停。

“最近请政府LP来,基本拒绝。”马典夜直言,“前几天发了文,说打惯蛋让社会失去动力,这谁还敢来?”

有人口诛笔伐这个纸牌游戏,一时间风声鹤唳。无人应局。

一级市场的投资人,也在观望,高尔夫不打了、掼蛋不能打了,“只能去雍和宫拜佛了。”

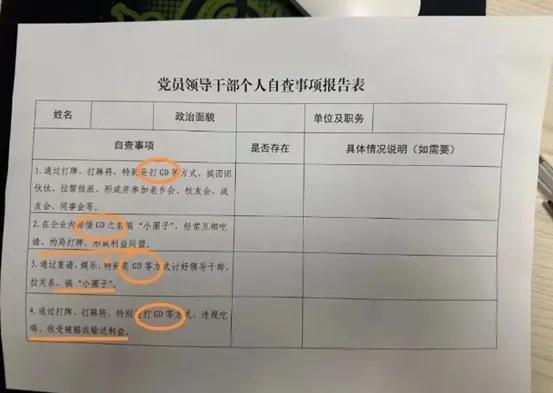

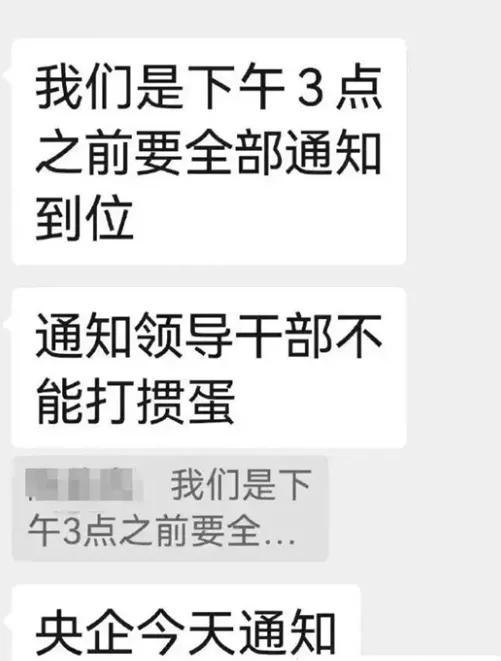

“GD”不能打了

“7月份我们请一些政府类LP来打惯蛋,就开始被拒绝了。”马典夜直言,“开始以为大家都忙着出差尽调没时间,结果到了8月份开始觉得不对劲,怎么都不来了。”

几天前,某权威媒体连续三天发文,持续对“掼蛋”这项娱乐活动进行严肃批评。事实上,更早之前的几周,已经有央企内部开始进行反思。“内部提出,虽然是私人时间活动,但是尽量不要和相关方约会、打掼蛋。”张晴是某央企出资方的一名员工,“我们风格上倾向于保守,尽量不要不惹事,如果只是爱好的话,也没必要非要在这个时间去做,不要在高压线上跳舞。”

打掼蛋,火了不到一年,熄火了。

从去年开始,掼蛋成为代替德扑在投资圈爆火的又一个纸牌游戏。

这项运动起源于江苏淮安,是由地方的扑克牌局“跑得快”和“八十分”发展演化而来。之所以突然爆火,主要是江浙沿海一带的LP热爱这一游戏,直接导致急于募资的投资人们投其所好地学习这款扑克游戏。业内甚至流传起一份《打惯蛋学习指南》。

VC/PE圈曾流传一个说法,头部PE募资难,都在找政府做LP,尤其是长三角的政府,而地方政府的领导们都喜欢玩掼蛋,为了能陪领导说上话,资本圈人人学习掼蛋。

“吃饭不掼蛋,等于不吃饭”,在这样的流传之下,掼蛋这个本就有多年历史的古老扑克游戏,突然成了“投资圈网红”。相比于德扑的精英风,掼蛋更接地气、更质朴。

这种风潮一传十、十传百,就连爱打高尔夫的LP也给自己家GP发微信问“怎么大家都打掼蛋了?怎么玩?带我一个。”

掼蛋,总是与社交拉上关系。

今年1月27日,上海市掼蛋运动协会第一届会员大会第一次会议在上海市棋牌运动管理中心召开,“身家400亿富豪任上海掼蛋协会会长”的话题更是冲上热搜。

如此高调地任棋牌类协会会长,即便是出于个人爱好,也具有相当的示范意义,即不必聚会吃饭、喝酒品茶,一样能在掼蛋过程中彼此了解,共话合作。

如果说德扑只在投资人里小范围红火,那掼蛋凭借着本土的风格一炮而红之后甚至有了自己的掼蛋哲学。

掼蛋讲座、掼蛋中蕴含的做人哲学、做事理念,赢得投资人赏识的密码……一时间,掼蛋被人为赋予了诸多理念。

业内流传一套掼蛋识人方法论:掼蛋打得好,说明有头脑掼蛋打得精,说明思路清掼蛋算得细,说明懂经济掼蛋不怕炸,说明胆子大,赢了不吱声,说明城府深。

有人认为,掼蛋,掼的不是牌技水平,而是人情世故;混圈子,圈的不是同道情谊,而是功名利禄。

直到最近,几则批判掼蛋的言论一出,为了保险起见,那些爱打惯蛋的LP们偃旗息鼓,“单纯的打牌,也不行了。”有投资人吐槽,“谁知道会不会被扣帽子。”

“刷一下存在感”

无论掼蛋这个游戏本身如何,对于投资人而言,这仅仅是刷存在感的一种方式。

吕毅是某美元基金的IR,如今,美元基金募资艰难,机构不得不在人民币基金上想办法,但人民币基金哪有那么好募?

今年一季度,完成新基金募资的数量不足1000只,同比下降近五成。创下三年内新低。

本就拥挤的募资市场,新来的美元基金,怎么走?

“除了关注市场上符合条件的政府LP,我们能做的就是多在他们面前出现几次。”吕毅直言,“平时的拜访非常有针对性,可能见过一两次,但是就石沉大海了。”

为了应对这一问题,吕毅决定,“多刷存在感。”

临近7、8月份,吕毅疯狂参加各路峰会,尤其是股权行业的峰会。“基本上只要看到我们潜在LP去了,我就一定会去,为的就是假装偶遇,给LP留下个印象,借机打个招呼,再跟跟进度。”

这并非一家机构的现象。

只要是想要募资的机构IR,都在奋力和潜在LP多一点沟通机会、多一点偶遇。

殊不知,这样的偶遇背后,是IR们特意制造的“惊喜”。

过去,掼蛋红火时,就是一个见面的良好机会。

大家借着牌局见几面,打打招呼,然后通过扑克游戏加深对彼此的印象,从而在工作中才能更好地沟通,“起码不是生面孔,让LP都记不得你是谁吧。”

事实上,具备掼蛋这种“桥梁”功能的活动,还真不多。

长跑?很多LP没那个时间和身体素质;打高尔夫?消费超标;爬山滑雪?不方便聚会。

但掼蛋,只需要一个办公室,没有费用问题。几个人聚在一起,两副扑克牌就是最大成本。满足了时间空间的便捷性,成本还低——朴素简洁。

这种简朴的游戏,很难不红火。

从前,在高端商务饭店里,包厢的标配是餐桌加茶桌,如今这些包厢里又加上了一张专门用来打掼蛋的牌桌。

掼蛋还有一个非常有意思的点,就是非常容易上头。一打就是半宿。

吕毅直言,他们内部团建,投资人们切磋牌艺,“大家饭前打上几局,然后开始掼蛋,结果再一看时间,深夜12点了。但是这时候已经到了学霸们谁也不想输的时间节点,散局已经是凌晨5点。”

这种又低成本又方便好玩的游戏,不仅让VCPE机构们上瘾,更是在整个金融行业流行起来。各种各样的掼蛋大赛此起彼伏,甚至有券商送给客户的礼盒都变成了掼蛋扑克礼盒。

掼蛋游戏一下就席卷南北,甚至被称为基层干部、“必修课程”及企业人士“社交利器,”其中尤以金融圈为甚,不会掼蛋就融不进圈子。

“今天下班后的掼蛋比赛取消了。”几天前,张晴告诉融中记者,“之前还组织合作伙伴一起掼蛋联欢,现在真的是因噎废食。应该管的是犯错的人,而不是某个纸牌游戏。”

有人说,“掼蛋本身没有错,是某些领导搞小圈子腐败,不然哪天领导迷上骑行,咱们基层员工连骑车都不让了吗?”还有人说“最终居然是掼蛋承担了一切”。

VC圈的募资饥渴症

这半年来,VC/PE遭遇的募资困境仍在持续,可投项目减少,叠加退出难等原因倒逼投资人出手更加谨慎。

IR们的脚步开始丈量潜在的长钱在哪。艰难背后,也有好消息。

近期,浙江省专精特新(温州)母基金发布了公开遴选首批子基金管理机构的公告。根据公告,该母基金对子基金的返投要求实现了新的突破:对浙江省内专精特新企业的返投比例不低于1倍,而投向温州市和广东省的投资金额不低于专精特新母基金对子基金实缴金额的0.4倍,创下行业最低的返投比例。

值得一提的是,这只母基金之所以出现三处返投地区,是因为这是一只跨区域合作设立的母基金。据了解,该基金由广东省粤科金融集团有限公司联合浙江省产业基金、温州市产业发展基金共同发起设立,基金规模30亿元,由广东省粤科母基金投资管理有限公司作为管理人。

近几年,在不断的呼声之下,坚固的返投高墙,已经有了松动。

除了温州之外,江西景德镇国控产业母基金的返投比例为1:0.6,这一比例在当下颇为少见,显示了地方政府在引导基金运作上的创新和尝试。

不仅如此,越来越跨区域合作基金开始出现,创东方董事长肖水龙表示,地方政府引导基金采取“搭盘子”的方式进行投资,在他看来,地方政府不应该受到基金注册地限制,“只要完成地方的返投任务,基金注册地在哪里都不是太大问题”。

除了在政府引导基金中找机会,险资也是一个重要方向。

比如今年初,新华保险与中金资本共同设立规模100亿元基金,其中新华保险作为有限合伙人拟认购99.99亿元,中金资本则负责基金的投资、管理及运营,投向不动产领域;去年,中国太保与中金公司签署的大湾区绿碳科技基金合作意向协议,目标规模100亿,首期30亿聚焦绿色能源、绿色交通、绿色城市、绿色制造等方向;大家保险首只健康养老私募股权投资基金,出资额50亿元;中国人寿与合肥市高质量发展引导基金等4家企业共同设立合肥国寿碳峰碳中一期股权投资基金合伙企业,总出资额16.02亿。据不完全统计,这几年长城人寿、国华人寿、泰康人寿、太平洋人寿、阳光人寿等一直活跃在创投圈,频频出资做LP。

另外,今年以来,各地纷纷设立人才基金,通过这一模式,留住人才,留住项目,各地招商引资的模式,也从最早的抢项目,转向抢人。据不完全统计,仅今年上半年各地成立的人才基金总规模,已经近百亿。

从2022年以来,各地都开始加速设立人才基金。所谓人才基金,是指由政府或企业设立的专项资金,旨在培养和支持优秀人才的发展。业内不乏这样的机构,比如浙江某机构,一直以来拿的就是人才口的钱,“我们听说他们在浙江省市两级拿了30亿。”

“支持一个人才,带动一个企业,撬动一个产业”的理念越来越深入人心,更多的地区推出了更优的人才金融综合服务体系。

2023年,西安市人才发展基金启动仪式暨首批项目签约投资大会举行,首期规模5亿元。

运行一年时间,该基金已投天使项目中,“一院一所一校一港一企”相关人才项目占比达91.67%,扶持的领军人才从30岁青年创业者至72岁高校退休教授。

同月,湖南湘江新区发布“人才支持基金+科创引导基金+产业引导基金+上市企业投资并购基金+重大项目专项基金”五类产业发展基金,持续为新区高质量发展赋能。

再看浙江,今年年初,浙江省人才基金完成合作签约,该基金是省市县三级联动共同设立省级人才基金,进一步促进各类资本与高端人才、技术项目和创新创业要素互联互通,推动创新链、产业链、资金链、人才链深度融合。

沿着地图向北,去年年底,济南设立规模3亿元的海右人才投资基金,通过人才直投和人才子基金业务支持不同成长阶段人才企业的融资需求。人才子基金将按照市场化原则,重点投资优质的初创期、早中期人才企业,服务更多优质人才企业实现更好发展。

时间再向前,同一年的10月,宁波人才科技周开幕式上,总规模100亿元的宁波市人才发展基金正式亮相。基金分别与农银国际、交银投资、康君资本3家合作机构签约成立目标总规模60亿元的行业子基金,覆盖智能制造、新材料、生物医药等领域。

9月,南沙首支人才主题基金——琵鹭人才基金,基金认缴总规模为一亿元。据介绍,基金认缴总规模一亿元,期限为5+3+1+1年(投资期5年,退出期3年,可延长2次,每次1年),投资方向重点支持省区市认定的高层次人才,包括港科大系、中国科学院系、院士工作站、博士后工作站等人才的创新创业项目,专注“投早、投小、投科技”,投资领域重点投资于新一代信息技术、数字经济、生物医药、人工智能、新材料、新能源、先进制造业等南沙区重点支持产业领域。

更早之前,南京市委人才工作领导小组办公室的指导与推动下,南京紫金投资集团、创新投资集团联合各园区国有资本共同发起设立首支“南京市级人才基金”,基金规模2.5亿元。人才基金优先对接技术含量高,肩负着国产替代、攻克“卡脖子”难题等科研使命的“科创”特色鲜明人才企业。

新疆、河南、山西、湖南、江苏等地,在短短几年时间,人才基金已经遍地开花……

如今,VC/PE们嘴上自嘲“一级市场被赶出金融行业”之余,身体还在努力加班加点,寻找一切能募资的活水和源头。无论是高尔夫还是打惯蛋,VC圈的学习动力,无人能敌。可以说,一级市场的投资人们,除了出身都是学霸,更是一群不服输,且绝不躺平的人。