昨夜,黄金、油价飙涨!

9月12日晚间,现货黄金持续走高,盘中刷新历史新高至2560.12美元/盎司。

截至收盘,现货黄金涨1.88%,报2558.485美元/盎司,刷新历史收盘高位。现货白银涨4.15%,报29.857美元/盎司。COMEX黄金期货涨1.85%,报2587.2美元/盎司,刷新历史收盘高位。COMEX白银期货涨4.17%,报30.215美元/盎司。

Wind行情显示,今年以来COMEX黄金累计上涨超过20%,伦敦金现累计涨幅超过22%。

市场普遍认为,黄金大涨的背后,受到了美国降息预期的影响。因美国数据表明经济放缓,市场预期美联储下周将降息。美国劳工部表示,季节性调整后的初次申请失业救济人数增加了2000人,达到23万人。

美东时间9月12日,受到飓风弗朗辛(HurricaneFrancine)袭击墨西哥湾扰乱石油生产影响,纽约商品交易所10月交货的轻质原油期货价格上涨1.66美元,涨幅为2.5%,收于每桶68.97美元。11月交货的伦敦布伦特原油期货价格上涨1.36美元,收于每桶71.97美元,涨幅为1.93%。

截至12日收盘,布油涨2.18%,报72.15美元/桶,WTI原油涨2.33%,报67.3美元/桶。

多项重磅经济数据出炉

北京时间9月12日晚间,美国劳工部公布的数据显示,美国8月PPI同比增长1.7%,为自2月以来最低;环比增长0.2%,高于预期的0.1%;8月核心PPI同比增长2.4%,符合预期,与前值保持一致;环比增0.3%,高于预期;8月最终需求服务价格涨0.4%,7月跌0.3%。

另据美国劳工部公布的数据,美国9月7日当周首次申请失业救济人数23万人,预期22.7万人,前值22.7万人,这是三周以来的首次回升,与招聘逐渐放缓的趋势一致。

此外,美国至8月31日当周续请失业金人数为185万人,小幅增加0.5万人。续请失业金人数在7月份飙升至2021年底以来的水平后,到8月份大多呈下降趋势。这一下降与上个月失业率的下降一致。

海外央行方面,欧洲中部时间9月12日,总部位于德国法兰克福的欧洲央行决定,下调存款机制利率25个基点至3.5%;下调再融资利率60个基点至3.65%;下调边际贷款利率60个基点至3.9%。

今年6月,欧洲央行把三大关键利率均下调25个基点,为去年10月停止加息以来首次降息。7月,欧洲央行决定维持欧元区三大关键利率不变。

当地时间9月12日周四,美股三大股指集体收涨。截至收盘,道指涨235.06点,涨幅为0.58%,报41096.77点;纳指涨174.15点,涨幅为1.00%,报17569.68点;标普500指数涨41.63点,涨幅为0.75%,报5595.76点。

核心通胀顽固

美联储9月“暴力降息”泡汤?

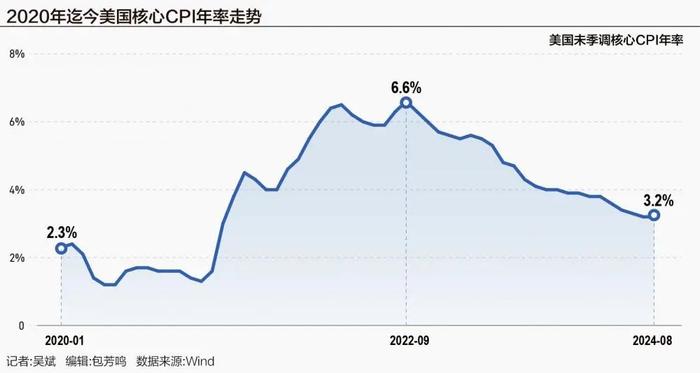

美东时间9月11日,美国劳工部公布的数据显示,8月CPI环比上涨0.2%,符合预期;同比上涨2.5%,为2021年2月以来最小增幅。但在住房和其他服务成本上升的情况下,核心通胀显示出一定的黏性,8月核心CPI环比上涨0.3%,高于预期的0.2%;同比上涨3.2%,与7月持平。

在CPI数据公布之后,芝商所美联储观察工具显示,市场预计美联储下周降息25个基点的概率高达85%,降息50个基点的概率仅剩下15%,但市场仍预计四季度美联储可能会单次会议降息50个基点。

CPI数据对中期降息幅度影响并不大。交易员目前仍预计美联储年内降息幅度将超过100个基点,这意味着在11月和12月的议息会议上,美联储可能至少会进行一次50个基点的大幅降息。

在通胀数据公布后

美联储9月大概率只会温和降息25个基点

方正证券首席经济学家、研究所副所长芦哲对21世纪经济报道记者分析称,8月核心CPI环比超预期回升,持续性有待观察,但也提醒着美联储“通胀上行的尾部风险”尚未根除。在8月非农数据尚可、经济韧性尚存的环境下,环比反弹的核心通胀也基本确定9月FOMC降息25基点,而非50基点。

被誉为“美联储传声筒”的知名宏观记者尼克·蒂米劳斯(NickTimiraos)也表示,通胀持续走弱的趋势为美联储下周开始逐步降低利率铺平了道路,但住房通胀的意外上升,让官员们难以推动更大幅度的降息。

MischlerFinancialGroup利率销售和交易董事总经理TonyFarren表示,核心CPI环比上涨了0.3%,这一数字震动了市场。打击了9月降息50个基点的可能性,现在几乎肯定不是一个选项了。

虽然美联储9月大概率降息25个基点,但四季度美联储仍有可能单次降息50个基点。目前最主流的预期是美联储年内共降息100个基点,也就是说未来3次会议至少有一次50基点的降息。一些华尔街机构的预期更“鸽”,花旗已放弃了对下周美联储降息50个基点的预测,但仍维持今年总计降息125个基点的预期。

芦哲认为,未来的单次降息幅度将直接取决于经济走弱的速率。若劳务市场需求或失业率恶化速率超预期,或者流动性趋紧环境下金融系统再次爆发风险性事件,则未来某次会议上大幅降息仍有可能。

美联储或迎温和降息周期

在美联储即将开启首降背后,事实上也意味着前路的风险有所升温,美联储在提前“降压”。

SGHMacroAdvisors首席美国经济学家TimDuy表示,美国通胀高涨的势头已经基本结束,现在,随着风险的天平转移到就业任务上,美联储遏制通胀的努力可能过头,现在必须非常认真对待这种风险。

9月10日,10年期美债盈亏平衡通胀率一度跌至2%,债市担忧美国通胀率可能过度放缓。从历史上看,CPI比美联储最青睐的通胀指标核心PCE物价指数往往会高出约0.4个百分点。这表明一些投资者认为未来十年的平均通胀率可能将低于美联储2%的目标。

芦哲分析称,如果未来通胀过度降温,意味着经济需求过快走弱。目前来看,美联储降息节奏过慢可能的风险在于,高利率维持太久加剧金融系统的脆弱性,进而引致金融风险爆发、经济衰退。美元流动性方面,近期高频数据显示美国货币市场流动性趋紧。在美联储缩表持续、利率维持相对高位环境下,叠加商业地产隐忧持续,金融系统存在爆发如硅谷银行危机的可能性。届时,偏弱的经济基本面或难以承受金融风险的冲击,进而造成系统性风险和经济快速衰退。

从乐观的角度看,美联储适度宽松将利好新兴市场,减轻压力。巴克莱认为,在今年的大多数时间中,新兴市场资产一直受限于美联储政策,但随着美联储降息在即,情况正迅速发生转变。美联储转向更加适度宽松的立场,已足够支撑近期新兴市场利率的重新定价,并且在一些国家落实,如墨西哥、捷克、以色列和印度。

整体而言,美联储迎来温和降息周期是更主流的观点。芝商所(CMEGoup)董事总经理兼首席经济学家ErikNorland(埃里克·诺兰德)对21世纪经济报道记者表示,这轮宽松周期的降息幅度或偏小。在20世纪90年代早期、21世纪初、全球金融危机期间,这三轮经济衰退每次美联储的降息幅度都达到了约500个基点。但这次通胀率相对较高,可能会限制美联储降息的幅度,因此即使经济下行,降息幅度也不会像以前那么大。

Norland分析称,在20世纪90年代中期到2020年的很长时间里,美国等地通胀率一直保持在比较稳定的低位,这段时间全球自由贸易的发展比较快,而且在冷战之后,各国国防方面的支出减少了。而现在,自由贸易的趋势在改变,全球保护主义势力抬头,地缘政治风险加剧,各国军事支出也有所上升。这些条件都可能导致后续出现高通胀环境。

来源|中国证券报、证券时报、21世纪经济报道(记者:吴斌)、券商中国、每日经济新闻、Wind