中银宏观美国8月CPI点评核心通胀有所反弹

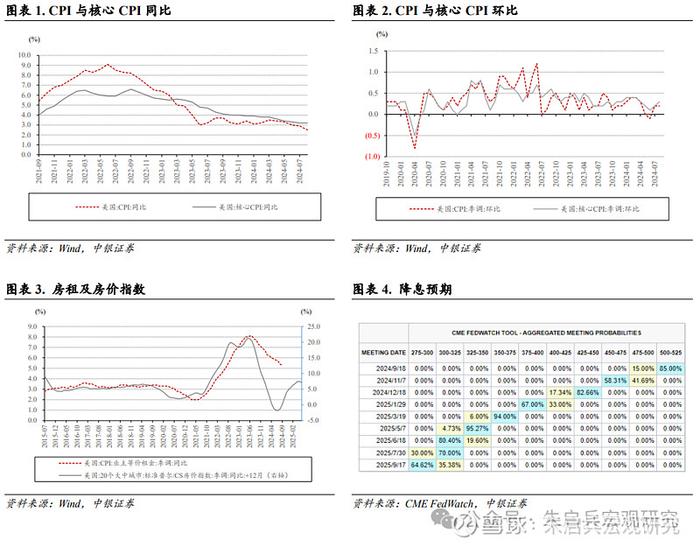

2024年9月11日,美国劳工部公布8月CPI数据。CPI同比2.5%,持平预期,前值2.9%;环比0.2%,持平预期,前值0.2%。核心CPI同比3.2%,持平预期,前值3.2%;环比0.3%,预期0.2%,前值0.2%。核心CPI环比略有反弹,居住分项环比回升是主要贡献项。CPI公布后,9月降息概率边际回撤,降息50bp概率降至15%。

食品保持稳定,能源价格走弱。8月食品环比0.1%,较上月回落0.1个百分点;能源环比-0.8%,较上月回落0.8个百分点,原油价格进一步下跌叠加高基数是主要原因,短期能源通胀反弹可能性不大。食品通胀已接近2%目标,压力并不大。

核心商品环比继续回落,核心服务环比温和反弹。核心商品通胀环比-0.2%,仍位于较低水平,同比增速维持在-1.7%。耐用品中,二手车环比回升1.3个百分点至-1.0%;薪资推动非耐用品整体价格上升,其中服装环比回升0.7个百分点至0.3%。烟草和烟草制品环比回升1.0个百分点至1.2%。核心服务通胀温和反弹。8月核心服务环比增速上升0.1个百分点至0.4%,主要来自住房分项贡献,8月住房环比上升0.1个百分点至0.5%,其中租金通胀有所分化,房租分项下降0.1个百分点至0.4%,业主等价租金(OER)继续回升0.1个百分点至0.5%。医疗服务环比回升0.2个百分点至-0.1%,运输服务环比上升0.5个百分点至0.9%。住房分项环比有所回升,由于CPI中的居住分项权重较高,环比仍走高,可能拖慢去通胀进程。通胀表现延续分化,核心商品保持通缩,而核心服务通胀韧性较强,业主等价租金是主要贡献项,反映出经济暂无衰退风险,后续CPI走势是否受到影响,还有待进一步验证。

CPI公布后,9月降息概率边际回撤。8月CPI整体符合预期,5-8月连续四个月均偏弱,但不支持美联储在9月进行大幅降息。居住分项持续回升,市场降息概率边际回撤,目前9月降息50bp概率降至15%,2024年全年降息幅度仍在100bp以上。数据公布后,美债10年期收益率上行1.8个bp收于3.657%;美元指数上涨0.07%;黄金下跌0.20%,白银上涨0.97%。

临近议息会议,8月CPI表现平稳,对联储货币政策影响有限,虽然住房价格延续7月上升趋势,给去通胀增添了一定的不确定性。市场反应较为平淡,衰退交易暂缓,前期美债长端利率计入了过多降息预期,在8月喜忧参半的非农数据下,市场已削减了9月降息50bp的定价,但对于年内仍抱有降息100bp的看法,这表明目前美国经济是否会陷入衰退仍是影响市场走向的核心变量。8月CPI数据出炉后,美联储政策空间更加充足,通胀不再构成降息阻碍,政策行动过晚的风险偏低,而就业数据走势更加重要,这主要是因为8月新增非农不及预期、且前值一再下修,我们预计9月将正常开启预防式降息25bp。国内方面,降息预期推动美元指数走弱,人民币汇率增强,货币政策外部掣肘减弱,降准降息可能性增强。外部流动性环境修复与风险偏好改善,股市也将迎来改善。

风险提示:美联储货币政策超预期、地缘冲突演化。

风险提示及免责声明

本订阅号仅面向中银证券客户中符合《证券期货投资者适当性管理办法》规定的专业投资者,若非前述专业投资者,请勿订阅、接收或使用本订阅号中的任何信息,中银证券及其雇员不因接收人收到本信息而视其为服务对象。

本订阅号所载信息均选自中银证券已发布的证券研究报告,为免对报告摘编产生歧义,请以报告发布当日的完整内容为准。须关注的是,本信息所含观点仅代表报告发布当日的判断,中银证券可在不发出通知的情形下发布与本信息所含观点不一致的证券研究报告。

本订阅号所载信息仅供参考,在任何情况下不构成对任何机构或个人的具体投资建议,中银证券及其雇员不对任何机构或个人使用本信息造成的后果承担任何法律责任,投资者应自主作出投资决策并自行承担投资风险。

本订阅号所载信息版权均属中银证券。任何机构或个人未经中银证券事先书面授权,不得以任何方式修改、发送或者复制本订阅号所载信息。如因侵权行为给中银证券造成任何直接或间接损失,中银证券保留追究一切法律责任的权利。