8月CPI分析:价格整体大幅回落,中游经营压力凸显

来源:蒙格斯报告

当前消费和生产两端都已出现明确的通货紧缩迹象,从趋势上看,若无内部干预和外部环境变化,工业中下游的整体收缩和伴生的消费减少降级将在未来数月内出现。

图片来源:蒙格斯智库

CPI:核心CPI已降至三年最低

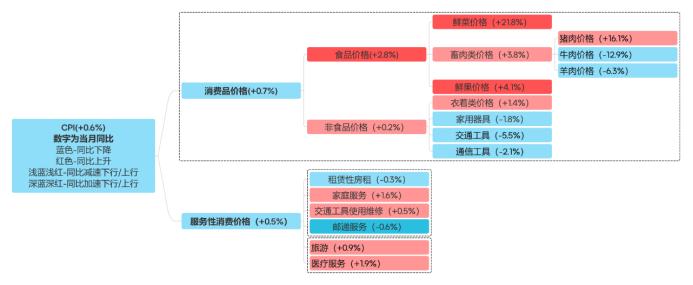

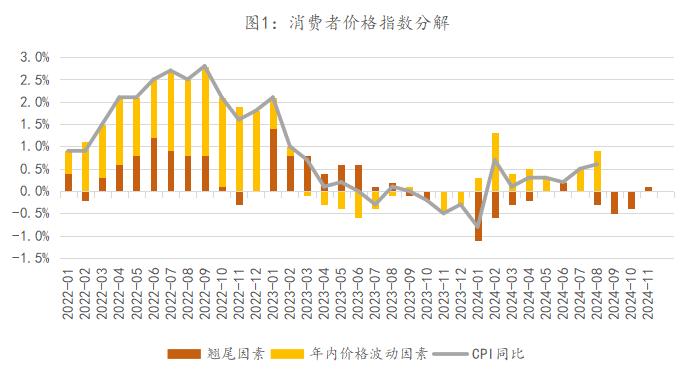

本月CPI同比涨幅中的97%由食品烟酒类拉动,和我们前期的判断一致,其中食品中的必要消费贡献了0.57%的CPI涨幅。

核心消费品价格水平同比(+0.3%)基本与上月(+0.4%)持平;服务性消费价格水平同比上涨0.5%,正如我们在前期的报告中预测的那般,旅游价格同比已大幅回落至0.9%(前值3.1%),而医疗服务则表现出明显的价格刚性,连续第三个月录得1.9%的同比数值。

由于CPI的上涨几乎完全由必要食品类消费所带动,那么其背后原因则基本可以归因为极端天气带来的供给侧冲击。在这一推断下,我们认为随着外部冲击的解除食品价格的回落将会在短期内实现,进一步分析不难得出在食品拉动效应消退后CPI的下行动能将会非常显著的结论。

本月排除食品价格波动的CPI同比为0.2%,而这一数值在7月时仍为0.7%,我们认为食品价格水平后续出现攀升的概率不高,故当前的CPI修复过程也将难以持续。过去两个月食品烟酒类价格整体上涨约3%,假设未来两个月(9、10月)其水平将回落一半,则隐含的CPI拉动可能将缩减至0.24%、0.14%,在其他分项的贡献不变的情况下CPI同比将快速回落至0.26%和0.16%。

与经济增速和居民就业/收入关联更强的核心CPI价格则继续表现不佳,本月0.3%的同比增速仅有6月的一半,尽管多数分项的同比读数基本与上月持平,不过环比数据则显示价格的回落仍在持续。

除实际经济因素影响外,9、10两月CPI基数效应的拖累将较本月进一步增强,后续CPI将面临经济系统本身和统计方法两方面的通缩压力。

PPI:价格整体大幅回落,中游经营压力凸显

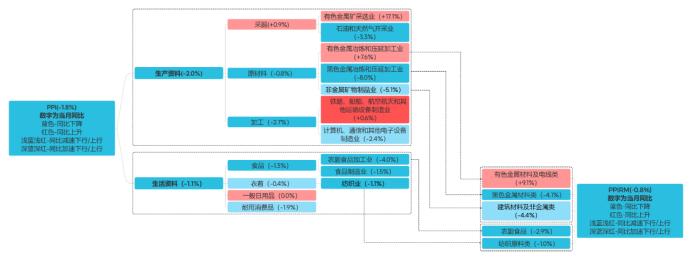

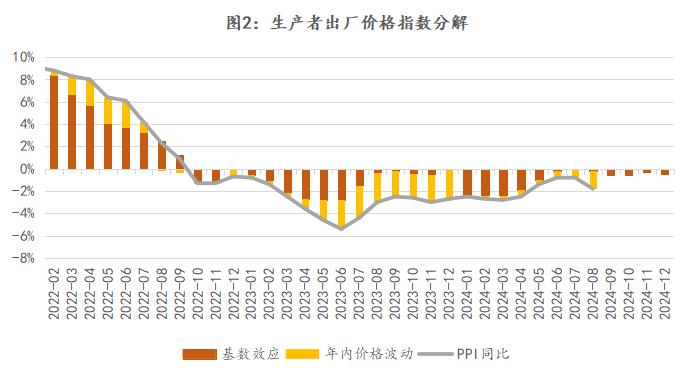

8月生产资料价格与生活资料价格双双回落,工业生产端的价格水平结束了自二季度以来的修复过程转入下行通道。尽管本月的PPI读数(-1.8%)较年初位置(-2.7%)仍有所改善,不过剔除基数效应后的本年价格回落贡献则在本月扩大一倍。

与购进价格水平相比我们大致可以得到工业生产者本月成本端的转移情况:从加总情况看,工业生产者购进成本同比为-0.8%,而出厂价则为-1.8%,二者之差由-0.7%扩大至-1%,PPI同比较PPIRM更快的回落速度表明企业的利润空间被进一步压缩。我们在前期的报告中曾示警需求不足从消费端向上传递至生产端的可能,8月的数据则表明这一情景已然坐实。

具体到对应程度较高的三个细分行业的出厂价与原材料购进价格之差(PPI-PPIRM):有色金属加工业为-1.5%、黑色金属材料为-3.9%、非金属及建材为-0.7%;分别较上月进一步回落0.8%、2.8%、0.3%。这一整体的变化趋势与我们在8月宏观月报中对PMI的解读结果一致,即目前工业中游(大致对应制造业中上游)是承压最为显著的部分,来自工业下游生产收缩放缓带来的PPI下行压力和工业上游采掘业相对刚性的成本使中游部门的经营状况在8月受到了更为显著的负面影响,我们认为这将在对应行业规模以上企业的利润率中有所体现。

价格水平的情景分析:扭转通缩趋势的潜在工具

我们认为当下的中国较二十多年前已取得了长足发展,不过也正因如此尽管在通缩的成因上多有相合之处,但政策工具的选择上无疑狭窄了许多。

尽管扩大内需已取得共识,但实现手段相对有限,目前家电“以旧换新”、汽车报废换新、设备更新三大项的总补贴仅为3000亿元,同时前两者也很难再如过去一般通过产需不平来提高价格水平,正如我们在前期的报告中所提的那样,目前消费需求的有限增量更多地被高企的库存吸收,并未带来对应产品的价格回升。而1998年开启的商品房时代也在一两年前落幕,其本身也成为当前通缩困境的核心成因之一。

我们认为我国在抵抗通缩问题的工具选择上将以扩张型财政政策为主,货币政策为辅,我们认为后续财政政策对内需的扩大将以更为精准地,面向高边际消费倾向的群体发放更为广谱的消费补贴和特定人群的货币/非货币福利为主要形式。

一个可能的财政工具组合为:向城镇低收入者发放服务性消费与家用电器/通讯器材类补贴,向多孩家庭发放特定商品,向机关事业单位职工提供非货币福利。同时,由于我国的市场化程度较世纪初有了大幅提升,货币政策工具的使用也应取得更好的效果,我们认为最有可能出现的货币工具组合为:降低新增贷款利率(目前实际利率高于GDP增速)以适应GDP中枢的降低,合理调降存量贷款利率以避免出现局部风险以及解放消费能力,控制债券利率曲线。

从价格指数的波动方向来看,我们认为在各经济部门的债务风险在出现降低至一定水平前CPI指数出现大幅上行的可能性很低;前段中提到的(最大概率出现的)政策组合工具可能会以特定的核心CPI值为目标进行优先强弱上的搭配,并以一个相对平稳匀速的路径进行调控,并最终实现如易纲行长所言的“GDP平减指数在几个季度内回正(以上半年的情况看仍需2-3季度)”。

与之相比更为迟缓保守的政策安排则无疑会进一步压降价格指数的中枢,不过大幅恶化的概率也不高,更可能出现低位+低波动(平减指数-1%,核心CPI0.3%~0.5%,PPI-1%)的情况,对金融系统而言出现系统性风险的可能有限,但经营状况则将持续低迷与收缩。从历史经验看我国很少会进行剧烈的财政与货币政策调整,其先决条件可能是系统性金融风险或外部不可控风险的突然爆发,发生的可能性不大。(节选自《蒙格斯智库2024年8月价格指数月报》,内容有删减,完整版请联系我们)

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。