财报解读丨英伟达:GPU业务前景大幅走弱,四季度营收利润均大幅下滑

作者|JonathanWeber

编译|美股研究社

英伟达公司(NASDAQ:NVDA)公布的第四季度业绩不算强劲,但仍好于预期。这使得投资者抬高了英伟达的股价,英伟达股价在盘后交易中上涨了近10%。尽管英伟达本季度的表现可能会比上一季度好一些,但以目前的估值来看,英伟达的价格似乎相当昂贵,这就是为什么我认为英伟达的股票目前没有吸引力。

英伟达公司周三下午公布了第四季度的收益报告。该公司报告称,这两项业务都有增长:

SeekingAlpha

收入同比大幅下降21%,但仍略高于分析师的预期。该季度每股收益为0.88美元,与英伟达前几个季度的利润相比并不强劲,但该公司至少能够稳定地超出预期10%。由于这个好于预期的消息,英伟达的股价在盘后交易中飙升至220美元,在撰写本文时上涨了9%。

02

英伟达第四季度业绩

在其他条件相同的情况下,两倍的打击自然是好消息,但这并不意味着英伟达的业绩强劲。相反,他们的业绩相当疲软——但预期甚至更糟,所以英伟达能够超过普遍预期。

营收下降21%从来都不是好消息,尤其是当我们谈论的是一家估值相当高的成长型公司时。为什么英伟达的销售额会暴跌这么多?有几个因素在起作用。

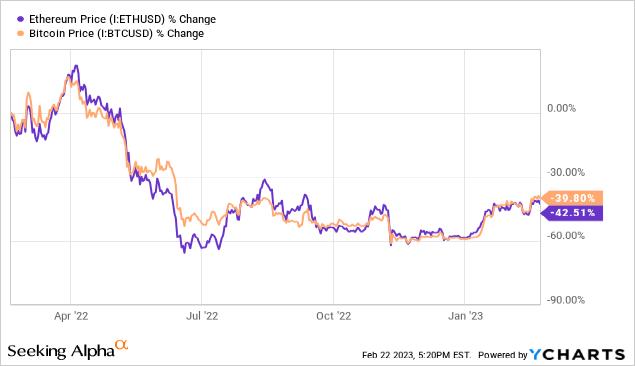

首先,英伟达受到了加密货币寒冬的负面影响。包括比特币(BTC-USD)和以太坊(ETH-USD)在内的加密货币的价格在去年大幅回落:

Databy YCharts

虽然比特币通常不介意GPU或CPU,但以太坊通常是用GPU挖矿的。以太坊较低的价格使得挖矿利润下降,这就是为什么加密矿工对GPU的需求下降了。作为这些GPU最重要的供应商之一,英伟达受到了这一宏观问题的负面影响——不仅它向矿商出售的GPU减少了,而且需求的疲软也损害了新GPU和旧GPU的市场价格,这也对英伟达的销售潜力产生了负面影响。

与此同时,该公司也受到了玩家对GPU需求下降的影响。在疫情封锁阶段,户外活动减少,英伟达和其他游戏设备公司受益于消费者在这些物品上的支出增加。但随着消费者现在又可以自由地从事其他活动,如旅游、外出就餐和听音乐会,对游戏设备的需求下降了,特别是因为许多玩家仍然拥有他们最近购买的现代或最新设备。

最重要的是,高通货膨胀导致人们在食品、汽油和能源等必需品上的支出增加。反过来,消费者在包括GPU在内的非必需物品方面的消费能力下降,这进一步削弱了需求状况。由于加密货币寒冬、疫情结束和高通胀,英伟达GPU业务的宏观前景因此大幅走弱——看起来疫情年份绝对是异常值,现在情况已经恢复正常。

话虽如此,游戏业务还是有一些积极因素的,至少收益是连续上升的——由于第三季度业绩疲软,这并不是一项艰巨的任务,但这表明最低点可能已经过去,未来情况可能会有所改善。

然而,英伟达最重要的业务部门是数据中心业务,在最近一个季度,该业务贡献了英伟达全公司收入的60%左右。数据中心的销售额同比增长了11%——这取决于人们将这种表现与什么进行比较,人们可以对此感到高兴或不高兴。当然,以低两位数的速度保持稳定的正增长是件好事。

话虽如此,核心同行AMD(NASDAQ:AMD)在第四季度的数据中心收入增长了42%,大约是英伟达的4倍(AMD在第四季度的收入增长了16%,而英伟达的收入则大幅下降)。因此,与AMD相比,英伟达表现不佳。另一方面,英伟达在数据中心业务上的表现要比英特尔(NASDAQ:INTC)好得多,因此有人可能会把英伟达的数据中心表现概括为“稳定,但并不出色”。当然,只要估值适合稳健的业务表现,这是完全没问题的。然而,英伟达的情况并非如此。

03

本季度展望

英伟达宣布了当前季度(2023年第一季度)的指导方针。该公司预计营收将在65亿美元左右,这意味着营收将在高个位数范围内连续增长。然而,按年计算,英伟达的收入仍将大幅下降。在2022年第一季度,英伟达的收入为83亿美元,因此该指引意味着收入下降22%。换句话说,我们将看到一个连续的改善,但与去年同期相比,第四季度的收入下降了21%。看涨者可能决定关注预期的连续改善,而看空者可能决定关注逐年恶化的表现。无论如何,很明显,在相当长一段时间内,情况都不会像大流行期间那样好。

根据英伟达本季度的营收、毛利率等指引,经调整后,英伟达本季度的利润应在22.5亿美元左右。人们可以对其中一些调整进行争论,例如基于股票的薪酬(“SBC”)费用。但即使我们以23亿美元的面值计算,年化利润也在90亿美元左右——对于一家估值约5500亿美元的公司来说,这并没有很多利润。这就引出了我所认为的英伟达股价的关键问题——高估值。

根据第一季度利润预期运行率,英伟达的估值约为预期净利润的60倍。这相当于1.7%的收益率,而此时美国国债收益率远高于4%。当然,如果公司执行良好,英伟达的收益将随着时间的推移而增长,而特定国库券或债券的利息不会随着时间的推移而增长。但另一方面,与美国国债相比,英伟达和其他任何股票都是风险更高的投资。因此在我看来,以低于2%的收益率买入英伟达是否合理值得怀疑。

从其他方面来看,英伟达看起来也很贵。当我们预测未来的每股收益时,我们看到英伟达要到2029年才能突破10美元:

SeekingAlpha

然而,该公司目前的股价为225美元,六年后的市盈率为21倍。大盘目前的预期市盈率约为17倍,如果英伟达达到2029年每股收益的预期,届时其净利润为17倍,其股价将在未来六年内跌至180美元。即使英伟达2029年的股价达到净利润的25倍(按绝对值计算,这意味着估值溢价),其股价在未来6年也只会上涨18%,达到265美元。

另一种看待估值的方法是企业价值与EBITDA的倍数,它反映了净债务(或净现金)随时间的变化:

Databy YCharts

英伟达的EV/EBITDA倍数目前为54,这在绝对值上是相当高的。这也明显高于5年和10年的平均水平。这合理吗?我认为,英伟达10年前的增长前景要比现在好,因此,今天英伟达的估值更高也说不通。

总的来说,这让我相信现在投资英伟达太贵了。这并不意味着这家公司很差,但即使投资于优质公司,也必须考虑估值。

英伟达周三下午公布了好于预期的财报,股价随之飙升。但这个季度的表现并不好——收入和利润下降了很多,本季度的同比降幅也将很大。与此同时,英伟达的估值相当高,这就是为什么我不想以目前的价格买入英伟达公司的股票。