三颗“黄昏之星”压顶,PCE数据还能拯救黄金多头吗?

周五(12月23日)亚洲时段,现货黄金窄幅震荡,目前交投于1793.92美元/盎司附近。周四美国初请失业金人数低于预期,三季度GDP数据被上修,市场担忧美联储在对抗通胀的道路上更加激进,给美元提供支撑,金价则再度回落至1800关口下方。

OANDA高级分析师Edward Moya表示:“黄金下跌,美国经济继续显示出韧性,这可能使美联储的收紧力度比市场消化的要大得多。”

技术面来看,日线级别,金价在相对高位出现了三次类似“黄昏之星”的顶部K线组合,投资者需要提防金价后市的下行风险。

本交易日将迎来美联储衡量通胀水平的数据——PCE数据,投资者需要重点关注。目前市场预计美国11月PCE物价指数同比上涨5.6%,低于10月的6%,核心CPE预计同比上涨4.7%,低于10月的5%。如果数据符合预期或者低于预期,则有望在短线给金价提供上涨动能。

此外,还需关注美国11月耐用品订单月率初值的表现,该数据对GDP有一定的前瞻参考作用,因此市场影响也比较大,目前市场预计环比下降0.6%,前值为1.1%,如果符合预期,也有望给金价提供支撑。

不过,临近圣诞节假期,预计整体交投空间可能会受到一定的限制,近几个交易日SPDR黄金ETF持仓也一直没有变化。

美国上周初请失业金人数增幅低于预期

美国上周初请失业金人数增加幅度低于预期,这表明劳动力市场仍然紧张。

失业人数在10月以来的大部分时间里增加,但在12月初有所缩减,这也印证了劳动力市场的强势,提高了美联储在应对通胀时可能继续将利率提高到更高的水平并保持一段时间的风险。美联储正试图将从住房到劳动力的各种需求降温,以使通胀回到2%的目标。

纽约FWDBONDS的首席经济学家Christopher Rupkey说,“经济并不像市场想象的那样接近死亡之门,美联储很可能需要在2023年将利率提高至更高,因为经济没有放缓,所以价格上行压力可能持续存在。”

劳工部周四的数据显示,截至12月17日的一周,初请失业金人数增加了2000人,经季节性调整后为21.6人,守住了前一周的大部分降幅,经济学家预期为22.2万人。

最近几周,申请人数上下波动,但一直低于27万的门槛,经济学家说超过该门槛将为劳动力市场发生警报。

最新初请业金数据涵盖了政府为12月就业报告中的非农就业部分调查企业机构的时期。在11月和12月的调查周期间,申请人数小幅下降,这表明又将是一个就业稳固增长的月份。

今年以来,就业岗位平均每月增长39.2万个。下周关于初请失业金人数的数据将为12月份的雇佣状况提供更多线索。

经济学家认为,企业在着手裁员之前可能会减少招聘。在新冠疫情期间难以找到劳动力之后,雇主们普遍不愿意裁员。

失业金报告显示,在截至12月10日的一周内,续领失业金人数下降了6000人,至167.2万人,从10个月的高点回落。这一数据作为招聘的晴雨表,自10月初以来一直呈上升趋势。

尽管最近有所增长,但续领失业金人数比2019年同期低了约15万,一些经济学家表示,这表明劳动力市场远未松动。

花旗集团驻纽约的经济学家Isfar Munir说。“在续领失业金人数如此之低的情况下,可以被雇用的‘潜在’工人的数量要少得多。虽然这可能只是表明有比通常更多的人领完了失业救济金,但它最终无助于劳动力市场的缓解,除非这些人选择重返工作岗位。”

然而,其他经济学家认为,领取失业救济金的人的失业率停留在1.2%的八个月高点,是企业在为明年可怕的经济衰退做准备时对雇用新工人持谨慎态度的一个信号。

强劲的劳动力市场正在通过产生稳固的工资增长来帮助支撑经济,这有助于提高消费者支出

美国第三季经济增幅被上修

美国商务部周四的报告证实,经济在今年上半年萎缩之后,在第三季度出现了反弹。

政府在对国内生产总值的第三次估计中说,上季度国内生产总值(GDP)环比增长年率为3.2%。这比上个月报告的2.9%的速度有所提高。第二季度的经济萎缩0.6%。

上季度国内生产总值的上修反映了消费者支出、商业投资以及州和地方政府支出的提升。国内需求也被调高,显示出适度的增长,而不是不温不火。

但住房市场的下滑比之前估计的要深,住宅投资连续六个季度收缩,这是自2006年住房市场崩溃以来最长的一段时间。

预计第四季度的经济增长将达到2.7%,消费者发挥了重要作用,也得到了疫情期间积累的储蓄的支持。

随着价格压力的减弱,第三季度家庭可支配的收入在调整通胀后首次出现增长。企业在设备上的支出也保持了一定的弹性。

尽管如此,明年仍极有可能出现经济衰退,因为劳动力市场的强势提高了更多加息的前景,进一步减少了家庭财富,而家庭财富正被股市和房价的下跌所挤压。消费者也正在耗尽他们的储蓄,而强势美元将损害出口。

美元获逢低买盘支撑

周四美元兑大多数主要货币周四上涨,美元指数收涨0.14%。此前美国数据显示,美国三季度GDP终值上修,劳动力市场强劲,可能使美联储的鹰派态度持续更久。

商业支付公司Corpay的首席市场策略师Karl Schamotta说:“美元正在上涨,因为比预测更强的数据提升了对新一年的利率预期。”

Schamotta说:“仍然没有证据表明美联储的加息带来了政策制定者,以及许多市场参与者所预期的‘低于趋势的持续增长期’,这使得联储更有可能被迫进一步收紧。”

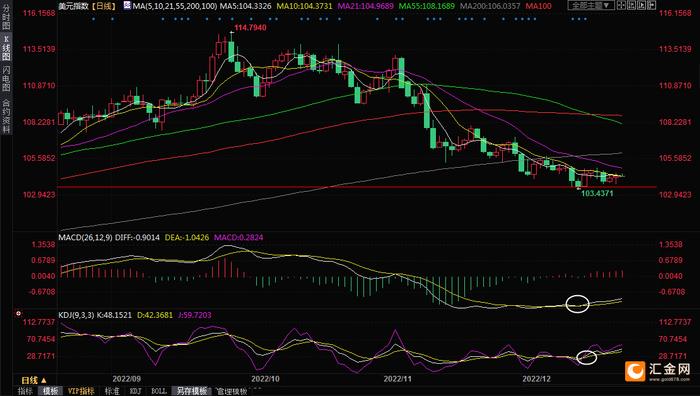

在失守近半年低点103.43前,美元指数仍存在震荡筑底的机会,如果后市进一步反弹,则增加金价的短线下行压力。

韩国央行称遏制通胀仍是2023年的主要货币政策目标

韩国央行周五表示,其明年的利率政策将继续以控制通胀为目标。该行表示,尽管未来有巨大不确定性,但通胀有望放缓。

该央行在法律要求的年度政策声明中说:“韩国央行将继续以物价稳定为重点来实施其货币政策,以便消费者价格涨幅向2.0%的目标水平移动。”

它曾表示,在今年创下5.1%的1998年以来最高通胀率后,明年全年的通胀率将降至3.6%,但在2023年初,通胀率将徘徊在5%左右。

自去年年底以来,它已将政策利率分九次提高了275个基点,至3.25%,人们普遍预计它将在今年完成紧缩周期,比其他一些央行要早。

在周五的声明中,它说它将在考虑到通胀、经济增长和金融及外汇市场情况后,决定周期内的最终利率以及在此停留多长时间。

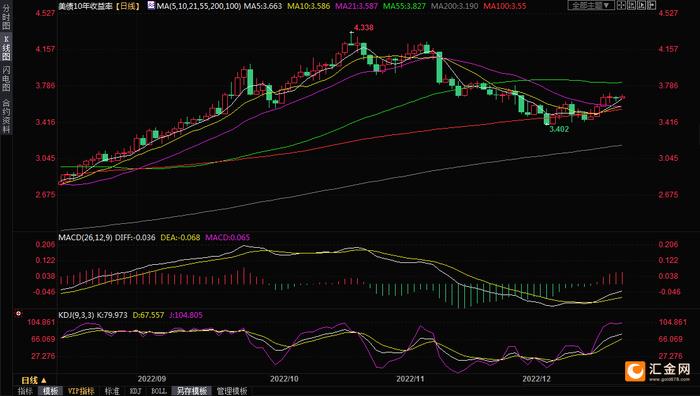

强劲GDP数据发布后美债收益率涨跌互现,关注通胀报告

美国国债收益率周四涨跌互现,收益率曲线倒置加深,此前数据显示美国上季度经济增长速度快于之前的预估,市场等待周五将出炉的备受瞩目的通胀报告。

WisdomTree固定收益战略主管Kevin Flanagan称:“GDP数据表明第三季度增长出现反弹,希望从美联储的角度来看,这提供了一个很好的平台,以实现软着陆,这就是我们明年要辩论的内容。”

美联储官员预计明年将把指标隔夜利率提高到5%以上,美联储主席鲍威尔强调需要在一段时间内保持高利率,以降低仍然很高的价格压力。

不过,联邦基金利率期货交易员消化的预期更为鸽派,他们预计美联储基金利率将在5月达到4.89%的峰值,并在2023年底前下降到4.41%。

10年期美债收益率周四下跌两个基点,至3.669%。两年期美债收益率周四上涨5个基点,至4.263%。

分析师警告称,不要对本周的市场走势作过多解读,交易量下降,预计进入圣诞和新年假期后将继续减少,届时许多交易员将离场,或不愿冒险。

俄罗斯对乌克兰获得美国爱国者导弹不屑一顾

针对乌克兰总统泽连斯基访问华盛顿期间宣布从美国获得爱国者导弹,莫斯科周四表示,这无助于解决冲突或阻止俄罗斯实现其目标。

虽然爱国者防空系统被广泛认为是先进的,但俄罗斯总统普京认为该系统“相当老旧”,并告诉记者俄罗斯会找到对抗该系统的方法。同时他表示,俄罗斯希望结束在乌克兰的战争,并称所有武装冲突都是以外交谈判结束的。

普京告诉记者:“我们的目标不是旋转军事冲突的飞轮,相反,是结束这场战争,我们将努力争取结束这一切,当然是越快越好。”

美国迅速对这些评论表示了怀疑。白宫国家安全发言人柯比说,普京“完全没有表现出愿意谈判”结束这场战争的迹象。

俄罗斯一直表示愿意进行谈判,但乌克兰及其盟友怀疑这是一种策略,意在争取时间。此前,俄罗斯在战场上的一系列失败和撤退,已使这场为期10个月战争的势头向有利于基辅的方向转变。

泽连斯基在周三的华盛顿之行中得到了美国总统拜登的支持,这是他自俄罗斯入侵以来的首次外访。

克里姆林宫发言人佩斯科夫告诉记者,在泽连斯基访问华盛顿期间,没有迹象表明乌克兰愿意进行和平谈判。

整体来看,虽然隔夜美国初请数据和GDP终值,令金价承压明显,短线看空信号也显著增强,但下方还有200日均线1783.53附近强支撑,临近圣诞假期,金价短线进一步跌幅可能会受限,而且市场对美国PCE数据和耐用品订单数据的预期也偏向力度金价,金价隔夜大跌后,短线甚至有望迎来震荡反弹调整的机会,需要提防金价探底回升的可能性。

北京时间10:20,现货黄金现报1794.00美元/盎司。