2023年中国网络安全行业产业链与价值链分析 产业链利润水平整体较高【组图】

转自:前瞻产业研究院

行业主要上市公司:天融信(002212)、奇安信(688561)、启明星辰(002439)、电科网安(002268)、绿盟科技(300369)等

本文核心数据:网络安全市场成本结构、价值链情况

1、产业链剖析:中游领域实力厂商集聚

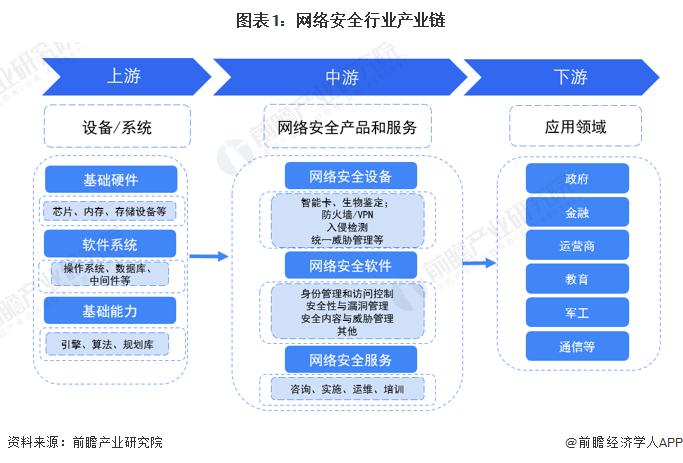

随着国家对互联网安全、个人隐私安全等相关方面的政策出台,网络安全相关产业也随之强大起来,在保障国家、社会和个人的信息安全发挥重大作用的同时,亦推动了相关产业链的发展。从网络安全产业链看,上游为设备/系统等供应商,如芯片、内存、操作系统、引擎等;中游为网络安全产品和服务厂商,如网络安全设备领域的防火墙/VPN,软件领域的安全性与漏洞管理以及服务领域的运维培训等;下游为应用领域,除个人消费者外,还包含政府、军工、金融等相关领域。

从具体的相关厂商来看,上游设备/系统提供商有英特尔(INTC)、高通(QCOM)、微软系统(MSFT)、苹果系统(AAPL)、甲骨文(ORCL)等厂商,中游有深信服(300454)、天融信(002212)、奇安信(688561)、启明星辰(002439)等著名厂商,下游包括5G、互联网等细分市场的应用。

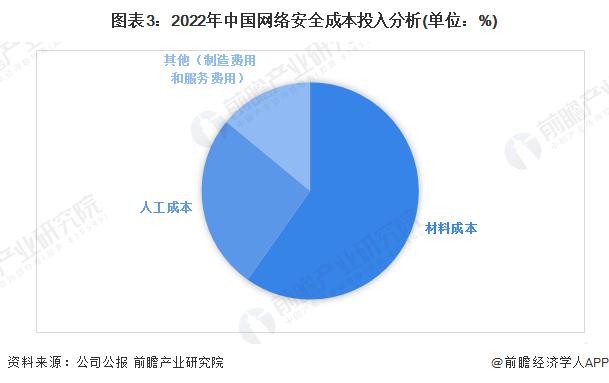

2、成本结构分析:材料成本占比最大

以网络安全行业上市公司绿盟科技、安恒信息、亚信安全、天融信和深信服的平均成本结构情况来看,2022年我国网络安全成本中材料成本占比约为60%,人工成本占比约为26%,制造费用和服务费用占比约占14%。

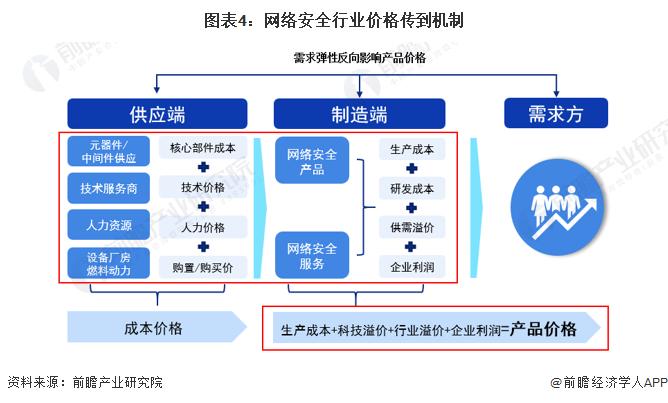

3、价格传导机制:市场价格由行业供应端、制造端及消费需求弹性共同作用

网络安全市场价格由行业供应端、制造端及消费需求弹性共同作用而成、并逐级传导。供应端的成本价格包括核心部件价格、技术价格、人力价格和设备厂房、燃料动力的购置/购买价等,传导至制造端成为生产成本,制造端综合供需溢价、研发成本和企业利润,形成最终价格传导至消费者,而消费市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响网络安全市场的定价。

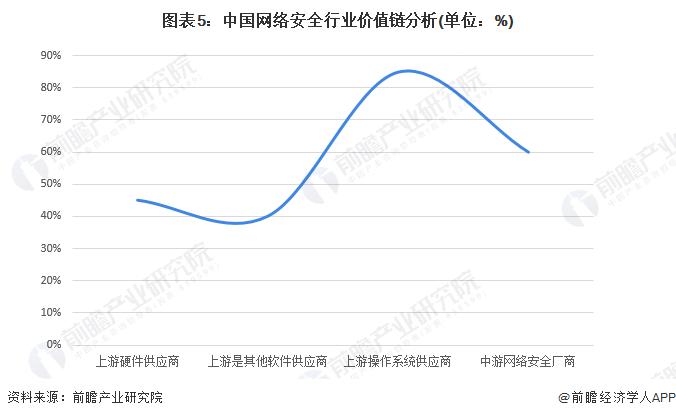

4、价值链分析:产业链整体利润水平较高

根据对产业链上市企业毛利率整体情况进行分析,其中产业链中毛利率最高的是上游的操作系统供应商,企业毛利率大多在80-90%,其余上游软件供应商毛利率在40%中游,其次是中游网络安全行业,行业毛利率在60%左右,上游硬件供应商行业毛利率水平大概在45%左右。

更多本行业研究分析详见前瞻产业研究院《中国网络安全行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。