香港豪门隐身幕后,药捷安康IPO临阵换保荐人

来源:瑞财经孙肃博

时隔两年半,药捷安康(南京)科技股份有限公司(以下称“药捷安康”)再次向港交所递交了招股书。

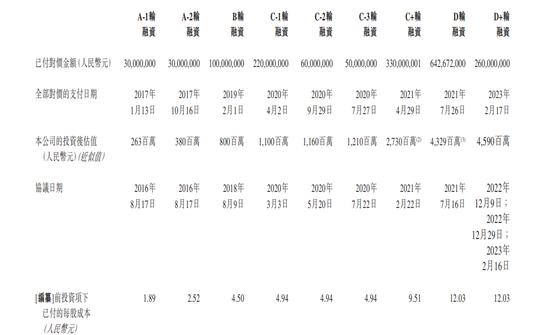

自首次在港递交的招股书失效后,药捷安康又进行了一轮2.6亿元的融资。直至此次递表前,其估值已达45.9亿元,较首轮融资后估值增长了约16倍。

不过,从最新的招股书中可以发现,两年半过去,药捷安康仍无产品商业化,而其每年还要花费两三亿元投入研发。此外,公司的亏损情况也没有得到改善。2022年及2023年,已累计亏损近6亿元。

随着再次递交招股书,药捷安康与药石科技(300725.SZ)的故事也被再次提起。2014年,药石科技的实控人杨民民及时任董事吴希罕创建了药捷安康,二人分别持股95%及5%。

次年,药石科技受让了杨民民的股权。而随后,杨民民的师兄吴永谦上任药捷安康董事长并成为了公司的实控人。

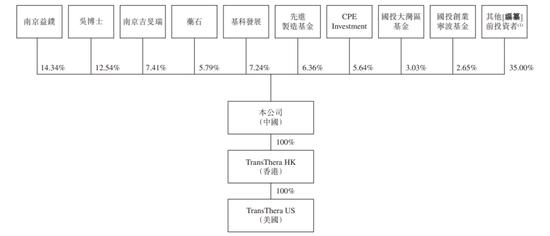

吴永谦拿到公司实权后,药捷安康开始了多轮融资。随着众多投资者的加入,于此次递表前,药石科技持有药捷安康的股份比例已降至5.79%。

01

61岁海归博士掌权,香港豪门家族隐身幕后

在药捷安康的招股书中,杨民民被称为吴永谦的朋友。

吴永谦比杨民民年长了9岁。1985年,吴永谦在南京大学化工与化学学院读完本科时,杨民民才13岁。1990年,杨民民考上南京大学化工与化学学院时,吴永谦已远赴美国深造。

从履历上看,杨、吴二人都有留美经历。杨民民曾以访问学者的身份在罗氏(美国)PaloAlto研发中心工作,而吴永谦则担任过美国布兰迪斯大学生物化学系的博士后研究员,后又在吉利德科学公司工作了8年多。

不过,杨民民只在美国待了4个月,回国后的他一直在罗氏研发(中国)有限公司研发中心工作。2006年12月,还在罗氏工作的杨民民,创办了自己的公司——药石科技。11年后,药石科技在深交所创业板正式挂牌。

而药石科技与药捷安康的故事,发生在药石科技上市前。从药石科技的招股书中,瑞财经《预审IPO》了解到了故事的详细始末。

2014年4月,杨民民与时任药石科技董事的吴希罕共同成立了药捷安康的前身南京药捷安康生物科技有限公司(以下称“药捷安康有限”),二人分别持股95%及5%,注册资本1000万元。

次年2月,杨民民与吴希罕先是将药捷安康有限的注册资本从1000万元减到了200万元,其后杨民民又将所持的药捷安康有限95%股权以135万元的价格转让给了药石科技,吴希罕将所持的5%股权(55万元未缴)0元转让给了时任药石科技研发主任李进。

受制于人才、团队等客观条件的约束,成立后的药捷安康有限经营业务开展缓慢,未能达到预期的效果。因此,药石科技开始调整思路,拟采取与外部专业团队合作的方式经营药捷安康有限,决定将控股权转让给专业团队,仅保留少数股权。

彼时,吴永谦系南京市高新区引进药物研发领域的创业人才,了解到药石科技的转让意向后,其与药石科技就药捷安康有限股权的转让事宜进行了接洽、协商。

但吴永谦是美国国籍,考虑到外籍身份限制,股权转让涉及工商、外管等部门审批流程较长,其决定由父亲吴萼青出资受让药捷安康有限的股份。

2016年5月,药石科技以152万元的价格将其持有的药捷安康有限76%股权转让给了吴萼青,李进以8万元的价格将其持有的药捷安康有限4%股权转让给了吴萼青。

此次转让完成后,吴萼青持有药捷安康有限80%的股权,药石科技持有药捷安康有限19%的股权,李进持有药捷安康有限1%的股权。

三个月后,药捷安康有限设立了持股平台南京吉旻瑞生物科技合伙企业(有限合伙)(以下称“南京吉旻瑞”)、南京益镤生物科技合伙企业(有限合伙)(以下称“南京益镤”)。

经药捷安康与药石科技协商,2016年9月,药石科技又将其持有的药捷安康有限1.07%的股权以2.14万元的价格转让给了南京益镤。同时,李进也于同一时间以2万元的价格将所持的药捷安康有限1%股权转让给了南京益镤,吴萼青将其持有的药捷安康有限22.94%及17.06%的股权分别以45.88万元及34.12万元的对价转让给了南京吉旻瑞和南京益镤。

此次转让完成后,药捷安康有限由吴萼青、南京吉旻瑞、南京益镤及药石科技分别拥有40%、22.94%、19.13%及17.93%的股权。

2016年11月,吴萼青以80万元的价格将其持有的药捷安康有限40%股权(对应药捷安康有限80万元注册资本)转让给了吴永谦。同时,吴永谦正式出任药捷安康有限的董事长。

事实上,吴永谦在2016年5月其父亲入股药捷安康有限时,就已经开始参与公司的日常运营。此外,南京吉旻瑞与南京益镤的实控人也是他。也就是说,吴永谦受让了父亲转让的股份后,除了直接持有药捷安康有限40%的股权,还通过南京吉旻瑞、南京益镤持有股份,同时还是药捷安康有限的董事长,负责公司总体的战略规划、业务方向和运营管理,掌握着绝对的实权。

值得注意的是,就在吴永谦掌权后的一个月,药捷安康有限便开始了融资之路。2016年12月6日,基科发展有限公司(以下称“基科发展”)和上海国弘医疗健康投资中心(有限合伙)(以下称“国弘医疗”)以3000万元的对价认购了药捷安康有限新增注册资本257,336元,每注册资本的认购价格约为116.58元。

而实际上,此次增资早在2016年的8月份就签定了协议,参与签订协议的除了药捷安康有限彼时的股东药石科技、李进以及认购对象基科发展和国弘医疗,还有吴永谦。

有意思的是,基科发展是通过杨民民与药捷安康有限结识的,而国弘医疗的基金管理人上海长江国弘投资管理有限公司(以下称“国弘投资”)也曾投资了药石科技。

另外值得一提的是,基科发展是MorningsideVenture(I)的全资附属公司,专注于投资生命科学领域,包括生物制药、医疗器械、诊断及医疗服务,而MorningsideVenture(I)最终由陈谭庆芬设立的家族信托拥有。

公开资料显示,陈谭庆芬是香港地产富豪、恒隆集团创始人陈曾熙的遗孀。不过,陈谭庆芬家族信托并未参与陈氏家族发家的恒隆集团、恒隆地产的投资持股,该家族信托实际是一个投资型家族信托,主要开展创业投资业务。

陈曾熙与陈谭庆芬有三个儿子,陈启宗、陈乐宗和陈絜宗。80年代左右,陈启宗跟陈乐宗在美国成立了风投基金公司——晨兴创投。90年代初,陈乐宗就回到大陆,并且陆续投资了不少的互联网公司,包括搜狐、携程、第九城市、小米等。

02

九轮融资后估值催肥43亿元,华兴系既当融资中介又做上市保荐

药捷安康已经不是首次向港交所递交上市申请了。

2021年6月,药捷安康有限整体变更为了股份有限公司,公司名称也变更为“药捷安康(南京)科技股份有限公司”。

两个月后,药捷安康首次向港交所递交了上市申请,但并未在六个月内成功通过聆讯。按港交所上市规则指引,若递交招股书后六个月内未通过聆讯,则招股书失效,若想再上市,需重新递表。

于是,直到今年6月,药捷安康才又再次递交了招股书。在香港市场沉寂的两年半时间里,药捷安康还曾计划于A股上市,于2022年10月24日同中信证券签署上市辅导协议,拟科创板挂牌上市。直至今年4月,也就是药捷安康第二次向港交所递交上市申请两个月前,中信证券完成了对药捷安康的第六期辅导工作。

瑞财经《预审IPO》发现,2021年首次递表前一个月,药捷安康还在进行了融资,投资者包括结构调整基金、国调招商、金浦健康基金三期、SIXTYDEGREE、绿涌瑞华及南京领益。此轮融资后,药捷安康的估值达43.29亿元,较三个月前的C+轮融资后估值增长了16亿元。

值得注意的是,促成此轮融资的是药捷安康当时的财务顾问上海慧嘉投资顾问有限公司(以下称“上海慧嘉”)。瑞财经《预审IPO》查阅后发现,该公司的法定代表人王力行为华兴资本控股(1911.HK)的执行董事。而药捷安康首次递表时的保荐机构之一华兴证券,正是华兴资本控股的子公司。

更令人匪夷所思的是,在药捷安康首次递交的招股书中,并未披露上海慧嘉为公司当时的财务顾问,也未与披露相关投资者的结识过程。

据悉,除了结构调整基金、国调招商、金浦健康基金三期、SIXTYDEGREE、绿涌瑞华及南京领益,金浦健康基金二期、南京璟石、恩然瑞光、EasternHandson、国投创业宁波基金等投资者也均是通过上海慧嘉与药捷安康结识。根据瑞财经《预审IPO》穿透招股书后统计,药捷安康合计通过上海慧嘉获得了1.6亿元的融资。

再次递交上市申请,华兴证券已不再是药捷安康的保荐机构。据悉,去年2月,华兴资本控股发布公告称,自2月16日公司公告创始人包凡失联后,一直尝试联系包凡,据公司获悉,包凡正在配合中国有关机关的调查,公司也将应要求依法配合调查。

今年2月,华兴资本控股再发公告称,包凡已因健康原因并出于将更多时间用于处理家庭事务的考虑,辞去公司执行董事、董事会主席、首席执行官、提名委员会主席、执行委员会主席、薪酬委员会委员的职务。

需要指出的是,截至2021年8月首次递交招股书前,华兴资本控股的一名董事及其紧密联系人间接持有不超过药捷安康已发行股本总额的0.58%(彼时公允价值超过500万港元)。

据招股书,从2016年8月与投资人签署首份增资协议直至2023年2月,药捷安康共获得了9轮融资,投后估值从首轮融资后的2.63亿元增长至45.9亿元。

此次递表前,药捷安康由南京益镤、吴永谦、南京吉旻瑞、药石科技、金浦健康基金二期、金浦健康基金三期、国投大湾区基金、国投创业宁波基金、深圳领汇、芜湖星睿、南京领益、国弘医疗、国弘纪元、荆州慧康、国调招商、恩然瑞光、南京其瑞佑康、泰兴启辰、江苏中德、江苏敦和、苏州敦行、TIFBiomedical、三一众志、基科发展、先进制造基金、CTTBiotech、结构调整基金、南京紫金、江北基金、南京鹰盟、SIXTYDEGREE、绿涌瑞华、CRLife、EasternHandson、上海国鑫、南京百益德、无锡瑞桐、江北资产管理、中银资本分别持股14.34%、12.54%、7.41%、5.79%、3.79%、0.7%、3.03%、2.65%、5.68%、2.04%、1.27%、0.65%、3.96%、1.8%、1.06%、2.86%、1.79%、1.42%、3.21%、0.87%、0.53%、1.4%、0.44%、0.22%、0.66%、0.13%、0.09%、0.22%、0.38%、0.71%、1.09%、7.24%、6.36%、5.64%、4.23%、2%、1.17%、0.7%、0.65%、0.55%、0.51%、2.18%、0.44%、0.22%、1.09%、0.44%。

03

烧钱搞研发仍无产品商业化,两年累亏6亿元

作为一家以临床需求为导向、处于注册临床阶段的生物制药公司,药捷安康至今仍无产品商业化。

不过,再次递交上市申请,药捷安康的核心产品Tinengotinib(TT-00420)实现了很大的突破,其已获国家药品监督管理局的突破性治疗品种认定及FDA授予治疗胆管癌的快速通道认定用于治疗胆管癌。同时,也获FDA授予用于治疗胆管癌的孤儿药认定,以及EMA授予用于治疗胆道癌的孤儿药认定。

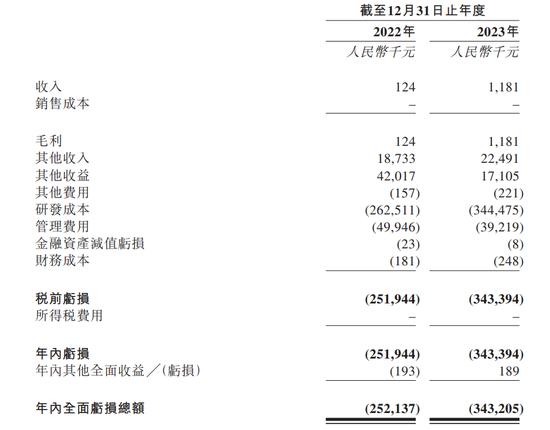

瑞财经《预审IPO》穿透招股书后发现,2022年及2023年,药捷安康核心产品的研发成本分别为1.64亿元、2.32亿元。同期,药捷安康的总体研发成本分别为2.63亿元、3.44亿元。

高额的研发成本导致药捷安康一直出于亏损的状态,2019年、2020年、2021年1-5月、2022年及2023年,药捷安康分别亏损1.1亿元、8537.2万元、2.03亿元、2.52亿元、3.43亿元。

同期,药捷安康的收入分别为0、6532.6万元、3238.2万元、12.4万元及118.1万元。

瑞财经《预审IPO》注意到,2020年及2021年前五个月,药捷安康之所以收入较高,主要是其向一韩国客户授权了药物配方。

需要指出的是,Tinengotinib用于胆管癌在国内的关键II期试验预计将于2025年下半年完成试验,跨区域临床III期预计将于2026年下半年完成患者招募。这也意味着,至少还有将近1年时间,药捷安康才能知道关键产品研发成功与否,继而打破零产品销售收入的局面。

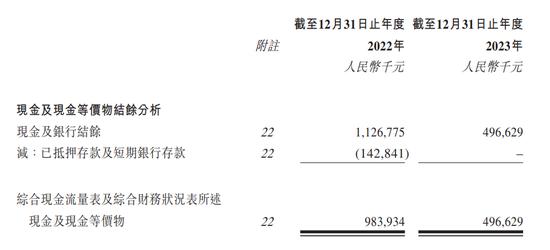

而相比于对仍在研究状态的产品进行商业化布局,药捷安康目前最迫切要解决的或许是现金流问题。

截至2023年12月31日,药捷安康的现金及现金等价物约有4.97亿元。若按照研发费用在2023年的增长幅度计算,药捷安康账上现金大概还能再支持1年的研发开支。