【金研•深度】美联储货币政策中介目标的转变--由货币供给量到联邦基金利率

作者:温婉,建行金融市场部

布雷顿森林体系崩溃以后,美联储逐渐形成了一套相对完善的货币政策体系,通过货币政策工具操作影响中介目标,再通过利率传导、需求调节等实现其长期目标。最初,美联储选择货币供应量作为货币政策中介目标,1982年以来美联储逐渐将中介目标转变为联邦基金利率,并在19世纪末实现了对联邦基金利率的精准调控。美联储为何要做这个转变,转变的过程又经历了哪些探索呢?

一、确定货币供应量的中介目标

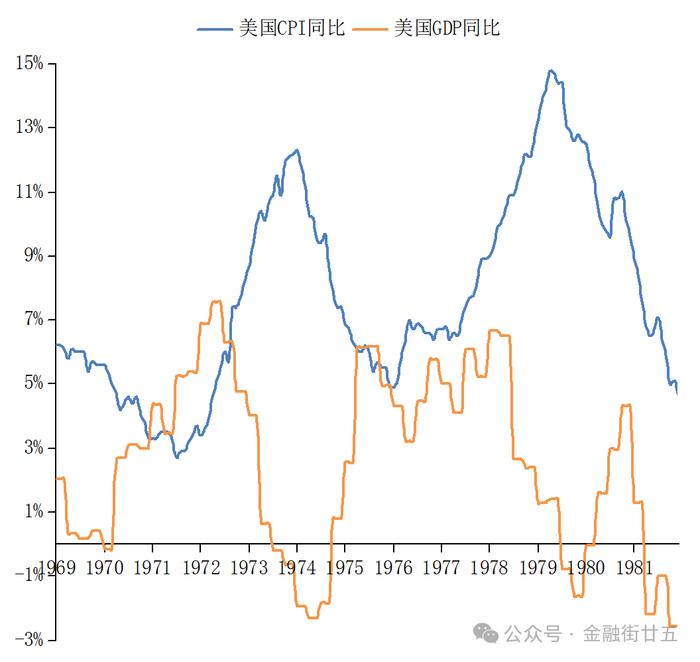

布雷顿森林体系崩溃后,为通过美元贬值改善美国贸易环境,美联储放任通胀迅速增长。但19世纪70年代和80年代初的两次石油危机,导致全球石油产量迅速缩减,工业原材料价格上涨,商业投资放缓,美国经济增长迅速下滑,陷入高通胀低增长的滞涨阶段。为此,美联储开始以货币供应量M1作为中介目标,通过严格压降货币供给增速,实施“定量紧缩”政策。“定量紧缩”政策具体包括扩大准备金缴纳范围,同时配合信贷控制,以降低货币乘数,进而收缩货币供应量。在此期间,美联储通过借入准备金制度,对联邦基金利率进行间接调整。

图1:石油危机期间美国陷入滞涨

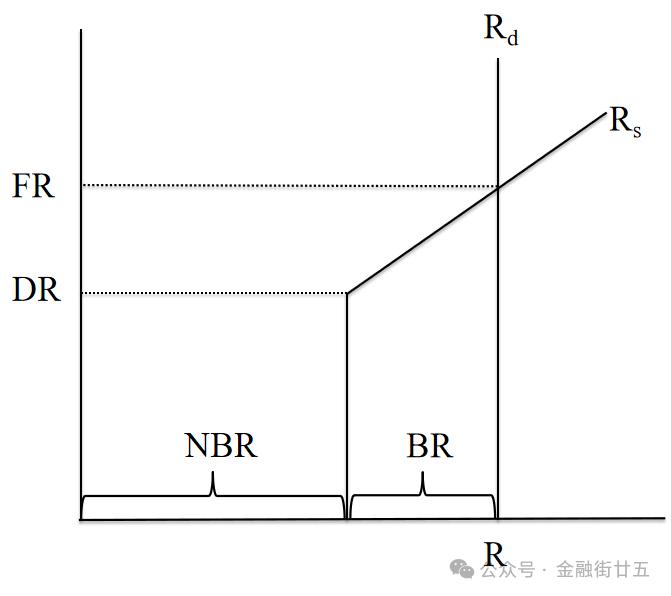

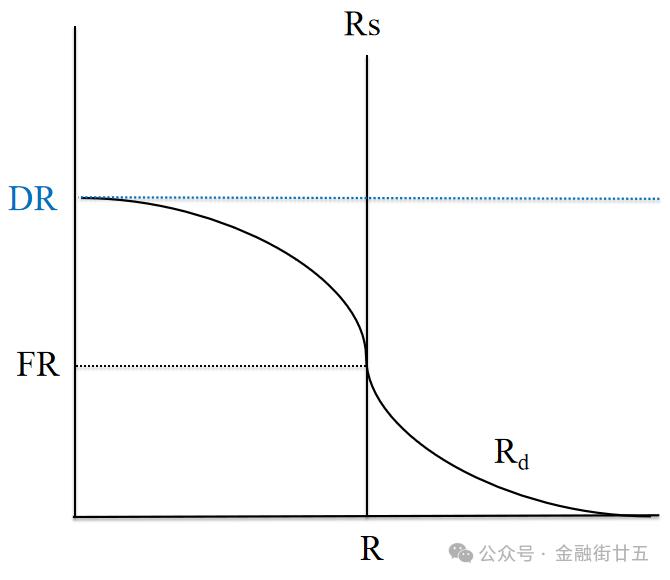

数据来源:Wind,美联储货币政策史,建行金融市场部。注:R为银行准备金,BR为借入准备金,NBR为非借入准备金,DR为贴现率,FR为联邦基金利率,Rs为准备金供给曲线,Rd为准备金需求曲线。

银行准备金(R)分为法定存款准备金(RR)和超额存款准备金(ER)。在滞后准备金计算方法下,法定存款准备金取决于银行过去两周的存款量,合意的超额存款准备金也不受利率的影响,因而准备金需求曲线(Rd)是垂直的。借入准备金(BR)是指银行从贴现窗口借入的准备金,而剩下的部分则为非借入准备金(NBR)(即NBR=RR+ER-BR)。在美联储设有非借入准备金目标的情况下,准备金供给曲线(Rs)在目标值之下转为垂直,银行可以通过贴现窗口来获取超过美联储要求以上的准备金。但贴现窗口借款除支付利息外,还需要支付和借款规模相关的附加成本,即借入准备金的边际成本高于贴现率(DR)。通过套利交易,联邦基金利率(FR)也会升至贴现率上方,借入准备金的数量与联邦基金利率和贴现率的差额(FR-DR)正相关。非借入准别金目标减小(具体通过回购协议、买卖国债等方式实现)、贴现率提高,均会导致联邦基金利率上行。

在货币供给量为中介目标时期,美联储会设定M1年内增长目标,并以这个目标为基础,推算出准备金总量的平均水平,再通过设定借入准备金目标,确定非借入准备金目标水平。当货币增长偏离目标时,美联储会调整借入准备金目标或者贴现率,引起联邦基金利率调整,鼓励银行和公众进行投资组合变动,缩小货币增长与目标的偏离程度。

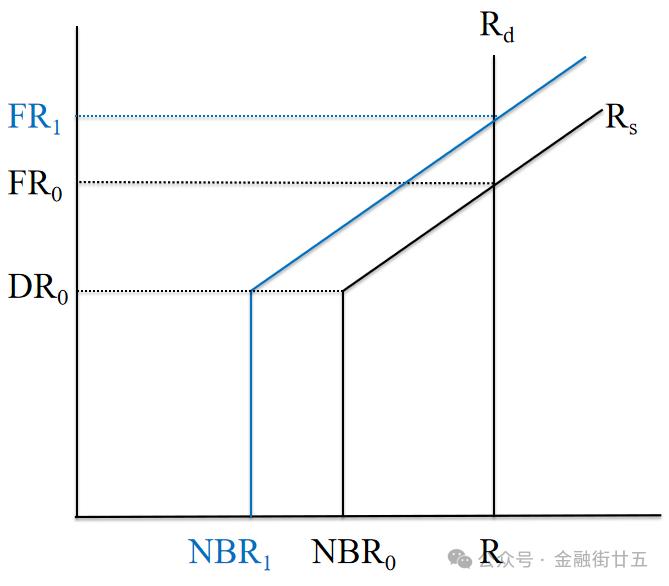

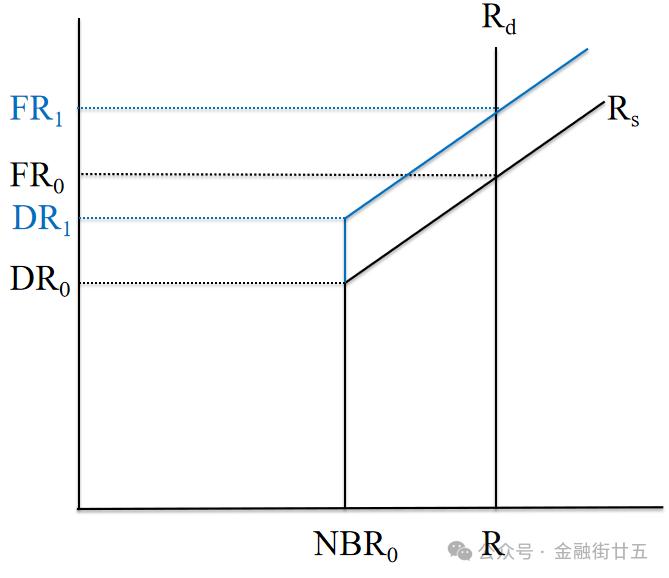

图3:非借入准备金目标调低推动联邦基金利率上行

数据来源:美联储货币政策史,建行金融市场部。注:R为银行准备金,NBR为非借入准备金,DR为贴现率,FR为联邦基金利率,Rs为准备金供给曲线,Rd为准备金需求曲线。

二、由货币供应量转变至联邦基金利率

紧缩的货币政策一定程度上导致了美国经济衰退,加之金融部门开始快速创新和转型,美联储对实际货币供应量的监控能力减弱。此外,保持价格稳定所需的货币增长率变动加大,M1与名义GNP的相关性下降,通过影响货币供应量来实现长期目标的效率下降。再叠加利差扩大导致美元大幅升值,加剧了拥有美元债务敞口的新兴市场国家债务负担。多重因素推动下,美联储于1982年宣布放弃M1目标。

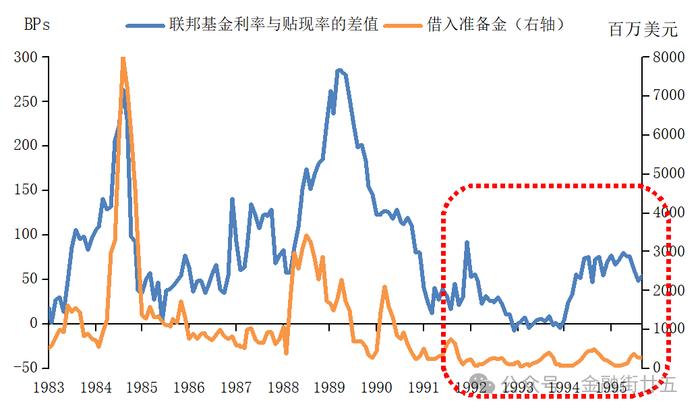

(一)1982-1993年:延续借入准备金制度,间接影响联邦基金利率

随着M1目标的弃用,美联储开始采用预期通胀/增长缺口的规则。当作为通胀预期代理变量的债券收益率上升,或者增长缺口转正时,美联储将提高联邦基金利率。该时期美联储依然通过借入准备金制度对联邦基金利率进行间接影响(图2至图4),借入准备金与贴现率和联邦基金利率的差额之间存在正相关关系,提高借入准备金目标水平会拉大上述差额,也就意味着联邦基金利率的提高。

这一阶段美联储的政策意图比较模糊,通常不会立即公布借入准备金目标水平,金融市场只能在随后几周的公开市场操作中去感知变化,而后市场利率逐渐趋近新的均衡值。这种模糊的政策意图提高了市场的主观能动性,有时市场利率甚至会领先政策调整。例如,在经济数据强劲时,银行会预期未来借款的可能性提高,贴现率也可能调升,这时即使借入准备金目标不变,联邦基金利率也会上行。

1984年,美联储将滞后准备金制度修改为现行准备金制度,在此基础上,交易性存款准备金只以两天的延迟来计算(非交易性存款和金库现金依然遵循滞后准备金制度),准备金需求的估计更加困难。为此,一方面美联储不断改进准备金需求的估计方法,另一方面,借入准备金目标也在逐渐弱化。准备金目标根据最新数据实时调整,公开市场操作的灵活性逐渐加大,美联储在制定每日操作计划时,更加强调当前联邦基金市场的交易条件,而非事先定好的借入准备金目标。

1990年初,新英格兰银行遭遇一些流动性问题,媒体开始关注其每周的贴现窗口借款报告,并逐渐强化“从贴现窗口借款的银行可能有财务困境”的观点。贴现窗口的污名化导致银行逐渐不愿意使用贴现便利,借款量与贴现率和联邦基金利率差值的正相关关系不再稳定,从而影响了美联储通过调整贴现窗口借款来管理市场流动性和利率的能力。

图5:借入准备金规模与贴现率和联邦基金利率差值的正相关性消失

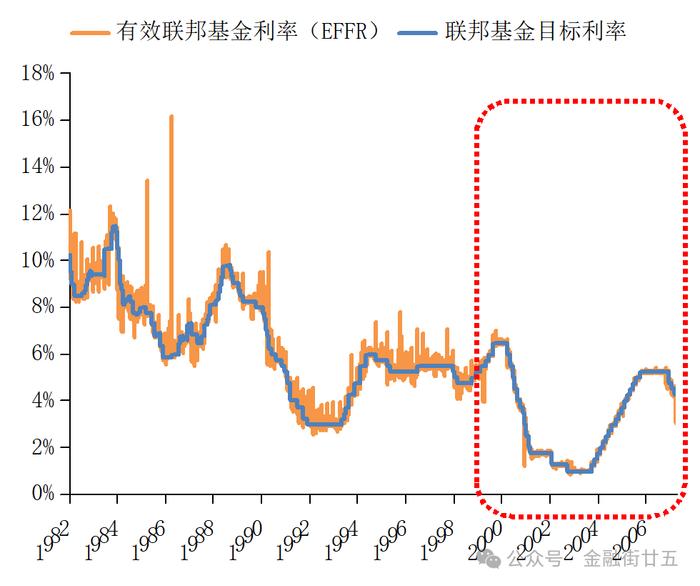

(二)1995-2007年:确立稀缺准备金制度,直接影响联邦基金利率

1993年泰勒规则诞生,美联储开始更系统地将通胀和产出缺口作为货币政策的主要考虑因素。1994年,联邦公开市场委员会(FOMC)开始在会后发布政策声明,此后公开市场操作不再作为传达政策立场的主要手段,操作灵活性进一步增强。当实际贴现窗口借款与借入准备金目标发生偏差时,公开市场操作台接受这种偏差,并非正式修改非借入准备金目标,防止联邦基金利率发生极端波动。

1995年,美联储正式提出管理货币政策的重点在于保持联邦基金利率稳定,通过调节准备金供给直接影响联邦基金利率。1998年8月美联储恢复滞后准备金制度,消除准备金需求估计的误差来源,联邦基金利率与美联储设定的利率目标之间的同步性明显增强。2003年美联储将贴现率调整至联邦基金目标利率的上方,存款机构无法再利用低于市场利率水平的贴现利率进行套利,贴现窗口的作用被设定为仅满足存款机构短期、不可预见的借款需求。

这种通过调控准备金直接影响联邦基金利率的方式被称为稀缺准备金制度。因为该阶段银行在美联储账户中的准备金余额是无息的,因此其有动力尽可能减少准备金规模。联邦基金利率是银行持有准备金的机会成本,因此准备金需求曲线(Rd)向下倾斜,银行不会以高于贴现率的价格在联邦基金市场上拆借资金,当联邦基金利率为0的时候银行准备金需求无限大。美联储是准备金的唯一供给者,因此准备金供给曲线(Rs)垂直,当美联储通过买卖国债、正逆回购交易进行供给调节时,供给曲线左右移动。

图6:稀缺准备金制度

综上,两次石油危机后,为了遏制通胀美联储确立了以货币供应量为中介目标的货币政策,而金融创新日益增多后,中介目标转变为联邦基金利率。转变的初期美联储依然延续借入准备金制度,间接影响联邦基金利率。随着贴现窗口开始污名化,美联储逐渐建立起稀缺准备金制度,实现对联邦基金利率的直接和精准调控。目前我国也正在持续优化货币政策调控的中间变量,逐渐淡化对数量目标的关注,更加注重利率调控的作用。回顾美联储的这段历史,有助于我们更好地理解货币政策中介目标的转化过程,探索最适合国情的市场化利率调控机制。