兴业银行:房地产行业仍在筑底,预计下半年房地产业务新增不良或还会有一些暴露

8月23日,兴业银行股份有限公司(以下简称“兴业银行”或“公司”)召开了半年报发布会。会上,兴业银行相关负责人表示,上半年整体房地产市场还处于筑底的阶段。对于房地产贷款资产质量还是存在一定压力。预计下半年房地产业务新增不良可能还会有一些暴露。

兴业银行相关负责人在当日的发布会上表示,上半年房地产销量和价格继续回落,居民对房价的预期没有得到明显改善,整体房地产市场还处于筑底的阶段。对于房地产贷款资产质量还是存在一定压力。6月末,兴业银行对公房地产融资余额7510亿,新增贷款主要投放到城市更新、住房租赁。该人士认为,房地产政策实施效果还要持续一段时间才能得到显现。在成交没有持续企稳之前,房企资金链受销售回款影响,继续承压。预计下半年房地产业务新增不良可能还会有一些暴露。

兴业银行行计划财务部总经理林舒在会上表示,今年下半年会与国股行一起下调人民币存款挂牌利率和自律上限。在存款成本方面,也会有进一步调降的空间。他指出,下半年兴业银行的息差还会收窄,从全年预计的情况看,将优于年初制定的预算目标。

▲兴业银行公告截图

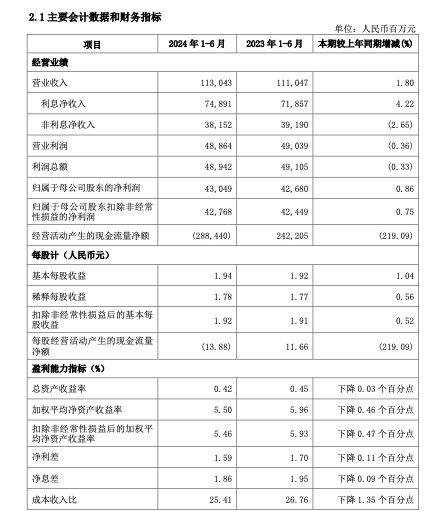

8月22日晚间,兴业银行发布2024年半年度报告。报告期内,公司营业收入、净利润同比增速均回正,实现营业收入1,130.43亿元,同比增长1.80%,归属于母公司股东的净利润430.49亿元,同比增长0.86%,拨备前利润831.68亿元,同比增长3.74%。利息净收入同比正增长,息差降幅收窄,实现利息净收入748.91亿元,同比增长4.22%,净息差1.86%,同比下降9个BP,降幅较一季度收窄。投资类收益稳健增长,提升投资交易能力,实现其他非息收入254.07亿元,同比增长8.7%。手续费及佣金净收入呈现结构性亮点,受监管降费政策、资本市场波动等影响,手续费及佣金净收入同比下降19.42%,但理财新产品收入同比增长4.18%、托管业务收入同比增长3.70%、代客FICC业务收入同比持平。推进成本集约化管理,合理控制一般性、日常性开支,强化资源投入产出要求,业务及管理费同比下降3.02%。

公司2024年上半年度不进行利润分配,也不进行公积金转增股本。

兴业银行在半年报中表示,房地产风险总体可控。报告期内,公司积极落实促进房地产市场平稳健康发展等房地产政策,推动房地产风险化解和转型发展。截至报告期末,公司对公房地产融资余额7,510.72亿元,较上年末增加609.26亿元,主要投向城市更新、产业园区、住房租赁等新领域。不良资产率3.65%,较上年末上升0.62个百分点,主要是公司结合城市房地产融资协调机制“白名单”条件,加强对存量项目的风险评估,对部分短期内较难满足保交房条件的房地产项目,及时下调风险分类等级、计提充足减值损失,推动经营机构加快风险化解。截至报告期末,公司对公房地产融资的拨备水平在4.95%,项目在北上广深一线城市、省会城市以及GDP万亿以上经济发达、房地产市场稳定城市的余额占比超80%,其余项目也集中分布在珠三角、长三角等经济发达城市,整体风险可控。

兴业银行表示,地方政府融资平台风险保持平稳。报告期内,公司落实金融支持地方债务风险化解政策要求,把握中央化债政策机遇,强化组织领导,保持融资平台业务资产质量总体平稳。截至报告期末,公司地方政府融资平台债务余额1,516.43亿元(含实有及或有信贷、债券投资、自营及理财资金投资等业务),较上年末减少99.48亿元,不良资产余额45.49亿元,较上年末增加4.77亿元。受业务余额减少影响,不良资产率3.00%,较上年末上升0.48个百分点。融资平台不良金额较小,对公司整体资产质量影响可控。截至报告期末,公司地方政府融资平台债务主要分布在江苏、福建、湖北、山东、浙江、湖南、四川等经济发展较好、财政实力较强的东、中部省份。同时,绝大多数项目已完工或建设进度正常,具备项目项下地方政府付款责任条件,为公司向地方政府争取化债资源,推动业务余额压降和风险化解提供了可靠保障。

此外,信用卡风险管控效果稳步改善。报告期内,公司有序推进信用卡风险管控与转型发展,有效遏制不良资产上升势头。截至报告期末,公司信用卡贷款余额3,685.74亿元,不良贷款率3.88%,较上年末下降0.05个百分点;逾期率6.52%,较上年末下降0.23个百分点。

零售贷款方面风险可控。截至报告期末,公司个人按揭贷款余额10,664.38亿元,不良率0.65%,较上年末上升0.08个百分点;个人经营贷余额3,438.62亿元,不良率0.80%,较上年末上升0.01个百分点;个人消费贷余额(境内且不含子公司)909.15亿元,不良率1.78%,较上年末上升0.08个百分点。针对零售风险,公司从产品设计、风控逻辑、流程管控、模型策略等方面优化零售信贷全流程管控,严格零售交叉违约认定,不断夯实零售信贷基础管理工作,提升零售风险防控。

兴业银行在半年报中还表示,对于新能源行业,公司始终聚焦龙头企业合作,对于光伏装备、动力电池等行业面临的产能过剩风险,公司积极调整风控策略,综合考量行业地位、先进产能占比、成本控制能力、经营及盈利能力、研发能力、销售渠道建设及财务稳健程度等指标,全面实施白名单管理,名单外集团及下属企业原则上不新增授信敞口,存量敞口择机压降,从严控制跨行业进入新能源行业企业集团的授信。

读创财经综合

审读:孙世建