【中金固收·综合】广义基金、保险及境外机构更积极增持债券——2024年7月中债登、上清所债券托管数据点评

摘要

中债登托管量2024年7月净增4829亿元至109.04万亿元;上清所托管量净增8439亿元至40.36万亿元;合计净增1.33万亿元。

债券发行与净增方面:

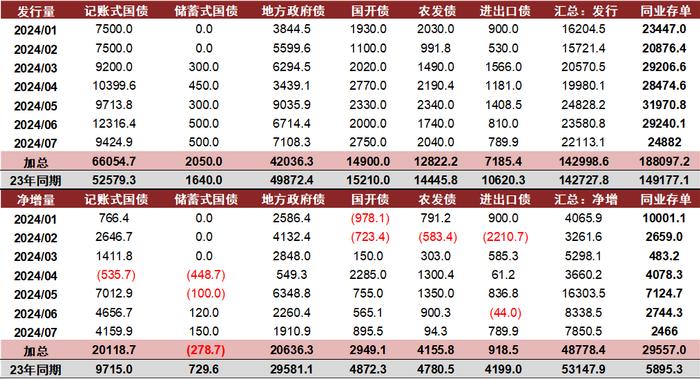

利率债:2024年7月总计发行2.21万亿元、净增7850.5亿元,分别较6月减少1467.6亿元和减少488亿元。1-7月累计发行14.30万亿元,较去年同期增加270.8亿元;累计净增4.88万亿元,较去年同期减少4369.5亿元。

(1)国债:2024年7月记账式国债发行量为9424.9亿元,净增量为4159.9亿元。1-7月记账式国债累计发行6.61万亿元,高于去年同期13475.4亿元,累计净增量为20118.7亿元,较去年同期高10403.7亿元。

(2)地方债:2024年7月地方政府债发行7108.3亿元,净增1910.9亿元。1-7月地方债累计发行4.20万亿元,较去年同期减少约7836.1亿元,累计净增量为2.06万亿元,较去年同期减少约8944.8亿元。

(3)政策性金融债:2024年7月政金债总计发行5579.9亿元,净增量1779.7亿元。1-7月,政金债累计发行3.49万亿元,较去年同期减少5368.5亿元,累计净增8023.4亿元,较去年同期减少5828.4亿元

同业存单:2024年7月同业存单发行量有所下降,全月发行2.49万亿元,净增2466亿元。发行加权期限为8.62个月,较6月有所抬升。

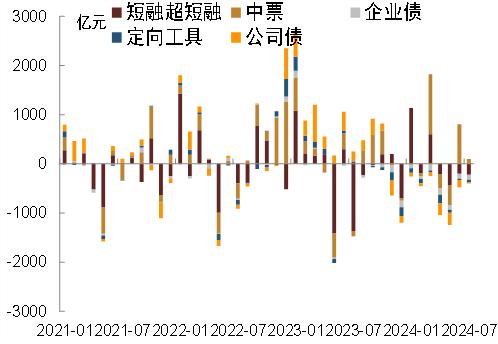

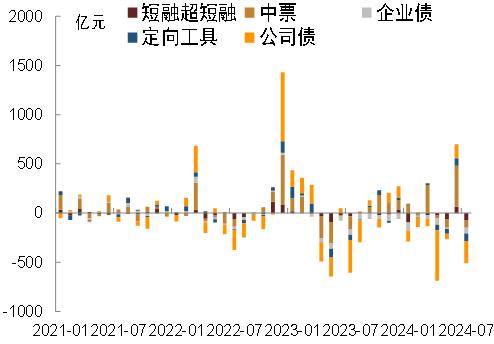

信用债:7月信用债发行、净增环比继续抬升,净增主要由中票、5年以上、中高评级、非城投国企贡献,企业债、铁道汇金债净偿还量扩大,定向工具净增转负。

分机构投资者净增持方面:

1) 商业银行:整体减持债券,继续增持利率债,但对信用债和存单转为减持。2024年7月商业银行减持853亿元债券。具体来看,增持527亿元利率债,其中对国债增持1230亿元、对地方债增持164亿元、对政金债减持866亿元。对信用债转为减持281亿元。对同业存单转为减持1100亿元。

2) 广义基金:配债力度环比减弱,对主要券种均有增持,对利率债和同业存单增持规模环比减弱,对信用债增持规模环比抬升。2024年7月广义基金增持7871亿元债券。分品种来看,7月对利率债增持3768亿元,其中对国债增持1430亿元、对政金债增持772亿元、对地方债增持1566亿元。对信用债增持2256亿元。同时,对同业存单增持1847亿元。

3) 境外机构:配置力度增强,主要增持同业存单和国债,减持政金债、地方债和信用债。2024年7月境外机构增持1414亿元债券。分品种来看,境外机构增持238亿元利率债,其中对国债增持305亿元,对政金债和地方债分别减持55亿元和12亿元。对信用债小幅减持7亿元。同时,对同业存单增持1183亿元。

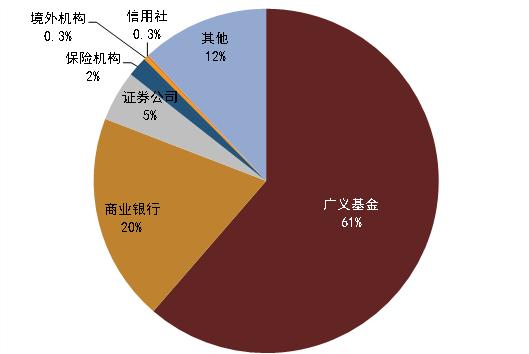

信用债持有结构方面:从7月的托管数据看,在收益率继续下行、理财规模增长超万亿元、净增量回升的背景下,广义基金增持信用债规模创2022年来次高点,保险转为增持,商业银行、券商自营转为减持。

统计口径变化,导致数据不可比。

各类型债券发行与净增

2024年7月利率债发行与净增情况:

利率债:2024年7月总计发行2.21万亿元、净增7850.5亿元,分别较6月减少1467.6亿元和减少488亿元。1-7月累计发行14.30万亿元,较去年同期增加270.8亿元;累计净增4.88万亿元,较去年同期减少4369.5亿元。

(1)国债:2024年7月记账式国债发行量为9424.9亿元,净增量为4159.9亿元。1-7月记账式国债累计发行6.61万亿元,高于去年同期13475.4亿元,累计净增量为20118.7亿元,较去年同期高10403.7亿元。

(2)地方债:2024年7月地方政府债发行7108.3亿元,净增1910.9亿元。1-7月地方债累计发行4.20万亿元,较去年同期减少约7836.1亿元,累计净增量为2.06万亿元,较去年同期减少约8944.8亿元。

(3)政策性金融债:2024年7月政金债总计发行5579.9亿元,净增量1779.7亿元。具体来看,2024年7月国开、农发和口行债分别发行2750亿元、2040亿元和789.9亿元,分别净增895.5亿元、94.3亿元和789.9亿元。1-7月,政金债累计发行3.49万亿元,较去年同期减少5368.5亿元,累计净增8023.4亿元,较去年同期减少5828.4亿元。

同业存单:2024年7月同业存单发行量有所下降,全月发行2.49万亿元,净增2466亿元。分银行类型来看,大行发行8248亿元,净增2240亿元;股份行发行6633亿元,净增-571亿元;城商行发行7870亿元,净增823亿元;农商行发行1896亿元,净增-18亿元。发行加权期限为8.62个月,较6月有所抬升。

图表1:2024年7月利率债和存单发行量及净增量(单位:亿元)

注:上图汇总列不包括储蓄国债;统计时点为:2024年7月31日

资料来源:Wind,中金公司研究部

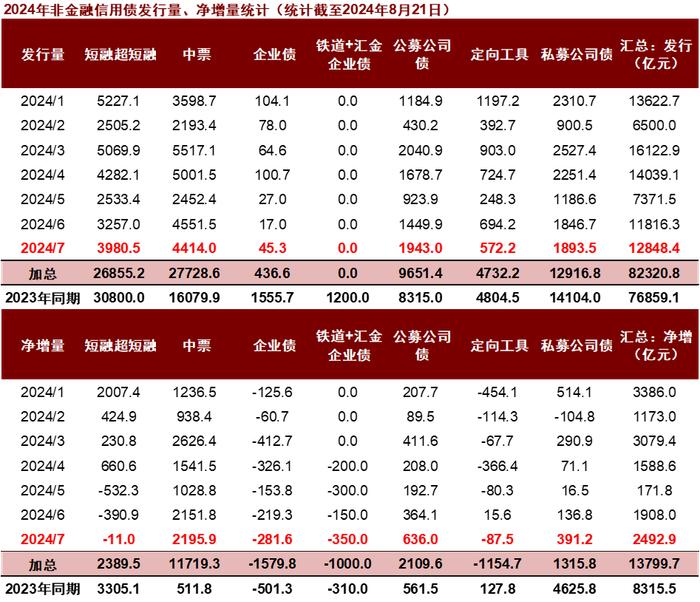

2024年7月信用债发行与净增情况:

7月信用债发行、净增环比抬升。截至2024年8月21日统计,7月非金融类信用债的供给环比继续抬升9%,约12848亿元,净增量随之抬升31%至2493亿元,同比增长205%。

分品种来看,7月净增仍主要由中票贡献,企业债、铁道汇金债净偿还量扩大,定向工具净增转负。7月截至2024年8月21日统计,中票净增量达2196亿元,贡献绝大多数净增。铁道汇金和企业债净偿还量分别为350亿元和282亿元。环比来看,多数品种净增环比抬升或净偿还量收缩,企业债、铁道汇金债净偿还量分别环比扩大28%和133%,定向工具净增转负。

7月5年以上、中高评级、非城投国企贡献多数净增量。5年以上净增量达4281亿元,继续贡献多数净增量,2-3年、3-5年净偿还量分别为572亿元和876亿元;外部评级上AAA和AA+评级净增量分别达2217亿元和654亿元,而AA及以下净偿还量由272亿元扩大至326亿元;企业性质上,央企、地方国企、城投和非国企净增量分别为414亿元、1339亿元、460亿元和409亿元。

图表2:2024年7月非金融信用债发行与净增统计(按发行起始日)(单位:亿元)

资料来源:Wind,中金公司研究部

机构债券净增持动态

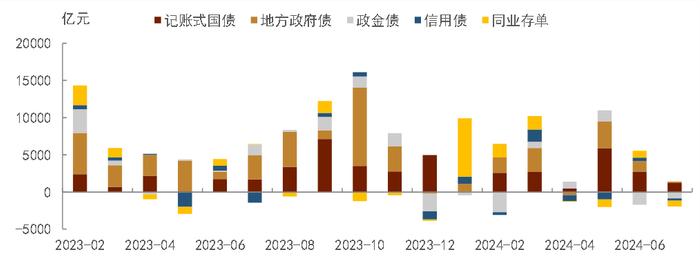

2024年7月机构整体增持11113亿元债券[1],增持量较前月下降。分机构来看:

(1)商业银行:整体减持债券,继续增持利率债,但对信用债和存单转为减持。2024年7月商业银行减持853亿元债券。具体来看,增持527亿元利率债,其中对国债增持1230亿元、对地方债增持164亿元、对政金债减持866亿元。对信用债转为减持281亿元。对同业存单转为减持1100亿元。

(2)广义基金:配债力度环比减弱,对主要券种均有增持,对利率债和同业存单增持规模环比减弱,对信用债增持规模环比抬升。2024年7月广义基金增持7871亿元债券。分品种来看,7月对利率债增持3768亿元,其中对国债增持1430亿元、对政金债增持772亿元、对地方债增持1566亿元。对信用债增持2256亿元。同时,对同业存单增持1847亿元。

(3)保险:转为增持债券,对利率债和信用债有所增持,小幅减持同业存单。2024年7月保险机构增持774亿元债券,其中对利率债增持780亿元,具体分别增持377亿元国债、152亿元政金债和251亿元地方债。对信用债增持14亿元。对同业存单减持20亿元。

(4)券商:转为减持债券,对利率债和信用债转为减持,对同业存单维持增持。券商2024年7月减持141亿元债券,分品种来看,减持105亿元利率债,其中分别减持283亿元国债、55亿元政金债,增持233亿元地方债。对信用债减持284亿元。此外增持247亿元同业存单。

(5)境外机构:配置力度增强,主要增持同业存单和国债,减持政金债、地方债和信用债。2024年7月境外机构增持1414亿元债券。分品种来看,境外机构增持238亿元利率债,其中对国债增持305亿元,对政金债和地方债分别减持55亿元和12亿元。对信用债小幅减持7亿元。同时,对同业存单增持1183亿元。

图表3:中债登+上清所按投资者分类的主要券种净增量(上)及存量(下)分布结构

注:数据截至2024年7月末;中债于2021年3月起停止公布中票数据,表中数据假设2021年3月起中债的中票规模与2021年2月持平,下同

资料来源:中债登,上清所,中金公司研究部

图表4:商业银行月度增持结构

资料来源:中债登,上清所,Wind,中金公司研究部

图表5:广义基金月度增持结构

资料来源:中债登,上清所,Wind,中金公司研究部

图表6:境外机构月度增持结构

资料来源:中债登,上清所,Wind,中金公司研究部

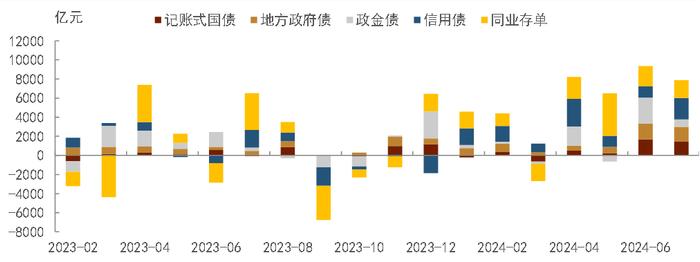

信用债持有者结构

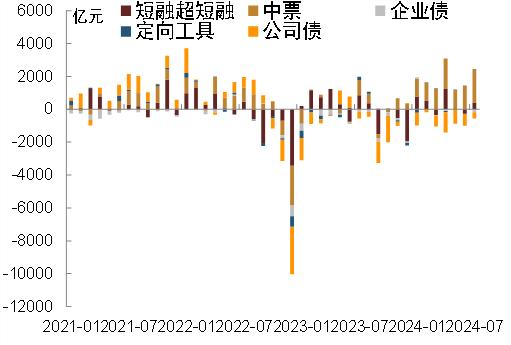

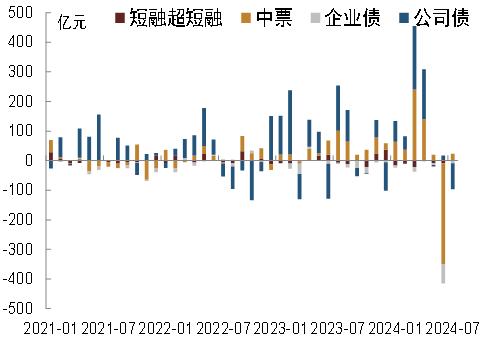

按照短融超短融、中票、企业债、定向工具的合计口径,7月信用债托管总量净增加1122亿元。仅广义基金和保险增持信用债,其余机构均减持信用债。广义基金增持规模达2256亿元,为2022年以来的次高点,商业银行由增持转为减持281亿元,保险由减持转为小幅增持14亿元,券商自营由增持547亿元转为减持284亿元。市场份额上广义基金环比抬升0.92ppt,商业银行和券商自营分别环比下降0.29ppt和0.2ppt。若再考虑公司债,信用债总托管量转为净增加1604亿元,广义基金增持规模收缩至1886亿元,保险转为减持73亿元,券商自营减持规模扩大至511亿元,因信托增持规模仍高,仅广义基金市场份额抬升0.29ppt,其余机构均环比收缩。

① 短融超短融:7月短融超短融托管量净减少62亿元。投资者结构变化方面,广义基金、境外机构、保险和信用社增持短融超短融,其余机构减持短融超短融。具体而言,广义基金和境外机构分别增持413亿元和16亿元,市场份额分别抬升1.94ppt和0.07ppt。保险和信用社增持规模不足1亿元,持有占比基本不变。商业银行、政策性银行和券商自营分别减持219亿元、124亿元和75亿元,持有占比分别减少0.87ppt、0.52ppt和0.32ppt。

② 中票:7月中票托管量净增加1889亿元。政策性银行、券商自营、境外机构和信用社减持中票,其余机构均增持中票。政策性银行、券商自营、境外机构和信用社分别减持239亿元、73亿元、20亿元和7亿元,市场份额分别下降0.29ppt、0.17ppt、0.03ppt和0.01ppt。广义基金、商业银行和保险分别增持2018亿元、96亿元和23亿元,持有占比随之变化0.76ppt、-0.25ppt和-0.03ppt。

③ 企业债:企业债(不含铁道)7月托管量净减少617亿元,各机构均减持企业债,转托管规模继续收缩。广义基金、商业银行、券商自营、保险和政策性银行分别减持184亿元、103亿元、58亿元、9亿元和1亿元,市场份额分别变化0.01ppt、0.04ppt、-0.12ppt、0.01ppt和0.01ppt。境外机构、信用社减持规模不足1亿元,持有占比几乎不变。7月企业债转托管至交易所的规模为-261亿元,因减持规模相对持仓较少,市场份额反而抬升0.04ppt。

④ 定向工具:定向工具7月托管量净减少88亿元,仅广义基金和信用社增持定向工具。广义基金增持10亿元,持有占比随之抬升0.3ppt。信用社增持规模不足1亿元,市场份额几乎不变。券商自营、商业银行和境外机构分别减持78亿元、55亿元和2亿元,市场份额分别下降0.33ppt、0.17ppt和0.01ppt。

⑤ 上交所公司债:根据上交所公布的公司债主要券种投资者结构数据,7月上交所公司债(公募和私募)总托管量净增加398亿元,除信托外各机构均减持上交所公司债。广义基金、券商自营、保险和商业银行分别减持400亿元、188亿元、71亿元和21亿元,市场份额分别下降0.48ppt、0.16ppt、0.08ppt和0.05ppt。信托增持1083亿元,持有占比抬升0.78ppt。

⑥ 深交所公司债:根据深交所公布的公司债主要券种投资者结构数据,7月深交所公司债(公募和私募)总托管量净增加84亿元,广义基金增持30亿元,因增持规模相较原始持仓较低,持有占比反而下降0.15ppt。券商自营和保险分别减持39亿元和17亿元,市场份额随之下滑0.2ppt和0.11ppt。其余增持规模主要由信托贡献。

注:各券种根据托管数据月度净增量与前文发行与净增的各券种净增量之间存在差异主要系统计口径差异,时间划分上后者为发行起始日。

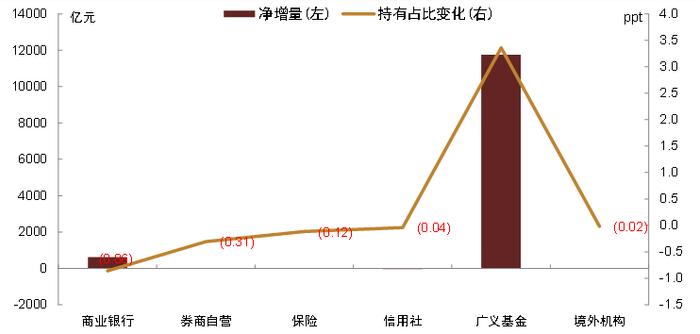

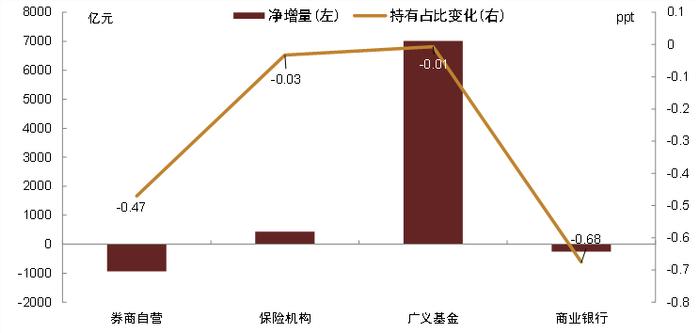

从7月的托管数据看,在收益率继续下行、理财规模增长超万亿元、净增量回升的背景下,广义基金增持信用债规模创2022年来次高点,保险转为增持,商业银行、券商自营转为减持。在收益率延续下行、理财规模因出表而增幅超万亿元、净增量环比抬升的背景下,不含公司债口径下广义基金增持规模创2022年来次高点,保险转为增持,商业银行、券商自营转为减持。

今年前7月信用社、境外机构、券商自营减持信用债,增持机构中广义基金贡献多数增持规模。如考虑公司债后,广义基金仍是信用债增持主力。从托管数据可以看出,今年以来信用社、境外机构、券商自营减持信用债,其余机构均增持信用债,且广义基金增持规模最大。若将信用债按照不含公司债的口径,2024年1-7月,广义基金、商业银行和保险分别增持11751亿元、617亿元和8亿元,持有占比分别变化3.36ppt、-0.86ppt和-0.12ppt。净减持的投资者中,信用社、境外机构和券商自营分别减持43亿元、6亿元和5亿元,市场份额分别下降0.04ppt、0.02ppt和0.31ppt。若按照含公司债的口径,2024年1-7月广义基金仍是各类型投资者中净增持规模最大的,净增持信用债7014亿元,因增持规模相对原始持仓有限,持有占比反而下降0.01ppt;保险净增持434亿元,市场份额也收缩0.03ppt;商业银行和券商自营分别减持258亿元和934亿元,持有占比分别下降0.68ppt和0.47ppt。

图表7:2024年1-7月信用债(不含公司债的口径)持有人结构变化情况

注:数据截至2024年7月末 资料来源:中债登,上清所,中金公司研究部

图表8:2024年1-7月信用债(含公司债的口径)持有人结构变化情况

注:数据截至2024年7月末 资料来源:中债登,上清所,中金公司研究部

图表9:商业银行月度增持结构

资料来源:Wind,中金公司研究部

图表10:广义基金月度增持结构

资料来源:Wind,中金公司研究部

图表11:券商自营月度增持结构

资料来源:Wind,中金公司研究部

图表12:保险月度增持结构

资料来源:Wind,中金公司研究部

图表13:信用债持有人结构

注:数据截至2024年7月末 资料来源:中债登,上清所,中金公司研究部

[1]统计口径包括国债、地方债、政金债、同业存单、企业债、中票、短融、超短融以及定向融资工具,下同。

本文摘自:2024年8月22日已经发布的《广义基金、保险及境外机构更积极增持债券——2024年7月中债登、上清所债券托管数据点评》

祁亦玮 分析员,SAC执证编号:S0080524070008SFCCERef:BUQ506

万筱越 分析员SAC执业证书编号:S0080522070004

陈健恒 分析员,SAC执业证书编号:S0080511030011SFCCERef:BBM220

许 艳 分析员SAC执业证书编号:S0080511030007SFCCERef:BBP876

法律声明

本公众号不是中国国际金融股份有限公司(下称“中金公司”)研究报告的发布平台。本公众号只是转发中金公司已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。订阅者如使用本资料,须寻求专业投资顾问的指导及解读。

本公众号仅面向中金公司中国内地客户,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众号不构成任何合同或承诺的基础,中金公司不因任何单纯订阅本公众号的行为而将订阅人视为中金公司的客户。

一般声明

本公众号仅是转发中金公司已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见中金研究网站(http://research.cicc.com)所载完整报告。

在法律许可的情况下,中金公司可能与本资料中提及公司正在建立或争取建立业务关系或服务关系。因此,订阅者应当考虑到中金公司及/或其相关人员可能存在影响本资料观点客观性的潜在利益冲突。与本资料相关的披露信息请访http://research.cicc.com/disclosure_cn,亦可参见近期已发布的关于相关公司的具体研究报告。