涨了也不买!日本股民为何不买日本股票?

近年来日本股市表现强劲,吸睛(金)全球。

巴菲特曾“真金白银”力挺日本五大商社,A股也有多只ETF跟踪日本指数。Wind数据显示,截至今年上半年,就有超35亿的资金流入日经ETF、日经225ETF、日本东证指数ETF。

但日本人自己并不“买账”。

即便在2012年日本股市开始进入上行通道后,日本居民依然没有增加权益配置比例。

据华创证券统计,截至2022年末,日本居民股权和基金占金融资产的比例保持在13-14%左右的较低水平。

与此同时,日本货币和存款占比持续增配,从2013年52.5%提升至2022年55%。

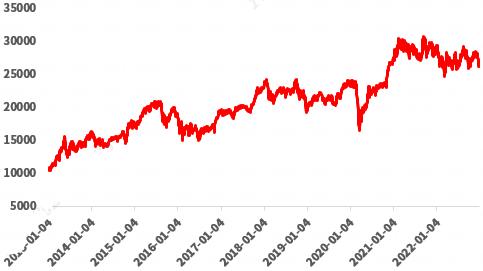

同期日经225指数上涨了151.02%,年化收益达9.88%(据Wind数据,2013年初至2022年底)。

日经225指数2013-2022年表现

统计区间:20130101-20221231

为何日本人对本国股市“不来电”?

首先,熊市太漫长,日股风险偏好持续很低。

日本人的投资态度普遍偏保守,习惯以“风险管理”的视角看待事物。

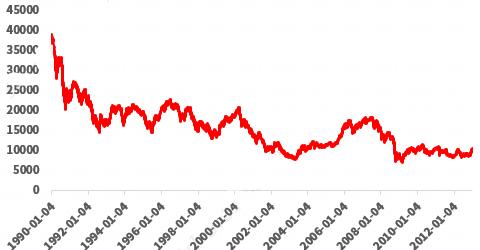

在近些年回暖前,日本股市面对的是1990年泡沫大破裂后,长达20多年的熊市。

日经225指数1990-2012年表现

统计区间:19900101-20121231

长期缺乏正向收益的资产,加上“风险管理”角度看问题,所带来的直接后果是风险偏好的持续低迷。

以日本股市整体PE和10年期日本国债收益率测算,日股ERP(股权风险溢价,这个指标越高,说明股市吸引力越大)在1990年后持续上行。近年看,ERP已经从2012年的3.1%上升到2019年的7%左右。

即使这样,也很难吸引更多的投资者。

第二,解套后赶紧离场。

2012年日本股市触底回升,日本居民反而加速离场。据华创证券统计,日本家庭部门持有的股票资金流出曲线甚至比“消失的20年”更陡峭。

背后是日本股市泡沫顶点被“套牢”的投资者,在持有股票回本的过程中,逐步“解套”而带来的抛售行为。

第三,年轻人本身对股票不感兴趣。

据Wind数据和华创证券,2021年日本居民的金融资产配置中,股票占比最高的居民为60岁以上群体,股票在金融资产中占比达到14-15%。

60岁以下群体持有股票占比基本都低于10%。

其中20-29岁的年轻群体所持有的股票占比仅2.5%,1990年泡沫破裂之后出生的日本年轻人,几乎没有进入股市。

不过,随着小额投资免税制度(NISA,面向居住在日本的20岁以上个人的投资优惠税制)在日本普及,日本年轻群体对股市兴趣渐浓。

据日本金融厅数据,截至2023年3月底,日本NISA账户数量为783万个,其中,20岁至39岁人士占比近五成。

谁在买日本股市?

1、日本央行或是最大买家

2012年后日本股市中被动投资开始盛行,ETF成交额占比从0升至最高10%左右。而其中最大的买家可能是日本央行。

作为QQE政策的一部分,日本央行自2012年起持续增持ETF,逐步成为日股最主要的净买入方,2021年日本央行持有ETF市值占东京证券交易所总市值的7%左右。

2、海外投资者最活跃

日本股市的最活跃交易方是海外投资者。

交易活跃度来看,海外投资者是日本股市最重要的参与者,成交额占比2014年后基本维持在70%左右水平。

其次是个人投资者,但成交额占比2014-2019年趋于收缩,从21%降至17%。

3、日本险资、银行买海外更多

日本的险资、银行等海外资产配置比例上升,日股反而是减配的。也就是说,日本国内的金融机构在日本股市上行的环境下,并未加入成为市场主要玩家。

险资、银行等金融机构在低利率环境下,天然存在做厚资产端的诉求。但日本的保险公司和银行在2012年后日本股市整体上行的环境中,同样没有增加股票资产配置比例,而是将目光投向海外。

其中寿险公司2007-2018年海外投资占比从19%升至40%;银行资产配置结构中,1993-2019年海外证券投资占比从1.8%升至5%,基本抵消股票投资占比的下行。

如何避免股民“十年怕井绳”?

1、熊市不宜太久

日本股民在经历了股市“失去的二十年”后,风险偏好消耗殆尽,面对股价的新一轮上行依然选择回避,老股民抛售、新股民也并未进场。

2、重视投资者回报,入场需要财富效应

下跌之后的资产价格修复过程,股民往往倾向于抛售而非加仓。

从国内基民2010年以来的行为表现看,同样呈现下跌后的反弹阶段加速赎回的特征。比如2015年熊市后、2017年市场上行期间,2018年市场低迷过后的2019年二季度,以及今年上半年市场反弹期间。

股民入场则需要在市场表现出较为明显的财富效应之后。

3、配置工具多元化

日本1990年代泡沫顶点的套牢盘,极大打击了后来者的积极性。

牛市顶点股民大幅入场,不仅放大了市场波动,也导致股民持基体验偏差。而造成这一现象的原因之一,在于股民投资工具的单一,以及风险收益与投资者自身需求不匹配。

持续的投资者教育,同时针对不同久期和风险偏好的股民提供不同的投资工具,或是不错方法。

主要参考资料:

华创证券《为何日本人不买日股牛市的账》20240818

本材料是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。材料中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本材料在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。投资者在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。基金存在因净值变化导致的收益波动风险,该风险由投资人自行负担。