大动作!折价超14%转让,4000亿有色巨头拟入局!重要文件落地,券业并购节奏加快,上半年券商营收TOP20出炉

券商行业并购将成为今年主要预期方向。

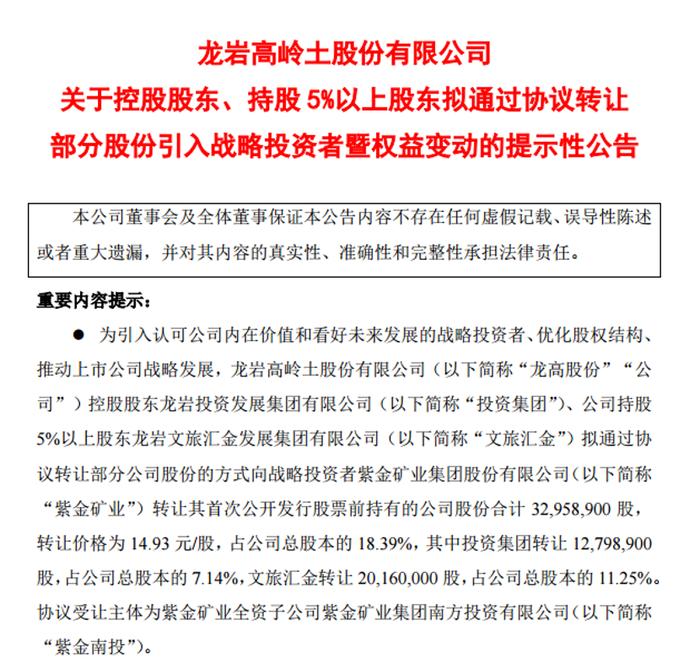

龙高股份拟引进

战略投资者紫金矿业

9月以来,在市场维持低位震荡之际,市场掀起国企改革热。多家央国企上市公司股价连番上涨,保变电气大涨超150%,岭南股份、弘业期货、大唐电信、电子城、南天信息均大涨超30%。

9月22日晚,龙高股份公告,公司前三大股东龙岩投资集团、龙岩文旅汇金、兴杭国投与紫金矿业子公司紫金南投四方共同签署了《关于龙岩高岭土股份有限公司的股份转让协议》,后者拟合计受让龙高股份20%的股份。

紫金南投由AH两地上市矿业巨头紫金矿业实控,此次转让后紫金矿业以战略投资者身份,成为龙高股份二股东。本次股权转让价格为14.93元/股,较龙高股份最新收盘价17.48元/股折价14.59%。据此测算,紫金南投受让股权将斥资约5.35亿元。

资料显示,本次股权转让方均为龙高股份首发股东,其中龙岩投资集团、文旅汇金为龙岩市国资委下属企业;兴杭国投为紫金矿业控股股东,实际控制人是龙岩市上杭县财政局,系受让方紫金南投的一致行动人。此次股权转让实际上是龙岩市地方国资内部的整合。

截至9月20日,紫金矿业A股最新市值为4221亿元。半年报显示,公司二季度同时获得华泰柏瑞沪深300ETF、阿布达比投资局的增持,期末持仓分别为市值34.19亿元、25.95亿元。

资本杠杆改革重要文件落地

近日,证监会修订发布《证券公司风险控制指标计算标准规定》(下文简称《风控指标规定》),于2025年1月1日起正式施行。

《风控指标规定》主要调整完善以下内容:一是对证券公司投资股票、做市等业务的风险控制指标计算标准予以优化,进一步引导证券公司充分发挥长期价值投资、服务实体经济融资、服务居民财富管理等功能作用。

二是根据证券公司风险管理水平,优化风控指标分类调整系数,支持合规稳健的优质证券公司适度提升资本使用效率,更好为实体经济提供综合金融服务。

三是对证券公司所有业务活动纳入风险控制指标约束范围,明确证券公司参与公募REITs等新业务风险控制指标计算标准,提升风险控制指标体系的完备性和科学性,夯实风控基础。

四是对创新业务和风险较高的业务从严设置风险控制指标计算标准,加强监管力度,提高监管有效性。

业内人士指出,此举意在支持优质证券公司适度拓展资本空间,预计将释放近千亿元资金,促进有效提升资本使用效率,加大服务实体经济和居民财富管理力度。

中信证券研报认为,风控指标计算标准调整正式稿的落地,表现了监管层在保证证券行业风险监管全面有效的基础上,积极推动优质证券公司实现长线高质量发展的决心。此举有利于打开证券公司杠杆率提升空间,提升活跃资本市场能力,鼓励优质券商在资本集约型发展道路上做大做强。

券商营收TOP20出炉

据证券时报·数据宝统计,48家上市券商实现营业收入2462.7亿元,同比下滑12.47%;实现归母净利润683.96亿元,同比下滑21.22%。整体来看,上市券商中有10家营收同比上涨,13家净利润同比上涨。

记者注意到,营收排名前十的券商,几乎营收净利全部下滑,仅招商证券上半年净利润小幅上涨0.44%。招商证券成为净利润前十券商中唯一一家业绩正增长的头部券商。

此外,营收排名前十的券商占上市券商总营收比例近58%,净利润排名前十的券商占总净利润总额的68.24%。营收排名前十的上市券商中,中信证券稳坐行业龙头,海通证券营收净利均下滑幅度较大。

相比较而言,营收与净利润均实现同比增长的9家均为中小券商,其中首创证券营收和净利润分别实现12.55亿元、4.77亿元,同比增幅分别为47.62%、73.39%。

值得注意的是,净利润排在第12名的东方证券表现不俗,净利润增长11.04%,较排名第十的中金公司仅差1.17亿元。东方证券营业收入同样表现出色。

上市券商积极践行中期分红政策号召。截至上半年,25家券商计划派现总额高达130.13亿元,中期分红金额在1亿元以上的券商有17家,其中中信证券、华泰证券、国泰君安中期派现规模均在10亿元以上。

券业并购节奏加快

9月以来,并购重组“套餐”持续热销,券业并购节奏加快。

日前,国信证券公告拟发行股份购买万和证券96.08%股份;国联证券、民生证券的整合方案也获股东会批准。国泰君安吸收合并海通证券打造券商航母,合并后总资产将位居行业首位。此番“金融航母”的大并购将A股并购重组推向高潮,这也是新“国九条”实施以来的首单头部券商的并购重组。

数据显示,截至上半年末,总资产规模超过万亿元的仅中信证券一家,为1.495万亿元;千亿元规模的证券公司为23家,其余80%均为中小型证券公司,其中太平洋证券仅152.44亿元。

近年来,为加快建设金融强国战略,中央及相关部门多次强调推动头部证券公司做优做强,以提升国际竞争力和市场影响力。3月15日,中国证监会指出,到2035年形成2至3家具备国际竞争力的投资银行和投资机构。

华龙证券研报表示,券商行业并购重组预期明确,行业并购将成为今年主要预期方向。

机构对于券商标的也是普遍持看好态度。开源证券认为,券商板块估值和机构配置仍位于历史底部,降费靴子基本落地,对“含基量”高的券商影响有限;建议关注底部机会,看好低估值、景气度相对占优且贝塔弹性较大的标的以及受益标的。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

责编:何予