宏观市场 | 非税收入边际减弱迹象显现——评2024年8月财政数据

财政收入,财政支出,政府性基金

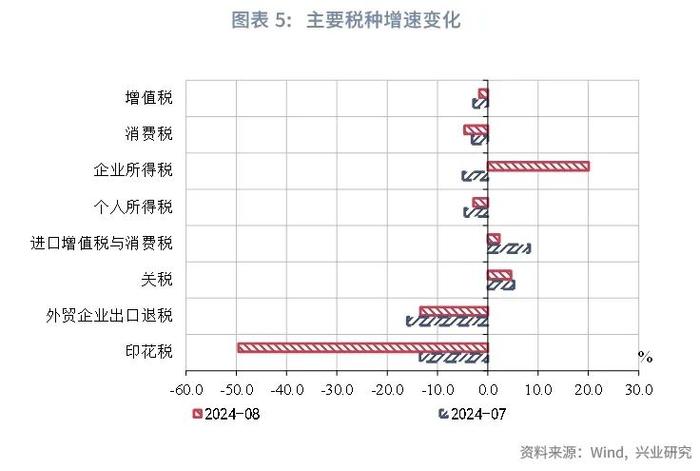

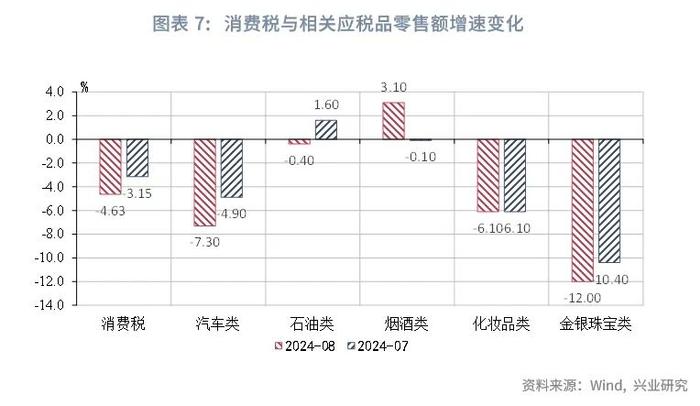

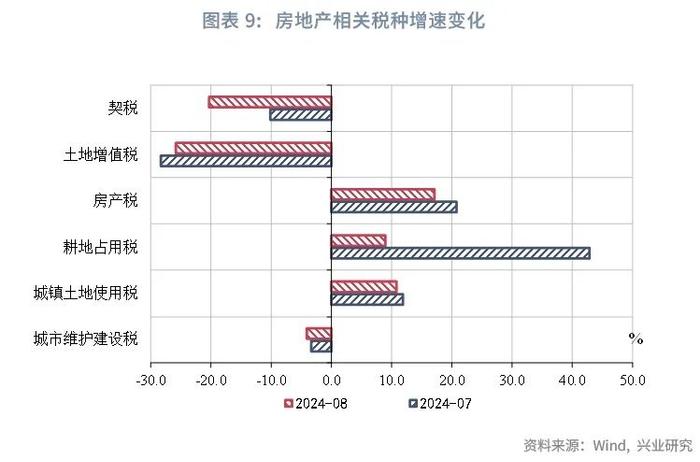

一般公共预算收入方面,财政收入降幅小幅扩大,税收收入降幅扩大,叠加非税收入增速下降,支撑作用边际减弱。剔除税收优惠扰动等因素后累计同比1.0%,连续三个月下降,收入端有所承压。在税种结构方面,企业所得税由负转正,受上年税收优惠政策影响减弱、基数偏低等因素共同拉动,当月同比增速20.0%;个人所得税当月同比降幅小幅收窄,但仍为负增长,个人收入有待提升;消费税当月同比降幅扩大,录得-4.6%,受金银珠宝类、汽车类、化妆品类、石油类消费品拖累;在土地和房地产相关税种方面,收入表现分化,以存量为课税对象的税种支撑作用明显。

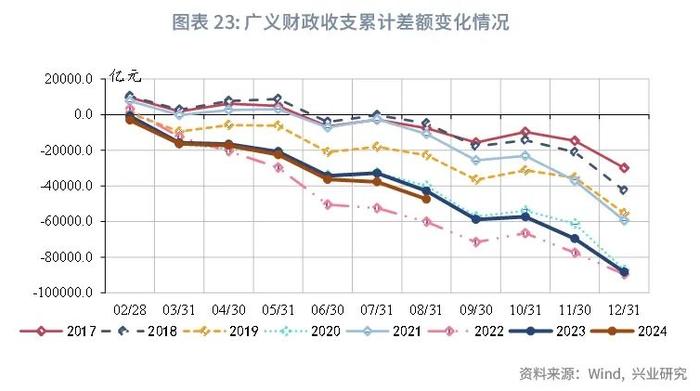

一般公共预算支出方面,受收入端约束,8月财政支出当月同比由正转负,录得-6.7%。支出进度边际趋缓,财政收支缺口反映的收支压力或是支出进度偏慢的原因之一。从资金投向来看,8月财政支出多为负增长,总量负增长下债务付息刚性压力较大,债务付息支出占比也有所上升,占比达历史同期最高值。

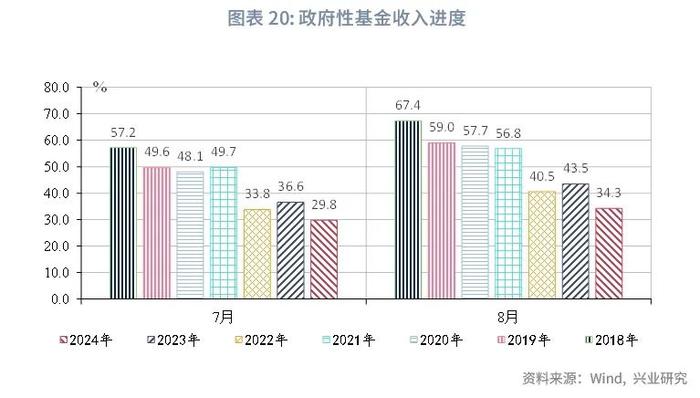

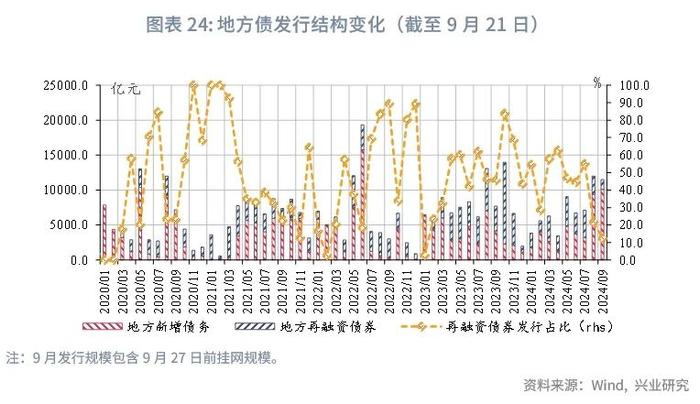

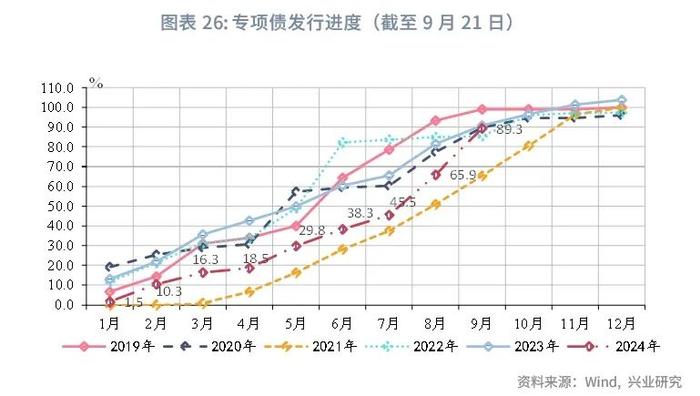

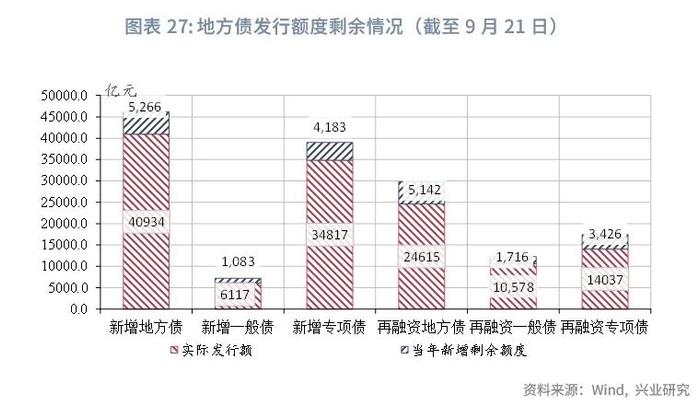

政府性基金方面,8月政府性基金当月收入录得-34.4%,收入约束明显,支出降幅扩大,录得-20.0%。从收支进度来看,收支进度进一步边际放缓,8月专项债发行显著提速与支出增速及支出进度表现的背离,反映出债券发行与预算支出间存在一定的时滞效应。政府债券方面,9月新增地方债发行节奏进一步加快,新增专项债发行节奏赶上多个历史同期进度,年内新增剩余额度已不多,新增专项债剩余额度4183亿元。

事件:

2024年8月,全国一般公共预算收入当月同比-2.8%,上月-1.9%;财政支出当月同比-6.7%,上月6.6%。全国税收收入当月同比-5.2%,上月-4.0%;非税收入当月同比8.8%,上月14.6%。政府性基金收入当月同比-34.4%,上月-33.6%,政府性基金支出当月同比-14.0%,上月-5.0%。

点评:

2024年8月,财政收入同比降幅小幅扩大,非税收入增速下降,税收收入降幅扩大;收入约束下支出增速由正转负。政府性基金收入、支出降幅均有扩大,收支进度均偏慢。

一、一般公共预算:非税支撑减弱,财政收入降幅扩大

财政收入降幅扩大,税收收入降幅扩大,叠加非税收入增速下降,支撑作用边际减弱。2024年8月财政收入当月同比降幅扩大0.9个百分点至-2.8%,7月同比-1.9%。其中,税收收入当月同比降幅扩大1.2个百分点至-5.2%;非税收入增速亦有显著下降,录得8.8%,低于前值14.6%。可见,非税收入由于其收入的不稳定性,支撑作用减弱,财政收入降幅有所扩大。据财政部披露,扣除去年同期中小微企业缓税入库抬高基数、去年年中出台的减税政策翘尾减收等特殊因素影响后,累计可比增长1.0%左右[1],较上月继续下降0.2个百分点,继5月起连续三个月下降,表明财政收入整体有所承压。

从收入进度来看,8月收入进度68.0%,相对去年同期慢1.7个百分点。

在税种结构方面,8月进口相关税种与企业所得税为主要支撑项,多数税种为拖累项,包括印花税、个人所得税、增值税、消费税等。在直接税方面,企业所得税由负转正,当月同比增速上升25.0个百分点录得20.0%。一方面,2023年年中出台的税收优惠的翘尾减收影响明显减弱,企业所得税读数有所好转;另一方面受2023年同期基数偏低影响。个人所得税降幅小幅收窄,录得-2.9%,降幅收窄1.7个百分点。在间接税方面,进口相关税种有一定支撑,增值税、消费税均有拖累。进口相关税种中,由于进口金额增速有所下降,但仍为正增长,支撑进口相关税收增速保持正值。其中,关税增速4.6%,进口增值税与消费税增速2.3%。消费税当月同比降幅扩大,录得-4.6%,下降1.4个百分点,其中,金银珠宝类、汽车类、化妆品类、石油类消费品拖累显著,零售额增速分别录得-12.0%、-7.3%、-6.1%、-0.4%。增值税降幅收窄,录得-1.7%,但仍为负增长,与生产相关数据回落表现一致。

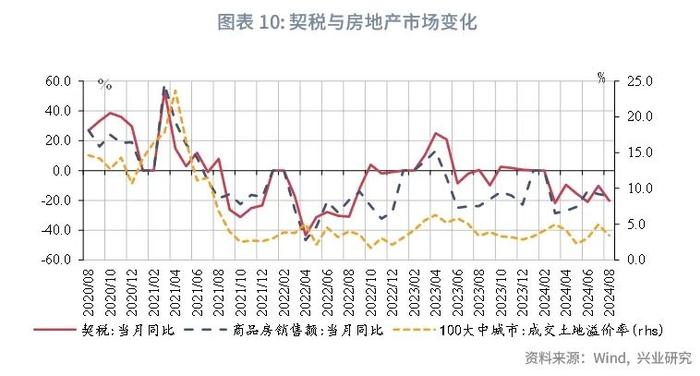

在土地和房地产相关税种方面,收入表现分化,存量课税对象支撑作用明显。契税降幅扩大,录得20.3%,商品房销售额当月同比降幅扩大至17.1%,土地溢价率亦有所下滑,8月土地成交溢价率下降1.5个百分点至3.4%,对契税收入形成拖累。房产税、耕地占用税、城镇土地使用税有一定支撑,但增速均有下降,当月增速分别为17.1%、9.0%、10.8%,除耕地占用税外其他两种税收均为按年缴纳,说明当前房地产相关税收主要受存量课税对象的支撑。

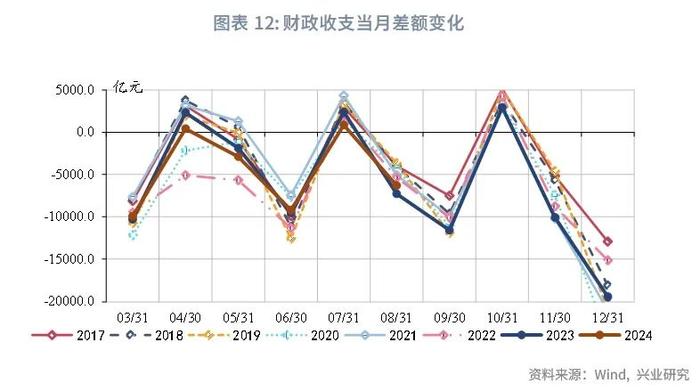

从一般公共预算支出来看,受收入端约束,8月财政支出当月同比由正转负,录得-6.7%。从支出进度来看,8月财政支出进度为60.9%,较2023年同期慢1.4个百分点,进度边际趋缓。从财政收支缺口来看,8月当月财政收支缺口较2023年同期略有收窄,但1-7月多低于历史同期,前期收支压力或是支出进度偏慢的原因之一。

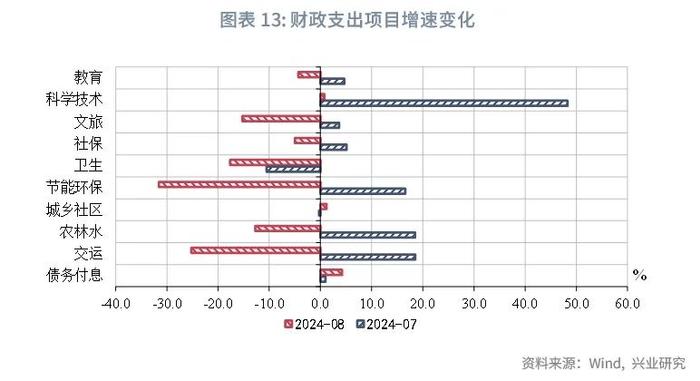

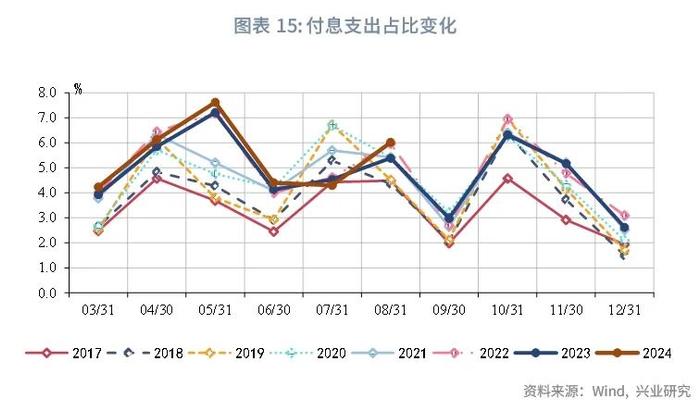

从财政支出资金投向来看,8月财政支出多为负增长,仅债务付息、城乡社区、科技支出为正增长,节能环保、农林水、交运、卫生、文旅支出均有显著下降。在民生类支出方面,卫生支出仍为负增长,录得-17.7%;社保、教育、文旅支出增速均由正转负,降幅分别录得5.0%、4.3%、15.2%。科技支出增速在上月较高增速基础上仍维持正增长,反映出2024年对科技方面的财政支出力度的增加。基建类支出方面,由于7月支出增速显著上升,8月增速由正转负,节能环保、农林水、交运支出增速分别录得-31.6%、-12.7%、-25.2%。从支出占比来看,债务付息支出压力仍较大,债务付息支出占比上升,且占比为历史同期最高值,对应地,基建类、民生类支出占比均有下降。

二、政府性基金预算:收入约束明显,支出降幅扩大

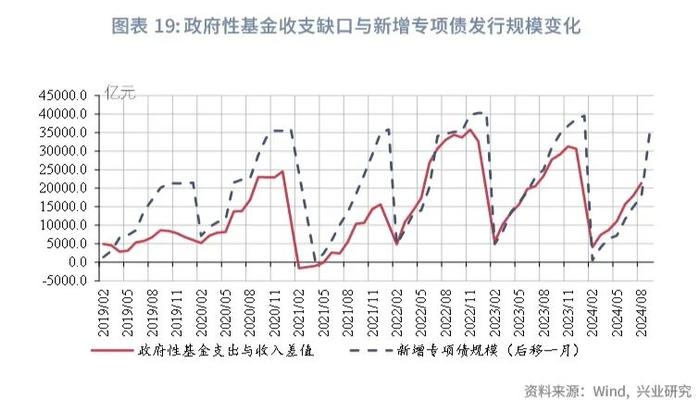

8月政府性基金当月收入降幅小幅扩大,录得-34.4%;支出降幅扩大,录得-20.0%。土地出让收入降幅扩大1.5个百分点,当月同比增速为-41.8%,持续拖累政府性基金收入。而100大中城市供应土地挂牌均价、供应土地面积增速降幅均有收窄,当月同比分别录得-11.0%、-5.9%,与土地出让收入的背离或反映出土地成交偏弱。在支出端,8月专项债发行显著提速,但政府性支出降幅有所扩大,主要由于专项债发行与支出间具有一定的传导时滞,约为1个月,7月专项债发行规模显著下降,拖累8月政府性基金支出。值得注意的是,不考虑时滞影响,较历史情况来看,2024年以来,新增专项债发行规模低于政府性基金支出与收入缺口,说明新增专项债资金弥补缺口有所不足,需要特别国债资金进行补充。

从收支进度来看,收支进度进一步边际放缓。8月政府性基金收入进度34.3%,较2023年同期低9.2个百分点;支出进度40.1%,较2023年同期低8.4个百分点。

从广义财政支出来看,基建类支出拖累基建增速。狭义、广义财政基建类支出增速均有下降,一定程度拖累8月基建增速,8月基建累计增速小幅下降至7.9%。广义财政收支缺口录得-4.7万亿元,为历史次低值。

从地方债发行情况来看,9月新增地方债发行规模持续放量。截至9月21日(含9月27日前挂网规模,下同),地方债累计发行6.55万亿元。其中,新增地方债4.09万亿元,再融资债券2.46万亿元。9月当月地方债发行与8月相当,发行1.15万亿元,其中新增地方债1.01万亿元,再融资地方债0.14万亿元。

从地方债发行节奏来看,截至9月21日,9月发行节奏进一步加快。新增一般债、专项债发行进度分别为85.0%、89.3%,分别较8月上行13.8、23.3个百分点,新增专项债发行节奏赶上多个历史同期进度。从额度剩余规模来看,新增一般债、新增专项债新增限额内剩余额度分别为1083、4183亿元。

注:[1]数据来源:财政部,《2024年8月财政收支情况》(2024-09-20)【2024-09-21】,http://gks.mof.gov.cn/tongjishuju/202409/t20240920_3944086.htm

★