卓创资讯:聚焦轮胎产量变化 探究背后影响因素

卓创资讯轮胎分析师江云

关键词:产量下行库存压力替换阻力心态影响

【导语】在库存压力持续上升、市场连续推进受阻、后市心态观望提升等因素影响下,全钢轮胎厂家压力不断提升,在四季度迎来开工震荡下行期,并在季度末迎来节点性最大下滑。

聚焦变化——震荡下行的四季度全钢12月底迎来产量最大下滑

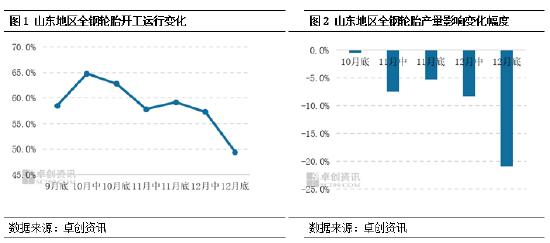

从卓创资讯统计数据来看,山东地区全钢轮胎进入四季度后开工更多呈现出震荡下行趋势,10月上半月更多为国庆假期停产后的开工恢复,开工在10月中旬恢复至65%后开启下行调整周期,至12月底开工一路下滑至49%左右。从开工运行变化轨迹来看,山东地区轮胎开工较为明显的下调行为分别出现在11月中和12月底,在图2中产量影响幅度中也可以看出。

在卓创资讯对样本企业实际沟通中了解,全钢轮胎销售压力从进入十月份开始显现,初期压力因在替换市场仍在兑现价格推涨下的拿货量而未同步显现,但是终端市场压力不断向上反馈,在结束集中拿货后11月更多迎来市场的销库观望阶段,进货能力减少后的第一波效应在11月中已完全显现,部分企业开启第一波开工下调行为,11月月中产量下滑影响幅度8%左右,自此全钢轮胎企业个体调整行为逐步贯穿至12月,但是因调整周期及节点差异性对总量的影响相对有限。

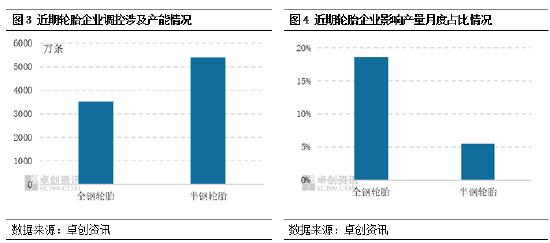

从卓创资讯了解来看,近期山东地区轮胎企业参与减产及停产的行为相对较多,初步统计全钢轮胎涉及产能超3500万条,主要集中在东营、潍坊、淄博地区;半钢轮胎涉及产能近5500万条,主要集中在东营、潍坊地区。目前来看,减产是主要调控形式,更多从日常运行水平下调至五成左右水平,小部分企业在集团化统一调控下通过分工厂停产来调控集团总开工水平。

卓创资讯统计数据显示,东营地区全钢轮胎产能超4000万条/年,占全国总产能的22%左右,潍坊地区全钢轮胎在国内总产能中占比为6%左右。东营地区半钢轮胎产能超13000万条/年,占全国总产能的17%左右,潍坊地区半钢轮胎占全国总产能的6%左右。从与地区总产能对比来看,全钢轮胎涉及产能占比较大。

同时通过对涉及轮胎企业开工调整变化初步估计,全钢轮胎企业近期产量减少量约至月度产量的19%,半钢轮胎产量减少量约占月度产量6%。从产量减少影响量来看,全钢轮胎产量减少预期相对较高,那么开工调整背后到底是怎样因素影响呢?

探究背后——多因素共同拖累全钢轮胎压力不断提升

去库同比节奏逐步缩水全钢厂家库存增量凸显

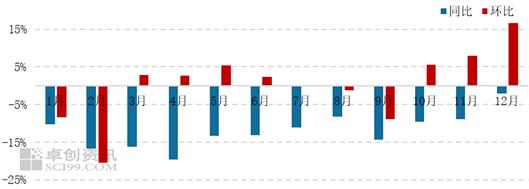

图5全钢轮胎厂家库存同环比变化

从卓创资讯对全钢轮胎厂家库存储备天数变化情况来看,2023年全钢轮胎库存整体维持同比去库节奏,但是上下半年分别形成两波不同累库周期,对比来看10-12月厂家累库提速更为明显。自进入四季度以来,国内全钢轮胎市场运行节奏持续放缓,供需减弱下轮胎厂家呈现累库趋势,10月库存环比增幅4.42%,11月库存增幅3.91%,而12月库存增幅将超15%。

具体来看,轮胎厂家库存在增长主要受以下三方面影响:一是四季度初期,涨价政策落地前市场多进行阶段性集中补货,然终端需求跟进不足,以致于在涨价落地后市场继续补库意向减弱,自下而上传递市场压力,并在厂家出货数量上得到同步印证。二是经过前期集中发货,轮胎企业库存降至低位,短暂地支撑了整体产能释放力度。然随着季节性淡季的持续显现,替换市场终端需求进一步弱化,供需失衡局面愈发凸显,部分供应转移至库存。三是虽然出口订单交付给予整体产销一定支撑,但全钢轮胎国际主流区仍集中在亚洲周边,12月新接订单表表现有所放缓,加之前期订单交付周期存差异,轮胎库存消耗存一定周期,助力全钢轮胎成品库存累库。综合来看,在内外销市场表现均有放缓的压力下,需求不及供应的失衡局面愈发明显,轮胎库存量被动继续走高。

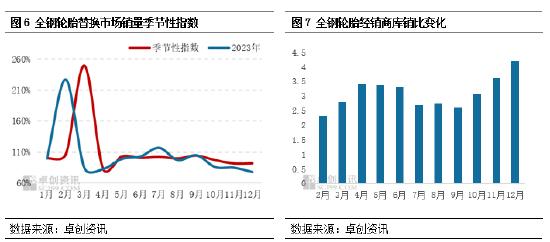

国内替换淡季早于传统经销商库销比至高点

从卓创资讯对过去8年样本代理商替换销量季节性变化来看,往年四季度虽然为国内全钢轮胎销售淡季,但是更多相对平稳下滑,下滑幅度更多在5-10范围内波动,而2023年替换销量指数在10月份便出现断崖式下滑,并且在弱势基础上继续下探,四季度整个运行趋势较季节性指数平均低10%左右,全钢轮胎替换市场在四季度发生低逆势变化,不断自下而上传递市场进货阻力。

同期从经销商库销比变化中可以看出,库销比下半年在9月份至相对低点后在四季度迎来全面上升期,并且在12月形成全年新的至高点。库销比数据的走高一是基于市场为完成月度任务被动拿货;二是基于贸易环节推进逐步减弱。也基于此各地代理商更多迎来高库存、高资金、高压力周期,新的补库能力不断被压缩。

国内市场心态逐步靠拢后市进销悲观倾向多

从对国内轮胎厂家及国内销售环节沟通了解来看,目前全钢轮胎行业心态逐步统一,对后市向好恢复及销售信心均相对不足,对终端市场消化能力提升存迟疑及观望态度,而基于市场心态的反馈,卓创资讯更多认为,当前心态的变化更多基于以下影响,一是全年来看2023年市场心态从预期过度向好逐步回归至现实,而向好预期在市场兑现中相对缓慢影响下逐步发生变化,最终经过不断消耗至年底下探至相对低点。二是出口市场不断利好的表现,一定程度上带动了国内市场的商家心态,而消费环境及基数性差异下,对比下的落差心态较多。三是国内白热化及竞价要求提升,对应下的商家利润缩水较多,而盈利能力及资金支持不及前期,加之库存基数在不断被转化提升中形成较大压力,一定程度上压垮商家能动性。

总而言之,行业的变化离不开产销运行指标的影响,大数据变化背后更多是矛盾积累后的折射,当前轮胎行业的矛盾点更多集中在全钢轮胎厂家上,而压力背后仍回归到销量的走低拖累。虽然三大市场分化销售压力,但是因替换市场、出口市场在流向占比中较大,单个市场的不景气均会形成强势拖累,对于替换依赖型厂家而言更是难以转嫁压力,因此在四季度不同节点呈现出从个调到统调的变化。但是不管怎么调整,一定是厂家在产销数据中不断靠拢心理预期值。12月底产量相对较大的下滑更多在平衡春节前库存储备压力,并且也为来年开门红启动做好更多的销售储备及合作储备。