上市即巅峰,全年跌跌不休,“避险资产”吓跑投资者!中国REITs到底还缺什么?

来源:市值风云

REITs市场亟需政策、法律与市场的支撑。

毫不夸张地说,兼具权益和固收双重属性的REITs(不动产投资信托基金,以下简称“REITs”)今年的表现让投资者失望透顶。

自从2021年5月17日国内首批9只公募REITs基金正式获得证监会批复以来,截至今年12月15日,市场上存续已上市交易的REITs有29只之多。

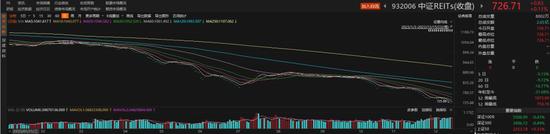

然而这29只产品今年都悉数收跌,中证REITs指数更是下探到历史低位收于726.71点,年内跌幅为31.08%。

(来源:Choice数据)

惨痛的回报率让广大投资者痛苦,有人不禁在相关评论区痛斥:“我怎么感觉REITs比A股还要吃人?”

为什么在号称“躺着收租”的REITs上赚钱就这么难?

高溢价后即破发,漫漫熊途何时终?

(一)美国问世,国内照搬却收益反转

REITs最早于1960年在美国问世,核心模式是从投资人处筹集资金,购买并持有底层资产(不动产),后REITs将底层资产的收入(租金收入和资产增值)作为收益分配给投资人。

REITs在国外成熟以后,投资领域从最初的房地产拓展到酒店、商场、工业场地、基础设施等,已经成为国外投资市场的成熟金融产品。

而我国真正的公募REITs的启动起始于2020年,2020年4月30日,中国证监会与国家发展改革委联合发布了《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》。

将REITs引进过来的时候,该文件明确说明了一点:

(来源:中国证监会官网)

因此,目前国内上市的REITs均为基建类,没有房地产类。

按照底层资产的类别,我们目前国内上市的29只REITs可分为产业园、仓储物流、保租房、能源、环保、高速公路六类。直观上相对于美国相关REITs基金,抛去房地产类的中国REITs应该跑得更稳健一点。

然而事实却完全相反,虽然同为REITs产品,根据Choice数据,截至今年12月5日,美国共上市REITs239只,在过去30年总体年均复合收益率超10%。

而目光转向国内,除了刚上市的时候有一波小高峰外,国内REITs便步入了漫漫熊途。

根据Choice数据,截至12月5日,4只REITs年内跌幅超30%,其中产业园、仓储物流等类型的REITs产品跌幅居前,建信中关村REIT(508099.SH)年内跌幅更是突破40%。

(来源:Choice数据,市值风云制表)

收租不是稳赚不赔的收入吗?为何以租金收入为主要收益的REITs却一跌再跌?

答案是,没有房租收了。

(二)产业园掀起退租潮,基金收益深受影响

据风云君统计,已经上市的9家产业园类REITs中,营收及利润相较于去年均出现了不同程度的降低,其核心原因便是都出现了不同程度的退租现象。

以今年亏损最多的建信中关村REIT为例,风云君整理了相关季报数据,可以发现从第一季度到第三季度,季报本期合并利润是不断降低的,环比跌幅分别为24.19%、41.6%。

相比于去年,前三季度累计可供分配金额直接腰斩。

(来源:Choice数据,市值风云制表)

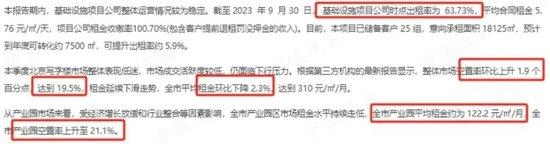

建信中关村REIT出租率从2022年初(第一季度末)的96.15%,下降到了2023年三季度末的63.73%。这意味着越来越多的空间没有被租出去,自然也就影响了基金的收入。

此外,市场行情不好,其他场地租金下降,导致原有租户退租去寻求更便宜的场地。建信中关村产业园REIT今年三季度就有5家租户退租,总计退租的面积占到了整体可租面积的8.48%。

其中,软通动力信息技术(集团)股份有限公司就在9月底提前退租了3389.38平方米。这样的情况对于基金来说显然不是好消息,意味着它的运营业绩不达预期,直接影响投资者到手的租金。

(来源:Choice数据)

(三)抗周期类REITs表现也不佳

不仅局限在产业园类REITs,事实上,以抗周期为名的仓储物流类REITs情况也岌岌可危。

中金普洛斯REITs(508056.SH)背后运营主体是GLP,一家位于新加坡的房地产巨头。凭借着2003年就布局中国仓储物流的巨大先行优势,GLP现在占有中国仓储物流市场的近30%份额,坐守中国仓储物流市场一哥位置。

自上市以来,中金普洛斯REIT已经运营了约两年半的时间,且于今年二季度完成新购入基础设施项目后,基础设施资产合计由10个仓储物流园组成,分布于京津冀、长三角、环渤海经济区、粤港澳大湾区和成渝经济圈。

从普洛斯REIT基础设施项目情况上整理我们可以看出,相较于去年年末,今年其旗下10个仓储物流园中有8个租金略有上升。但核心问题还是用户退租,退租最明显的是重庆城市配送物流中心,跌幅高达18.88个百分点。

(来源:Choice数据,市值风云制表)

底层逻辑缺乏认知,地产寒潮来袭

(一)底层逻辑无法做实,效益增长有限

REITs净值下跌的原因除了租户退租以外,还有一个重要原因便是底层资产的吸引力略显不足。

除去产业园、仓储物流两大类,其余四小类保租房、能源、环保、高速公路底层逻辑并不明朗,比如保租房类REITs产品是具有我国特色的产权类REITs,租金价格深受政策管制和社会舆论监督,并不能产生很高的经济效益。

而能源、环保、高速公路类REITs产品目前良莠不齐,且投资的资产较为单一,风险承受能力相对较差,,容易造成黑天鹅事件的产生。

目前上市REITs的原始权益人主要是各地国资委或国企,上市REITs的底层资产主要是各地公共事业为主的底层资产,比如污水处理厂和高速公路,它们的扩张能力基本与城市需求和道路规划紧紧挂钩,很难扩展到异地,成长相当有限。

因此,REITs在投资者心中的地位略显尴尬,看作是固收+吧,波动又太大,分红不稳定,当作公用事业的股票看待吧,项目成长性似乎也不算好。

(二)地产寒潮来袭,出租率、租金、房价承压复苏慢

此外,尽管国内上市的REITs均为基建类和特许经营类,没有房地产类,但有一点必须承认的就是,基建和房地产大部分时候都是相辅相成,一体两面的。

换句话说,宏观经济阶段性下行,投资者信心缺失,国内房地产进入一个长的熊市周期,国内的REITs产品也很难有大的作为。

从数据上看,中国的房地产市场,正在面临一个出租率、租金、房价三承压的局面。

以国内一线城市的优质物业近十年表现来看,我们可以看出,国内甲级写字楼的空置率是一直稳步上行的,近十年来,北京、深圳、上海的甲级写字楼空置率分别从2013年末的4.4%、10.9%、8.1%上涨到19.5%、28.3%、19.1%。

(来源:Choice数据,市值风云制表)

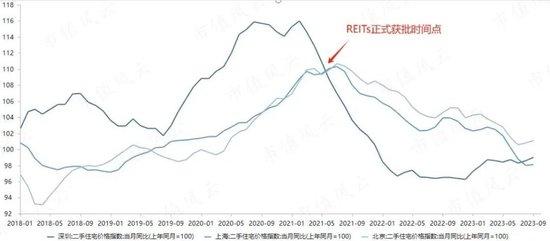

出租率如此,租金和房价表现也是如此。当2021年5月国内REITs正式获批后,北上深二手住宅价格指数便一路下跌,在需求相对旺盛的一线城市房价如此,更遑论二线、三线城市了。

(来源:Choice数据,市值风云制表)

因此,在这样的大环境下,REITs的暴跌看来似乎也情有可原。

但在REITs的发源地美国,同样是房价下行的阶段,那里的REITs却走出了一道漂亮的曲线。

淮南为橘淮北为枳,业务外生扩张才是关键

(一)坐实租金收入逻辑,二次开发、规模扩张为主

过去30年,美国239支上市REITs年均复合收益率超10%,和标普相仿。如此高的收益既来自底层资产的内生增长,更主要的原因是底层资产的规模扩张。

截至12月15日,美国商业不动产价格相较于2022年3月的高点下跌已经超过15%。

但美国REITsETF并没有太大变化,3月初至今年12月15日,美国房地产投资信托ETF(NASDAQ:REIT)收于26.290点,涨幅8.7%。

(来源:Choice数据)

美国REITs的高成长性和其业务的强烈外生扩张密切相关,比如西蒙地产(SimonPropertyGroup,Inc.,SPG)。

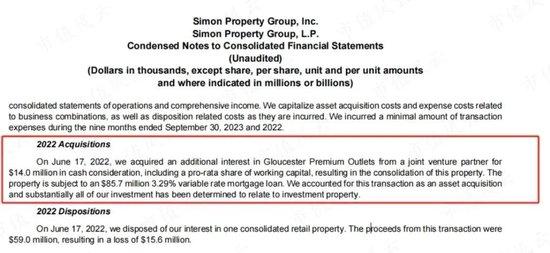

西蒙地产于20世纪60年代成立并于1993年上市,是一家专注于地区商城、奥特莱斯,以及社区和生活方式中心的零售REIT,至今发展成全美最大的商场类REITs。

得益于REITs的身份,西蒙地产可以灵活向市场发行股权和债券,并用开发的资产做抵押贷款,对老旧项目实行翻新和再定位,收购优质资产,始终保持在管项目的整体优异表现。

截至今年年底,该公司持有、开发并管理的实际产生租金收入的商业资产共计超200个,遍布美国37个州,亚洲24个区域和欧洲15个国家。

2023年三季报显示,今年西蒙地产累计完成了超过15个项目的二次开发,并在2022年以1400万美元的现金完成了对合资伙伴额外权益的收购,从而重新整合该物业。

通过外部顺畅的融资渠道,西蒙地产得以进行持续性的并购扩张,开始多元化扩充自身商业版图。这让西蒙旗下可出租面积稳步攀升,从而带来收入规模和经营利润的持续增长。

此外,美国REITs虽要求企业需每年将至少90%的应纳税年收入用于分配,但对长期负债并无要求。西蒙地产可借助股权融资和财务杠杆来放大融资能力,维持并购的资金来源不断。

针对存量物业,西蒙地产通常会进行二次改造,包括调整主力租户、引入新业态等来提升出租率,进而提高项目资产回报率。

得益于业务外生扩张,西蒙地产今年价格表现依旧强势,1月初至12月15日涨幅为30.7%。

(来源:Choice数据,市值风云制表)

(二)运营方专业性有待考验,改变迫在眉睫

相比之下,目前以公共事业为主的中国基础设施REITs,运营经验缺乏,在规模扩张方面不尽如人意。有时在扩募之后,业绩表现不升反降,甚至会出现刚扩募购入一座大厦,里面的核心租户便退租的惨烈场面。

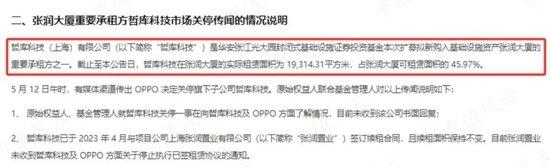

比如今年5月12日,受到媒体渠道传出的哲库科技决定解散的传言影响,华安张江光大园REIT当日暴跌4.2%。哲库科技在华安张江光大园REIT最新扩募购入的张润大厦租赁面积为19314.31平方米,占可租赁面积的45.9%。

(来源:Choice数据)

该消息坐实后,市场情绪跌到底部,这样的情绪也很诚实地体现在价格上。5月15日,华安张江光大园REIT开盘继续延续此前几日的下跌走势,全天收跌6.2%,最近3个交易日跌幅超过9.6%。

(来源:Choice数据)

这样情况的发生让投资者不得不质疑底层物业经营者的运营能力和职业操守,为何会出现刚要扩募购入物业却遭受名下最大租户退租的黑天鹅事件?REITs经营者到底有没有做好前期市场调查?是否存在利益输送环节?

以上案例都说明我国REITs的资产运营风险和道德风险,法律定位和法规框架仍有一定的缺失,难以保障中小投资者的利益。盘子过小流动性枯竭等种种问题都是确实存在的,也是亟需解决的。

如果相关机构不能完善相关的法律制度,明确具体政策,培育稳定的市场情绪和现金流,就单纯把REITs的模式从国外抄过来,时不时让一些REITs通过审批的话,最终结果就只能是一潭死水,烂在那里。

这样的REITs,永远不可能成为有稳定预期的投资品类。