广发固收:10月已有16省市动用存量专项债额度

摘要

10月地方债总发行6687亿元,净发行4444亿元,主要是在9月国常会部署“依法盘活地方2019年以来结存的5000多亿元专项债限额”政策影响下,10月新增专项债发行量加大,且总到期量缩小。

从发行进度来看,2022年新增专项债务限额41500亿元,1-10月已发行39575亿元,发行进度95.4%,新增一般债务限额7200亿元,1-10月已发行7147亿元,发行进度99.3%。截至10月底,还剩余1925亿元新增专项债额度,53亿元新增一般债额度。

10月已有16省市动用专项债存量限额,其中山东、河北、四川、河南、湖北、江西、广西、新疆、重庆、甘肃、贵州11个省市已将其可动用的专项债存量限额使用完毕,5省市仍有可动用存量额度。

2022年最后两个月政府债供给怎么看?国债方面,假设2022年11月普通国债发行规模参考近期单只,则根据目前披露的国债发行计划,预计11月国债净发行约4722亿元,倒推12月国债净发行约4104亿元。

地方债方面,目前新增专项债剩余1925亿元,新增一般债剩余53亿元,假设所有新增专项债额度均在11月底前发完,新增一般债在11、12月中平摊,则预计11月地方债总发行约5252亿元,净发行约1459亿元,12月地方债总发行约602亿元,净发行约-59亿元。

总体来看,预计11-12月政府债净发行规模分别在6000、4000亿元左右。对比2021年,2021年11-12月政府债净发行规模分别为7338亿元、9453亿元,今年最后两个月政府债供给压力有所下降。

核心假设风险。地方债11月实际发行与计划发行可能差异较大。国内政策出现超预期调整。

1

10月地方债净发行4444亿元

2022年10月地方债净发行4444亿元,较7-9月大幅增长,主要是在9月国常会部署“依法盘活地方2019年以来结存的5000多亿元专项债限额”政策影响下,10月新增专项债发行量加大,且总到期量缩小。具体而言,10月地方债总发行6687亿元,环比上升122%,到期2243亿元,净发行4444亿元。其中新增一般债、新增专项债分别发行156亿元、4279亿元,再融资发行2252亿元。

从发行进度来看,地方债方面,2022年两会确定新增专项债额度36500亿元,加上国常会提出的盘活存量限额5000亿元,合计41500亿元额度,1-10月已发行新增专项债39575亿元,发行进度95.4%。新增一般债务限额7200亿元,1-10月已发行新增一般债7147亿元,发行进度99.3%。截至10月底,还剩余1925亿元新增专项债额度,53亿元新增一般债额度。

国债方面,2022年1-10月国债净发行为17674亿元,占2022年中央赤字66.7%,还剩余8826亿元净发行。

2

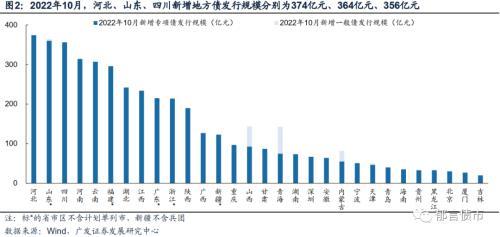

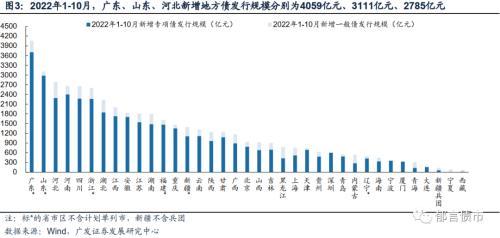

10月广东、山东、四川新增地方债发行规模较高

分省市区10月新增地方债发行来看,共有30个省市在10月发行新增地方债(9月仅山东、重庆、上海、辽宁、海南、天津6个省市有新增地方债),合计4435亿元,其中新增专项债4279亿元,新增一般债156亿元。30个省市均有新增专项债发行,山东、陕西、青海、内蒙古和吉林5个省市在10月发行新增一般债。从新增专项债规模来看,河北、山东、四川、河南和云南5省市发行规模最高,均超过300亿元。

分省市区1-10月新增地方债发行来看,广东新增地方债发行规模最大,达到4059亿元,其次是山东、河北,发行规模分别为3111亿元、2785亿元。河南、西川、浙江和湖北4个省新增地方债发行规模在2200-2700亿元之间。

从发行进度来看,10月发行进度明显加快,2022年1-10月已有30个省市区新增地方债发行规模超过2021年全年,仅7个省市区低于2021年。具体来看,我们计算“2022年1-10月新增地方债发行规模/2021年新增地方债发行规模”代表“发行进度(相对2021年)”。其中,河南、江西、四川、河北、广东、山东、浙江和湖北8个省市2022年1-10月发行进度(相对2021年)超过100%,且发行规模均超过2000亿元。而上海、宁夏、西藏、天津发行规模相对偏低,其中上海和宁夏2022年1-10月发行规模不到2021年的90%,而西藏和天津不到70%。

3

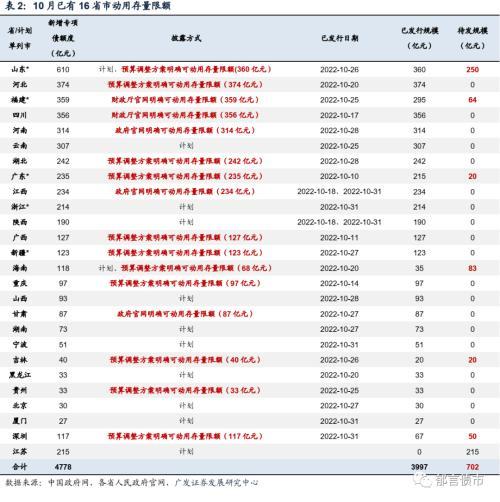

10月已有16省市动用专项债存量限额,5省市仍有额度

自2022年9月7日,国常会部署“依法盘活地方2019年以来结存的5000多亿元专项债限额,10月底前发行完毕”后,9月中旬以来,各地区陆续披露可动用的存量限额。从具体发行情况来看,10月已有16省市动用专项债存量限额,其中山东、河北、四川、河南、湖北、江西、广西、新疆、重庆、甘肃、贵州11个省市已将其可动用的专项债存量限额使用完毕,5省市仍有可动用存量额度。具体来说,福建、广东、海南、吉林、深圳5省市分别有64亿元、20亿元、83亿元、20亿元和50亿元余额。

4

2022年最后两个月,政府债供给怎么看?

展望政府债发行,国债方面,假设2022年11月普通国债发行规模参考近期单只,则根据目前披露的国债发行计划,预计11月国债总发行约7990亿元,到期3268亿元,净发行约4722亿元,在全年净发行限额26500亿元约束下,则可倒推12月国债净发行约4104亿元,总发行约8955亿元。

除了普通国债之外,今年11-12月还有两只特别国债到期,规模分别为355.6亿元、7500亿元。其中11月到期的为市场化发行,12月到期的为定向发行。而9月也有三只特别国债到期,合计1646.9亿元,三只均为市场化发行,不过尚未发行新债续接,因此今年到期的五只特别国债并不一定会在11-12月进行续发。如果续发,我们预计大概率是市场化发行的四只特别国债(合计2002.5亿元),而定向发行的7500亿元特别国债仍可能进行定向续发。如这四只特别国债均在11-12月采取市场化方式续接,可能推高11-12月国债净发行约1646.9亿元,小幅增加政府债供给压力。

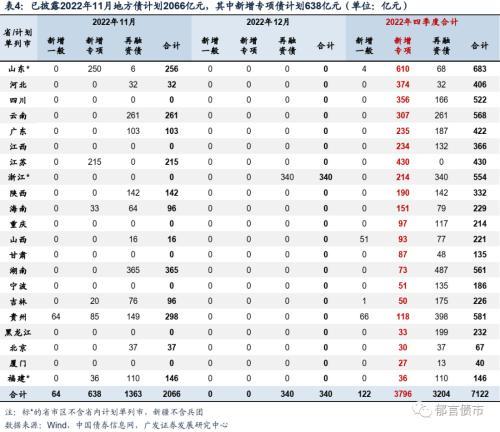

地方债方面,目前新增专项债剩余1925亿元,新增一般债剩余53亿元。从四季度计划披露情况来看,截至2022年11月1日,13个省市区已披露11月计划,合计2066亿元。分类型来看,新增一般债64亿元、新增专项债638亿元、再融资债1363亿元。其中,山东计划发行新增专项债250亿元、江苏215亿元、贵州85亿元、海南33亿元、福建36亿元、吉林20亿元。大连已披露11月新增专项债发行,为12亿元。

对比地方债实际发行与计划,2021年8月以来,地方债实际发行均比计划规模高,高出规模多在1200亿元左右。其中2022年5月、6月实际发行较计划分别超出4556亿元、8489亿元,主要是由于国务院明确“加快今年已下达的3.45万亿元专项债券发行使用进度,在6月底前基本发行完毕”。10月地方债实际发行比计划规模高出1971亿元,主要是9月国常会部署“依法盘活地方2019年以来结存的5000多亿元专项债限额”,10月专项债发行再次提速。

因此,在今年地方债发行节奏整体加快的背景下,我们预计11月发行约1925亿元新增专项债。同时假设剩余新增一般债53亿元在11、12月中平摊,则预计11月地方债总发行约5252亿元,净发行约1459亿元,12月地方债总发行约602亿元,净发行约-59亿元。

总体来看,预计11-12月政府债净发行规模分别在6000、4000亿元左右。对比2021年,2021年11-12月政府债净发行规模分别为7338亿元、9453亿元,今年最后两个月政府债供给压力有所下降。

5

附录一:1-10月一级发行利差10bp占比38%

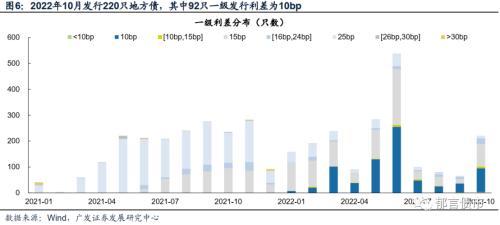

2022年1月24日,广东、浙江发行的地方债一级利差=(发行票面利率-前5个工作日同期限国债收益率)*100,下同]首次降至10bp。自2022年1月以来,一级利差10bp的地方债占比逐渐增加,涉及地区也在扩容。

从只数来看,2022年3月以来,除8月外,一级利差10bp只数占比均在40%以上,9月进一步提到52%。具体来看,2022年1月、2月一级利差只数占比分别为4%、10%,2022年3-7月单月一级发行利差10bp占比在41%-48%之间,8月占比31%,9月占比52%,较8月提高21个百分点,10月占比下降10个百分点至42%。

2022年1-10月751只地方债一级利差为10bp,占比38%,840只为15bp,占比43%,247只为25bp,占比13%,其他利差小于10bp、位于10-15bp、16-24bp、26-30bp之间。

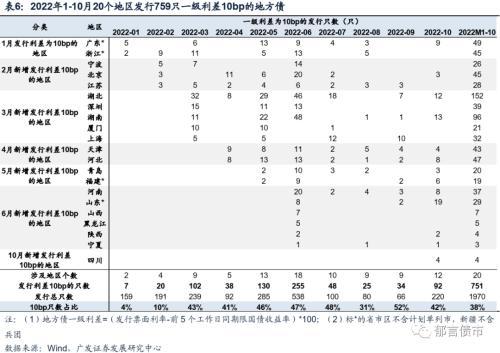

从涉及地区来看,除1月24日的广东、浙江之外,2月新增宁波、江苏和北京发行一级利差10bp的地方债,3月新增湖北、深圳、湖南、厦门和上海发行一级利差10bp的地方债,4月新增天津、河北发行一级利差10bp的地方债,5月新增青岛、福建发行一级利差10bp的地方债,6月新增河南、山东、山西、黑龙江、陕西、宁夏发行一级利差10bp的地方债。7-9月无新增地区。10月新增四川发行一级利差10bp的地方债。

6

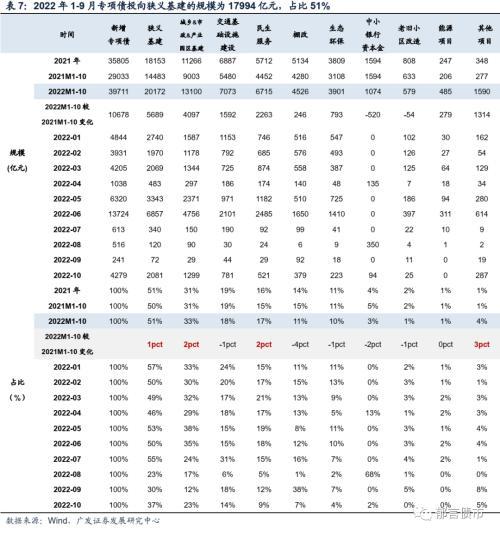

附录二:1-10月新增专项债投向基建占比51%

从投向来看,2022年1-10月,新增专项债39710亿元。如果将城乡、市政和产业园区基础设施建设、交通基础设施建设作为狭义基建领域,那么投向狭义基建规模为20074亿元,占比51%。其次为民生服务、棚改和生态环保,占比分别为17%、11%、10%。

2022年10月新增专项债4279亿元。其中,投向狭义基建占比37%。其次为狭义民生服务和棚改,占比分别为9%和7%。

从投向规模变化来看,由于2022年新增专项债发行进度较快,除中小银行资本金专项债之外,投向其他分类的新增专项债规模均高于去年同期,特别是投向狭义基建的。具体来看,2022年1-10月投向狭义基建的规模较去年同期上升5689亿元。棚改专项债方面,2020年棚改专项债发行政策收紧,2020年5月之后陆续恢复。按照国务院统一部署,2021年棚户区改造主要支持在建收尾项目,适度支持新开工项目。2022年1-10月棚改专项债发行规模较去年同期增加246亿元。

从投向占比变化来看,2022年1-10月,投向狭义基建的占比较去年同期上升1个百分点,投向棚改的占比较去年同期下降4个百分点。

7

附录三:1-10月专项债作资本金比例约7%

2022年1-10月,专项债作资本金总额占专项债发行额比例约为7%。全国共落地作资本金的专项债券261只,合计金额2957亿元,占对应新增专项债发行规模39711亿元的7%。从项目层面来看,1-10月专项债作资本金的项目927个,涉及项目的总投资额达74357亿元。

从专项债作资本金投向来看,主要投向铁路、公路、轨交等交通基建。2022年1-10月新增的专项债作资本金投向交通基建的规模达2237亿元,占84%。

风险提示:

地方债11月实际发行与计划发行可能差异较大。地方债可能发不完全年额度。

国内政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。