央行喊话要借国债 手里的债基怎么办?

先和大家简单回顾一下导致这一轮债市波动的原因。

债市为何回调?

消息面上,本周一(7月1日)央行公告,宣布“为维护债券市场稳健运行,在对当前市场形势审慎观察、评估基础上,人民银行决定于近期面向部分公开市场业务一级交易商开展国债借入操作”,公告公布后,导致午后国债期货全线跳水转跌。

央行的这一操作实际上是通过债券借贷的方式到二级市场卖出,来引导长债收益率上行,避免利率过度偏离合理水平,达到保持正常的、向上倾斜的收益率曲线的目的。事实上,3月以来央行就多次通过窗口指导提示当前长债利率过低,与经济基本面不匹配,并多次强调2.5%-3.0%是超长债收益率的合理区间,但是市场一直在和央行进行博弈,无视央行对“长债风险”的预警。

历史经验告诉我们,如果市场对于预期引导的反应过于平淡,央行有可能加大预期引导的力度,并开始使用其他政策工具,最终实现央行政策操作与对外沟通相互印证协同、维护预期引导的“言行一致”。

因此,从长期来看,此举是意在给债市不理性的行为降降温。而且,央行上周已经再度提示过长债的波动风险,市场对长债的回调应有了充分的预期,对消息也消化得比较快,周二(7月2日)盘中做多情绪再次回归。

投资者如何应对?

在波动性加大的市场中,我们更应该理性分析,沉着应对。想清楚自己投资债券要赚的是什么钱。简单来说,接下来债券投资,波动性的加大会是大概率事件,但长期投资价值特别是债券在整体资产中的配置逻辑仍然没有变化。

如果持有的是短债或者是同存,其实没有太大恐慌或者急着赎回的必要。在我们看来,短期内短债基金的持有体验可能会好于中长期纯债基金。

一方面,7月是理财集中配置的时间点,理财资金更偏好短端信用债;另一方面,如果债券市场波动加大,资金依旧停留在债券市场内部,可能会发生长短切换,短债的细分市场可能有增量资金。

对于长债来说,在收缩的大背景下,若宏观经济未出现明确的反转信号,那么利率中枢长期向下的趋势也比较难改变。不过,我们想要提醒大家的是,长期收益率下行并不必然等于每时每刻债券资产都能赚钱。我们反对将长期逻辑短期化,忽略债券市场的波动性,尤其在当下低利率的环境中。因此,对于债券市场波动的加大,大家也要做好一定的心理准备。

短期扰动不改债基的长期配置必要性

虽然手里的债基净值在短期可能出现回撤甚至浮亏,但债券本身是生息的,一定程度上具备“固定收益”的特质,只要没有出现“踩雷”的情况,随着持有债券的逐步到期兑付,市场波动带来的短期净值下跌也会逐渐修复。

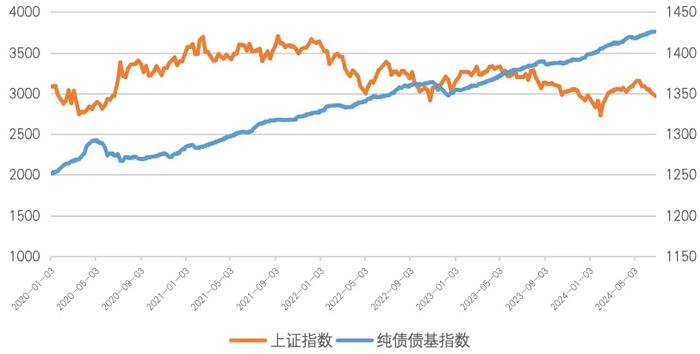

放眼过去这些年,国内债市历史是典型的熊短牛长特征,可以说时间是熨平债基波动的良药,再加上债券有票息收入的特殊属性,也使得投资债券在长期有望获得持续向上的回报。

短期扰动不改长期债基的“画线”走势

纯债债基指数历史以来连续录得年度正收益

很多投资者买债基大概率是冲着觉得债基够稳才买的,但一看到债基开始跌,或者波动加大,心里不免有些发慌。但基于债券的“配置需要”和“稳健属性”,我们希望大家能够了解:

不要过度恐慌:

任何投资都有周期,债券和股票也是一样的。对于债券持仓客户,我们建议不要过于看重短期的波动,用沉着冷静的心态和策略等待周期的更替,或者等待后续市场波动缓和后再做定夺。

做好预期管理:

结合债券市场当下面临的环境,我们对债券类投资的收益预期也需要有所下调,期望获得去年那般较高的回报的概率是在显著下降的。我们也要接受未来一段时间债市回报率继续出现波动的可能性。

另外,从历史数据看,债券与其他资产的相关性较低,尤其是和股票资产存在明显的负相关,因此将债券资产与其他资产分散配置,在很大程度上可以有效对冲市场波动的风险,降低组合的波动率。因此,债券是每个投资者账户中不可或缺的一环,这一必要性,不应因为短期债市的波动而动摇。

(文章来源:中欧财富)

(责任编辑:138)