【ETF操盘提示】郑州打响存量房贷利率调整第一枪?地产ETF(159707)迎最大单日申购,基金份额规模齐创新高

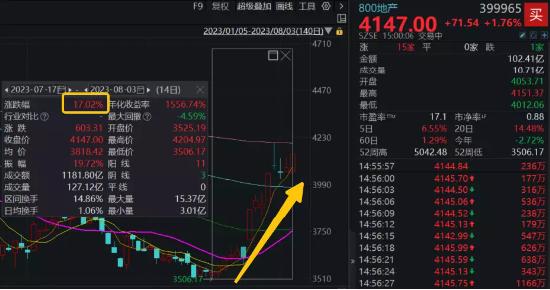

近期,地产热度不停,政策持续释放,地产股连续活跃,爆发属性拉满。截至昨日(8月3日),中证800地产指数自近9年低点已反弹17.02%,昨日报收4147点。

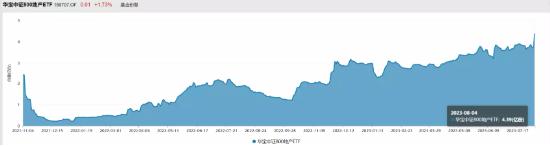

资金也在用“真金白银”表明对地产后市的积极态度!以地产ETF(159707)为例,该ETF昨日获资金巨额增仓,净流入6124万元,为近期最大单日净流入。

地产ETF(159707)最新份额也骤升至4.39亿份,最新规模3.99亿元,基金份额、规模均创上市新高!

主力资金动向上,房地产开发板块昨日获净流入36.67亿元,板块成交额954.19亿元,居申万二级行业排行榜第二!统计来看,房地产开发板块近5日已获主力资金净流入153亿元,同样居申万二级行业排行榜第二!

政策面上,自政治局会议召开后,各部委、一线城市等都积极表态支持最新政策动向,就在昨日郑州打响了优化楼市政策的第一枪。从估值角度来看,虽然地产板块短期暴涨,但仍处在历史低位,机构认为存在价值重估的空间。

【郑州打响“第一枪”,优化楼市政策】

政策面上,自政治局会议召开后,各部委、一线城市住建委也相继表态支持居民刚性和改善性住房需求。这些内容均释放了积极信号,市场对于一线及部分核心二线城市政策调整预期均明显加强,这也是刺激地产板块的直接原因。

就在昨天,郑州打响“第一枪”,正式发文支持居民刚性和改善性住房需求,包括鼓励在郑各商业银行依法有序调整存量个人住房贷款利率、暂停执行住房限售政策等2项主要政策。

对于地产板块投资者来说,一线城市代表着带动全国市场的风向标,是地产早周期的复苏,因此,一线城市从政策宽松、走向需求复苏、并带动全国回暖,是主要复苏路径。整体来看,一线城市,就是各类预期的“心结”,具有很强的带动作用。

国泰君安指出,对于一线城市来说,制约还在行政管制政策上,未来放松的空间也更大。因此阶段性看多开发板块,尤其是一线城市本土企业。

中信证券表示,政策相对明朗的背景之下,从政策趋势确立到政策起效的窗口,是整个房地产开发企业周期投资中重要的窗口。

【地产估值仍处低位,存在修复空间】

以中证800地产为例,截至8月3日,该指数最新PB估值为0.87x,处历史10%左右的百分位,从时间线来看,仍处低位,向上修复空间较大。

中泰证券指出,房地产行业政策持续放松,销售持续探底,板块估值较低,值得重点关注。

广发证券同时指出,当前市场政策预期也更多面向需求端,企业后续估值抬升或更大程度上与需求端表现挂钩,销售稳健的房企或能获得更大估值弹性。建议关注强投资房企基本面兑现、弱投资房企基本面修复、代建业务规模扩张带来的估值提升机会,以及新赛道业务流动性提升带来的价值重估空间。

具体投资来看,光大证券建议关注三条主线:

1)看好具备片区综合开发能力,有机会参加超大特大城市更新和旧城改造的大中型央国企等企业;

2)看好综合开发能力强、先发布局多元赛道、第二增长曲线发展稳健、存量资产资源丰富、未来有望运用REITs提高资产回报率的房企;

3)看好我国产业园步入存量改革+创新发展期,逐步迈向专业化运营发展,公募REITs利于产业园资产重估。

就以上3类房企配置而言,建议特别关注地产ETF(159707)。资料显示,地产ETF(159707)跟踪中证800地产指数,集中汇集市场16只头部房企上市公司,在投资方向上具有明显的头部集中度优势。前十大成份股权重超8成,“保万招金”权重占比超5成,高度聚焦头部地产企业,契合龙头强者恒强产业周期趋势!

同时,中证800地产指数成份股国企央企含量高,同时享受“中特估”概念加持。地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

数据来源:沪深交易所。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。