中、越、墨产业链探究:是“竞争性替代”还是“互补性合作”?| 智库

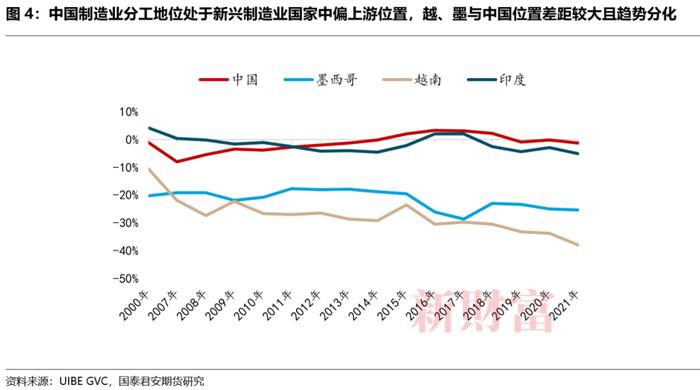

从制造业总体分工地位(GVC地位指数)看,中国处于新兴制造业国家中偏上游的位置,越南和墨西哥处于更为下游的位置,中国和越南、墨西哥具备更大的配套合作机会。中国和印度的GVC地位指数较为接近,中印之间呈现出更为显著的竞争格局。

当前,越、墨两国制造业以较为单一和偏低端的轻工业及加工组装业为主,并没有形成完善的全产业链体系,对中国上游供应依存度较高。中国商品贸易占全世界的比重并未下降,反而在2020年之后有所增长,背后是美国对其他发展中国家进口份额提高的同时,中国对这些国家的出口也在增长。

来源:新财富杂志(ID:xcfplus)

作者:戴璐(国泰君安期货高级研究员)俞瑧洋(国泰君安期货研究员)

全球化推动着产业的国际分工,使得各国在合作链条之中形成利益与命运共同体。近年来,全球产业链在政治经济格局失衡以及贸易保护主义的夹缝之间艰难求生,逐渐显现出回流以及转移的倾向。数据趋势表明,在过去8年间,美国进口中,越南所占份额增长了约90%,墨西哥占比增长了20%,因此,愈来愈多有关越南与墨西哥等新兴国家是否会承接中国产业链的讨论开始涌现。

我们通过剖析中、越、墨经济贸易数据,探寻产业链重新布局的特征与趋势的线索,并利用全球价值链数据库(UIBEGVC)中的关键指标,定量分析三国在制造业中的参与度、地位分工角色及产业链关联度,进而探讨当前全球产业链重塑下的格局究竟是“竞争性替代”还是“互补性合作”。

01

中国产业链格局变化驱动因素分析

当前,三大因素促使中国产业链环境经历改变。

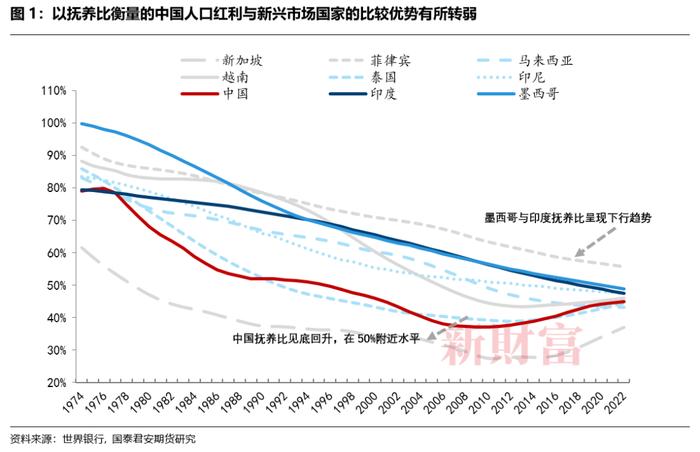

一是中国要素禀赋结构的改变。对比制造业平均薪资,无论是增速还是绝对值,墨西哥、越南等新兴国家的劳动力成本均具有一定优势,在大规模外商投资涌入下,当地整体经济及制造业得到了高速发展。

一国经济增长的根本动能在于其劳动力的增长、资本的累积、技术的革新,以及选择与其经济结构相适宜的资本密集度技术。其中,资本密集度对经济增长来说更多是择优问题:在比较优势发展战略之下,一国的产业发展战略应当根据其不同阶段的要素禀赋情况,选择最适当的技术方式来组织其生产。当人均资本存量在低位,即资本较为稀缺的时候,选择劳动密集型技术更优,但当人均资本存量相对较高时,资本密集型技术对经济发展更加有利。

与越、墨横向比较来看,这两国资源禀赋结构与劳动密集型制造业更为匹配。中国应更为依赖于全要素生产与资本份额的部分,通过技术与产业升级,将劳动密集产业转移至人均资本存量相对较低的国家,为本国经济可持续发展和增长注入动能。

二是西方构建新产业链体系以加强“近岸”与区域内合作。金融危机后,美国政界开始反思制造业外包的弊端。奥巴马执政期间,以“再工业化”为主线,通过加强对高新技术产业的投资、创新和基础建设,促进产业创新和资本密集型产业发展。特朗普政府则秉持“美国优先”和“制造业就业机会重回美国”的原则,聚焦发展传统制造,设置贸易壁垒来强化本国制造业的优势,希望将中低端制造业流回国内。然而,美国的制造业仅占GDP的10%,且以军工、航天高端制造业为主,当前,其第二产业就业人数占比不高,中低端制造的回流意味着产品生产成本的大幅增加,可能带来通胀风险。

三是国内制造业部门产能扩张,利润压缩驱动国内企业争相出海。几年前,中国产业链相对完善,且海外同步也在开启货币宽松政策,需求提振带动了制造业规模扩展。随着地缘局势波动带来供应链的扰动,叠加全球多国通胀高企、央行货币收紧、经济进入去库周期,国内此前增加的产能出现过剩的情况,促使竞争激烈的领域开始通过降价抢占市场份额,因此,企业纷纷寻求他国潜在利润空间。国内企业在国外设厂、投资、并购皆包含在中国对外直接投资(ODI)指标中,其在一定程度上代表了国内产业链向外转移的情况。自2019年以来,中国对一带一路沿线国家的ODI发生了较为显著的增长。从细分国家来看,中国对于包括墨西哥、智利等拉美国家以及越南、马来西亚以及印尼等东盟国家的ODI基本呈上行趋势。

02

越、墨产业链承接模式:对美出口消费品,从中国进口相关中间品

数据显示,近年来,中国商品贸易占全世界的比重并未下降,反而在2020年之后有所增长。其背后的原因是美国对其他发展中国家的进口份额提高的同时,中国对这些国家的出口也在增长。

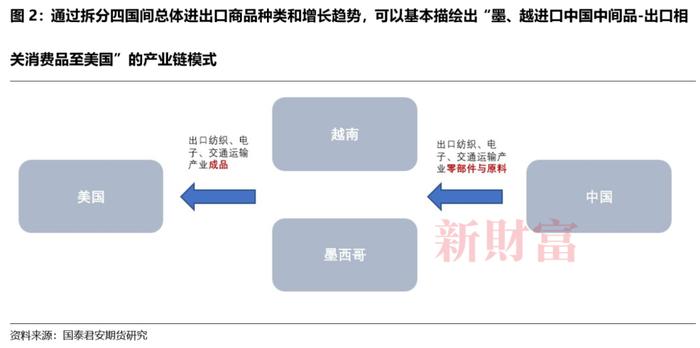

从越南和墨西哥进出口趋势的角度来看,两国贸易总体呈现出“两头增长”的态势,对美出口与对华进口增速基本趋同。墨西哥2022年对美商品贸易同比增速为17.2%,同年,从中国进口的商品贸易总额同比增速达17.5%。墨西哥经济与美国高度同频,美国是其最大外商投资来源国以及贸易伙伴,占其总出口总额达约八成。越南的经济结构总体则显示出典型加工贸易经济体的特征,自2012年起,其贸易顺差稳定,出口金额占GDP比重逐年上升,但净出口对整体经济的拉动偏低,主要是因为进口和出口两端同时推动。越南对美国出口和从中国进口的总额自2018年后同时大幅上涨,2022年达到顶峰,后来由于全球需求疲弱和国内电力危机等因素,同比增长有所收缩,但总体来看,越南对美贸易顺差与对中国贸易逆差不断走扩。美国是越南当前第一大出口地,中国则是越南第一大进口来源国,占其总进口份额近36%。

从越南出口美国的商品分类来看,电子机械成品以及服装纺织消费品占最大份额,与从中国进口占比最大的板块相对应,但商品种类以棉花、纺织纤维纱线、电机电气设备、车辆零件等相关中间品与成品所需原料为主。墨西哥对美出口占比最大的商品集中于交通运输设备以及电子机械板块,其中,计算机占对美国的总出口额约8.73%,汽车占比也高达8.07%,从中国进口的商品类型以相关板块的机械设备、中间品及零件为主。

通过分析越南与墨西哥对美出口与向中国进口金额的增长趋势,以及商品种类占比情况,“墨、越进口中国中间品-出口相关消费品至美国”这一潜在产业链合作模式有所显现。在主要制造业的全球价值链中,越、墨等国与中国之间是“竞争性替代”还是“互补式合作”,仍需进一步分析对比这些国家与中国在制造业产业链中的地位和关联度。

03

从全球供应链地位与产业链关联性分析,看中、越、墨产业链分工

理论基础上,我们使用UIBEGVC中的GVC(GlobalValueChain)地位指数诠释国家在价值链中所扮演的地位以及分工角色,来观测中国和越、墨两个承接国在整体制造业,以及纺织、电子、交通运输设备制造业中的参与方式、地位分工以及产业链关联性。全球价值链参与度(GVCParticipationIndex)代表参与全球价值链的程度,指数越高,参与全球价值链深度越大。该指标包含两个分项,通过分析“向前参与度”(国内增加值DVA/出口E)与“向后参与度”(国外增加值FVA/出口E)的占比,可以观察国家在特定行业中参与价值链的主要形式。

前者是通过出口中间品(零部件、原料)到某国,再由某国加工为成品销至第三国,在这一参与全球价值链的方式中,出口国处于产业链上游的位置。向后参与则是通过进口国外的中间品来进行加工组装用于出口至其他国家的商品,在这一方式中,本国处于产业链下游的位置。此外,通过一国出口产品中来自国外的增加值(FVA,ForeignValueAdded)占比,可以分析一国出口商品中对其他国家中间品进口的依赖度,FVA占出口(E,Export)的比值越大,代表对他国上游产品进口的依赖程度越高。最后,将“向前参与度”和“向后参与度”的自然对数相减得出的全球价值链地位指数(GVCPositionIndex)可用于区分各个国家在价值链中所处水平,地位指数越高,表明在价值链处于越上游的位置,反之则处于越下游的位置。

基于以上框架,从制造业总体分工地位(GVC地位指数)来看,中国制造业分工地位处于新兴制造业国家中偏上游位置,越南和墨西哥处于产业链更为下游的位置。总体而言,由于越南和墨西哥当前与中国的位置差距较大且趋势分化,从产业链分工地位来看,越南和墨西哥具备更大的配套合作机会。对比来看,中国和印度GVC地位指数较为接近,中印之间呈现出了更为显著的竞争格局。

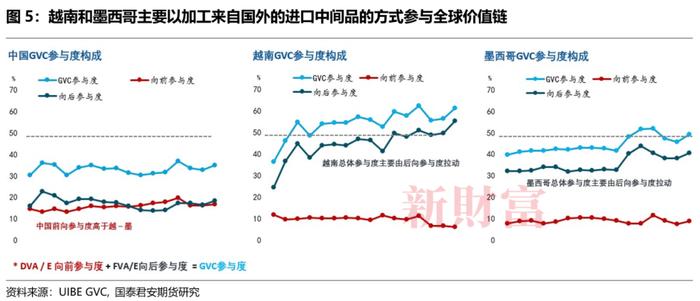

横向比较发现,越南和墨西哥的制造业全球价值链GVC总体参与度(DVA/E+FVA/E)高于中国。但从参与方式来看,较高的总体参与度主要由向后参与(FVA/E)拉动,且向后参与度与向前参与度显著分化。单从向前参与度(DVA/E)来看,越南和墨西哥分别为6%和8.8%,低于中国的16.8%。体现出越、墨主要通过大规模地加工来自国外进口中间品,以相对低端的方式参与全球价值链。

通过分析越、墨向美国出口商品中来自中国FVA的占比,我们发现,尽管越南向美出口的纺织品和电子产品,以及墨西哥对美出口电子产品和交通运输设备均在不断走强,但其产业链上游依旧依赖于从中国进口的中间品。越南纺织品向美出口中含有的国外增加值显著高于中国和印度的10%和14%,在61%的FVA中,有超过四成来自中国。横向对比下,越南和墨西哥相比印度和中国,向美出口的电子产品更为依赖国外中间品,两国出口FVA占比达60%,基本处于相同的较高水平。中国占越南出口美国的电子产品的国外增加值超过35%,且逐年上行。墨西哥出口美国的交通设备中,近年来FVA占比上升显著,显示墨西哥对美出口的交通设备愈加依赖国外进口上游零部件。在墨西哥向美国出口的交通设备中,中国占总FVA比重为16%。从趋势上来看,墨西哥对于从中国进口上游部件的依赖程度整体增长显著。

单从美国贸易进口占比变动来看,越、墨“从中国进口中间品到加工制成消费品出口美国”的产业链模式,使得美国当前难以依靠这两国完全替代并摆脱对中国产业链的关联性。越、墨制造业的发展当前以较为单一和低端的轻工业和加工组装工业为主,并没有形成完善的全产业链体系,对中国上游和中间品供应依存度较高。对比越南和墨西哥,印度的对外依存度较低,与越、墨两国不同,该国拥有相对完善和独立的产业链体系,在中国产业链转移之下形成了偏竞争性的格局,在制造业中整体地位与中国相当。

从长期看,中国应当在求同存异中维护良性产业链竞合以及贸易关系,同时利用区域内合作平台进一步构建并巩固与东南亚国家的经贸合作,推动比较优势较弱的低端产业链环节向“一带一路”国家及拉美等新兴市场的转移。当前,我国的中高技术密集度制造业依旧具备向上游发展的极大空间和潜能,未来,发展关键核心技术领域以提升产业链的可控度,是支撑经济增长的动能所在。