IPO雷达|深圳华强分拆电子网冲击创业板!“A拆A”或再添新案例

转自:读创财经

深圳新闻网2023年9月4日讯(深圳商报记者朱峰)深交所官网信息显示,深圳华强电子网集团股份有限公司(以下简称“电子网”)9月1日提交招股说明书注册稿,公司拟在深交所创业板上市,募集资金约4.01亿元。

值得一提的是,A股上市公司深圳华强(000062)为公司间接控股股东。如果电子网成功上市,“A拆A”将再添新的案例。

▌最近两年营收全部来自B2B综合服务

据招股书,电子网成立于2003年2月,位于深圳市福田区车公庙,是一家面向电子元器件垂直产业链的产业互联网B2B综合服务商。公司以数字化为驱动,以平台化为方向,以线上/线下相结合的B端运营服务能力为基础,为产业链参与者提供专业化的全球采购服务和综合信息服务。

通过20多年创新和发展,电子网自主研发并建立了EBS系统和“华强电子网”、华强商城、华强云平台和华强云仓等核心系统和平台,构建了覆盖电子元器件产业链的B2B信息、交易、大数据及物流仓储等方面的综合服务。公司为比亚迪、海康威视、拓邦股份、海格通信、LITE-ON集团、SCANFIL集团等国内外知名客户提供服务,拥有较高的行业知名度,多次获得“中国B2B百强企业”“广东省电子商务示范企业”“广东省电子商务100强企业”等荣誉。

业绩方面,2020-2022年(以下简称“报告期”),公司营业收入分别为6.99亿元、31.29亿元和38.55亿元,归属于母公司股东的净利润分别为6478.20万元、2.94亿元和2.79亿元。可以发现,电子网2021年营收规模和净利润水平均实现跨越式增长,但是2022年净利稍有下滑。

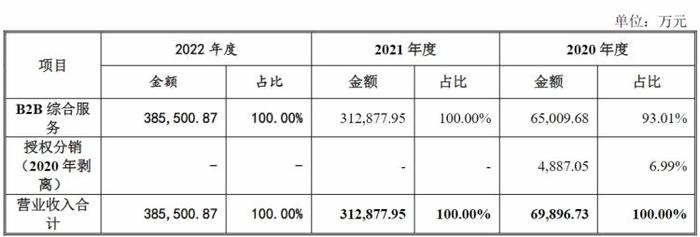

招股书显示,报告期内,电子网的主营业务收入包括B2B综合服务收入和授权分销业务收入。授权分销业务通过与电子元器件原厂签订代理协议的方式获得产品的分销授权,取得原厂在产品供货、产品技术等方面的直接支持,向经原厂认可的客户大批量、长期、持续、稳定地供应原厂的授权产品。

其中,B2B综合服务收入是公司营业收入的主要构成部分,2020年占比为93.01%,2021年和2022年占比均为百分百。

▌公司在获取商业机会方面不依赖深圳华强

招股书显示,截至目前,华强集团及其一致行动人共持有深圳华强740,045,151股股份,占深圳华强总股本的70.76%,为深圳华强的控股股东;梁光伟控制华强集团股权比例为92.88%,进而通过华强集团控制深圳华强,为深圳华强实际控制人,故为公司的实际控制人。本次发行后,深圳华强和梁光伟仍然处于绝对控股地位。

电子网在招股书中披露,公司的授权分销业务与深圳华强存在同业竞争问题。为解决同业竞争问题,增强独立性,公司的授权分销业务已于2020年整体剥离至深圳华强半导体科技有限公司(为深圳华强的子公司),此后,公司不再从事授权分销业务。

此前,上市委会议提出,电子网客户和供应商均较为分散,且各期前五大客户和供应商变动较大。要求说明公司获得新客户和供应商的渠道及开拓方式,是否依赖于深圳华强,业务模式是否具有可持续性。

电子网在对第二轮审核问询函的回复中称,报告期内,公司资产、人员、业务和技术始终与深圳华强及其控制的其他企业相互独立,公司在获取商业机会方面不依赖深圳华强,且公司与上市公司已实现财务和资金管控分离,并建立了独立的财务核算体系和规范的财务会计制度,独立做出财务决策,不存在利用关联方相关人员开展业务的情况。

电子网还表示,公司与深圳华强其他业务板块在业务模式、核心能力、发展方向上均不同,本次分拆有利于上市公司和公司各自专注主业,提升专业化经营水平。

对于可持续性问题,电子网回复称,2022年,虽然电子元器件行业景气度有所下降,全球半导体销售额增速大幅下滑,但发行人全球采购服务收入依旧实现了逆势增长,全球采购服务业务受电子元器件行业周期影响有限,全球采购服务收入增长具有可持续性。

但是最新的招股书披露,2023年1-6月,公司的营业收入为8.56亿元,同比减少58.62%;净利润为9085.56万元,同比减少46.32%。电子网解释称,相比2022年同期,2023年上半年业绩存在较大幅度下降,主要是由于公司在实现连年高速增长后遇到电子元器件行业寒冬导致。

▌研发投入增加,研发费用率却在下降

记者注意到,报告期内,电子网的研发投入增加,研发费用率却在下降。招股书显示,报告期内,公司持续保持研发投入,研发费用分别为2607.60万元、5619.94万元和6187.09万元,占营业收入的比重分别为3.73%、1.80%和1.60%。

毛利率方面,2020年,公司综合毛利率在25%左右,2021-2022年综合毛利率下降至21.95%和20.54%,呈逐年下滑态势,主要系主营业务中全球采购服务收入占比大幅提高,同时由于业务特点不同,全球采购服务毛利率显著低于综合信息服务。

随着公司规模的扩大,电子网应收账款也出现大幅波动。报告期各期末,公司应收账款账面价值分别为1.87亿元、7.93亿元和4.59亿元,占流动资产的比例分别为54.05%、69.69%和39.94%。其中,2021年应收账款激增逾6亿元。电子网表示,公司应收账款账面价值规模较大,且公司在开展业务的过程中对流动资金的依赖较大,存在应收账款回收风险。

此外,报告期各期,公司经营活动产生的现金流量净额分别为1436.62万元、-1.48亿元和5.69亿元,波动较大。