成都银行行长徐登义解读上半年经营策略:通过以量补价、拓展非息收入等系列措施稳收增收

原标题:业务规模高位求进、盈利能力稳步增长⋯⋯成都银行行长徐登义解读上半年经营策略:通过以量补价、拓展非息收入等系列措施稳收增收

9月4日,成都银行(601838.SH,股价13.49元,市值514.5亿元)举办2024年半年度业绩说明会,通过网络文字互动的形式,就2024年上半年业绩和经营情况与投资者进行交流和沟通。

财报显示,2024年上半年,成都银行完成营业收入115.85亿元、同比增长4.28%,实现归属于母公司股东的净利润61.67亿元、同比增长10.60%。

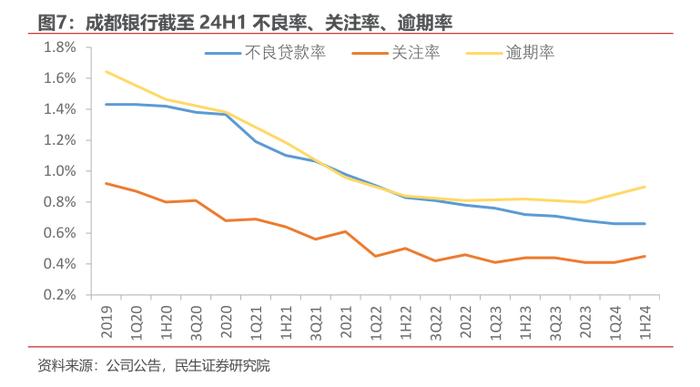

资产规模方面,经过上半年千亿级增长,截至6月末,该行总资产站上1.2万亿元,达到12003.05亿元,较年初增长1090.62亿元,增幅9.99%;存款总额达8567亿元,贷款总额达7077亿元,分别较年初增长9.8%、13.1%。同时,不良贷款率进一步降至0.66%,在42家A股上市银行中表现最优。

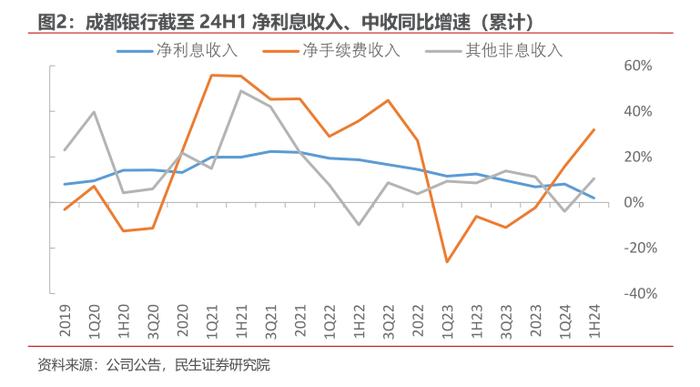

值得一提的是,2024年上半年,成都银行利息净收入占比78%,同比增长1.91%,是为数不多实现正增长的上市银行。

成都银行党委副书记、副董事长、行长徐登义在业绩说明会上介绍,在银行业息差收窄、盈利增速下滑的背景下,成都银行主要通过以量补价、拓展非息收入、优化结构等系列措施稳收增收。2024年上半年,该行存款、贷款业务实现800亿左右的量级新增,是过去三年年均新增规模的约70%,为“以量补价”奠定了扎实的基础。

“在净息差下行挑战下,更加考验信用风险管控水平和质量。”徐登义表示,下半年,该行将继续推进规模的稳步增长、息差的合理控制及资产质量的持续管控,全力促进全年经营目标的顺利达成。

2024年上半年,成都银行实现营业收入116亿元,同比增长4.3%,其中利息净收入占比78%,同比增长1.91%,是为数不多实现正增长的上市银行。

徐登义介绍,在银行业息差收窄、盈利增速下滑的背景下,成都银行主要通过以量补价、拓展非息收入、优化结构等系列措施稳收增收。

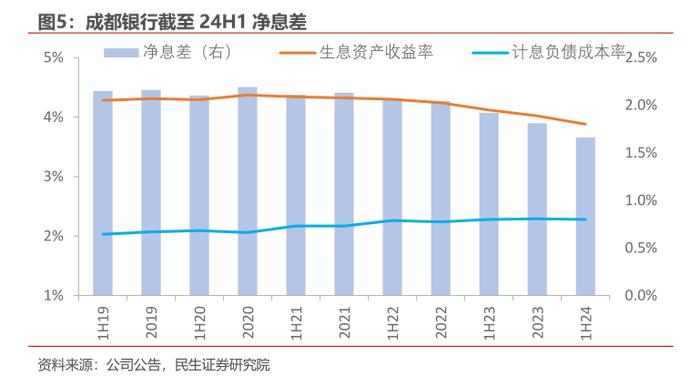

一是通过以量补价奠定量的基础和价的贡献。上半年,全行新增贷款规模820亿元,其中多数源于一季度贡献,为全年收入企稳奠定了量的基础,同时也带动一季度净息差的回升。

在新增规模贡献下,一、二季度贷款生息资产占比分别环比提升2.2个百分点、1.7个百分点,对稳息差形成结构性贡献。

二是财务期间的交易性损益波动影响较小,债券投资沉淀了相应规模的价值储备。据介绍,该行债券投资配置主要以收取持有期间的利息为主,摊余成本计量债券投资占比超过75%,现阶段已经形成一定规模的价值增长和浮盈储备。

徐登义强调,2024年上半年,成都银行业务规模延续良好增势,全行存款、贷款业务实现800亿左右的量级新增,是过去三年年均新增规模的约70%,为“以量补价”奠定了扎实的基础。

近年来,成都银行不良贷款率连续八年下降,资产质量持续优化。截至2024年6月末,该行不良贷款率较年初再降0.02个百分点,低至0.66%,在42家A股上市银行中表现最优。

“我行始终坚守资产质量生命线,坚持管好风险就是创造价值,尤其是在净息差下行挑战下,更加考验信用风险管控水平和质量。”业绩说明会上,徐登义从趋势和结构两方面对成都银行资产质量情况进行了进一步阐述和说明。

首先,通过趋势变化看特点。该行不良贷款率已经是连续八年实现下降,近两年不良贷款率稳定在0.7%以下的低位区间,总体趋于审慎和稳健。

其次,通过关键结构看压力。该行已经连续四年(含今年上半年)不良贷款核销小于5亿元,占不良贷款的比例不到10%、占全部贷款的比例不到0.1%,是不良新生成维持低位的重要保障,也是信贷成本有条件稳步下降的前置基础。

徐登义还介绍,成都银行不良新生成率连续四年维持千分之五以下水平。此外,拨备覆盖率接近500%,全风险抵补能力充足。

对于全年及下半年主要经营目标的预期,徐登义保持乐观态度。他认为,净息差下行是行业性趋势,资产、负债两端的降息影响呈现非对称性特征,于银行个体而言,有结构性差异。

以成都银行情况来看,上半年净息差1.66%,其中,二季度净息差相较一季度有所下降,主要是受5年期LPR下调25BP的贷款利率重定价拖累,本次重定价于该行而言有一定集中性,多数影响在当季释放,导致净息差受挫。

“然而,短期的不利也可以是未来的有利,以更长期限来看,判断净息差趋稳已经具备了一定条件。”徐登义指出。

一是基于非对称释放期的有利条件已经形成。截至6月末,2022年以来历次LPR下调的贷款利率重定价累计影响已大部分释放,而定期存款利率下调的重定价累计贡献仅少量释放,于后期利率重定价影响对冲以及净息差修复将形成关键性支撑。

二是存款成本的结构性抬升影响正朝有利性方向改善。一方面,成都银行个人存款余额占比已近50%,新增贡献约六至七成,随着规模扩大与占比差距的缩小,对全部存款成本的抬升效应呈边际下降;另一方面,随着存款利率的下调,现阶段主力定期存款,以1年期和3年期储蓄存款为例,挂牌利率期限点差已缩小至55BP,相较2023年6月收缩了50BP,定期化的结构性抬升影响也得到有效改善。

徐登义表示,下半年,成都银行将继续推进规模的稳步增长、息差的合理控制及资产质量的持续管控,全力促进全年经营目标的顺利达成。

封面图片来源:每日经济新闻资料图