被强制出售3159万股股份,华夏幸福与金融机构还有多少纠纷?

来源:野马财经

昔日资本宠儿,如今烫手山芋。除3159万股股份被金融机构强制处置外,华夏幸福还被多家银行告上法庭,其债务重组会受到影响吗?

在债务重组海洋中奋力挣扎的华夏幸福(600340.SH)又遇到了新的麻烦。

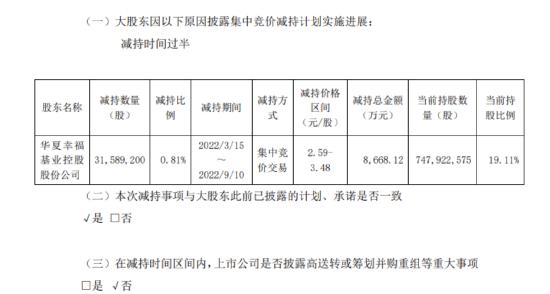

6月13日晚,华夏幸福披露控股股东被动减持进展,截至目前,金融机构累计处置华夏控股股份3158.92万股,占华夏幸福总股本的0.81%,套现总金额8668.12万元。

来源:华夏幸福公告

值得注意的是,这并不是近期金融机构第一次向华夏幸福出手。6月初,华夏幸福曾表示,其下属子公司湖州鼎鸿园区建设发展有限公司(简称:湖州鼎鸿)已被裁决偿还中国金谷国际信托有限责任公司(简称:金谷信托)债权本金17亿元。

昔日资本宠儿,如今上岸举步维艰。而除了金谷信托外,华夏幸福与金融机构间还有哪些纠纷,这会影响其债务重组进展吗?

被5家银行起诉

故事要追溯到一年前。

2021年3月1日,因湖州鼎鸿未能按期向金谷信托偿还1亿元本金及0.29亿元利息,金谷信托在一个月后宣布标的债权提前到期,要求湖州鼎鸿提前清偿全部未偿还本金17亿元、到期未付利息及逾期偿还本金和利息的违约金及相关费用。

2021年11月,华夏幸福介绍,金谷信托已向中国国际经济贸易仲裁委员会申请了仲裁。

近日仲裁结果出炉,华夏幸福被判偿还本金17亿元及利息、违约金等。

事实上,自出现债务危机以来,华夏幸福和金融机构之间的纠纷并不罕见,多家金融机构曾对其进行起诉。

在裁判文书网上,以“华夏幸福”“金融借款合同纠纷”为关键词,可以检索出17篇裁判文书,其中裁判日期在2021年之后的有11篇。

来源:裁判文书网

除与个人相关的购房合同纠纷外,交通银行中山分行、广州银行江门分行、焦作中旅银行郑州分行、渤海银行沧州分行均曾因债务问题向法院提起诉讼或申请财产保全。

针对交通银行中山分行、广州银行江门分行提出的财产保全申请,2021年1月、2021年2月,法院分别做出裁定予以准许。对被申请人华夏幸福(中山)产业新城投资有限公司、华夏幸福基业股份有限公司名下价值相当于2000万元的财产采取保全措施;并在9398万元价值范围内,查封、冻结、扣押被申请人江门孔雀城房地产开发有限公司、华夏幸福基业股份有限公司的银行存款或者相应价值的其他财产。

对于焦作中旅银行郑州分行、渤海银行沧州分行的起诉要求,法院在2021年4月和2021年12月的《民事裁定书》中表示,依据《中华人民共和国民事诉讼法》相关规定,将案件移送至河北省廊坊市中级人民法院处理。

而除了裁判文书网披露的信息外,中国光大银行无锡分行、中国工商银行合肥城建支行、徽商银行长丰支行也曾将华夏幸福告上法庭,案件开庭时间为2021年3月-5月,目前起诉案件的最新进展尚未披露。

对此,诸葛找房数据研究中心分析师梁楠分析,诉讼案件频发,一方面会使得债权人对华夏幸福的债务重组缺乏信心,后续如需寻求债务展期等,则难度将有所加大,同时也或会引起市场对华夏幸福的担忧。另一方面,企业陷入债务诉讼风波,这也反映了企业整体的财务状况不容乐观,影响后续与接盘方的谈判,以及加大引入战投的难度。

多家金融机构“踩雷”

在资本市场上,华夏幸福曾经很幸福,一度被誉为A股上市公司的“融资教科书”,通过多种渠道进行了大量融资。

2017年,华夏幸福第一次出现资金问题时,“白衣骑士”中国平安登场。2018年7月和2019年2月,中国平安两次、合计资管斥资180亿元入股华夏幸福,并以25%的持股比例成为第二大股东。靠着金主爸爸,华夏幸福资金“平安”。

另外,2020年6月至9月,平安养老、平安资管、平安汇通分别给华夏幸福注入了3笔永续资金,共计120亿元。

来源:罐头图库

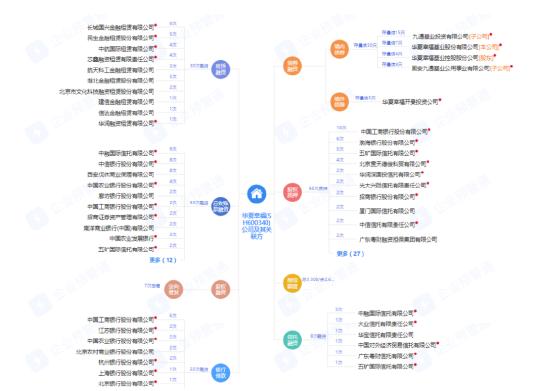

据企业预警通显示,2016年至2019年7月,华夏幸福共进行20次银行借款,包含工商银行、建设银行、农业银行等。其中借款金额最多的是工商银行,共计73亿元,建设银行近40亿元。

此外,华夏幸福的资金来源还包括多家信托机构。2020年5月、6月,中融信托先后给予华夏幸福30亿元、11亿元的融资金额,2025年到期。2020年内,华夏幸福共计8次向外界进行永续债务融资,涉及中融信托、西部信托等公司,对上述公司总计提出不超过196亿元永续债务融资。

2020年下半年,华夏幸福还对外签署了63份担保协议,债权人涉及35家银行,合计担保标的额达179亿元;9家信托公司(华澳信托、五矿信托、外贸信托、西藏信托、大业信托、中融信托、华润信托、粤财信托、西部信托),担保标的额总计90亿元。

年报介绍,截至2021年年底,华夏幸福融资总额为2057.44亿元。其中银行贷款余额为389.55亿元,债券及债务融资工具期末余额为769.29亿元,信托、资管等其他融资余额为898.6亿元。报告期末,华夏幸福还有1641.85亿元的对外担保金额。

企业预警通显示,当前华夏幸福未到期的融资图谱中,融资债券35只、银行借款融资22次、信托融资8次、租赁融资30次、应收账款融资53次、股权融资7次(定增)、股权质押65次。

来源:企业预警通

然而,随着2021年华夏幸福出现债务逾期问题,多家金融机构纷纷“踩雷”。

2021年2月1日,在华夏幸福组成债务委员会的第一次会议上,除了中国人民银行、中国银保监会、中国证监会及各监管机构相关部门出席之外,参会的还包括平安银行、工商银行等在内的200多家金融机构,可见华夏幸福庞大的债权人规模。

2021年8月,大业信托、招商银行接连公告表示,由招商银行代销的大业信托·君睿15号(九通基业)项目集合资金信托计划出险实质性违约事件。

除了为华夏幸福提供资金的机构,还有多家持有华夏幸福的基金公司或也面临损失。

来源:Wind数据

据Wind数据显示,截至2022年1季度末,有1家公募基金公司持股华夏幸福,为持股数量770万股的大成基金。而去年持有华夏幸福股份的招商基金、国联安基金、南方基金等如今均已不在机构投资者列表。

二级市场上,截至6月14日,华夏幸福收盘股价为3.44元/股,较2021年1月4日的12.67元/股跌幅达72.85%。

华夏幸福距“幸福”有多远?

屋漏偏逢连夜雨,在被仲裁偿债期间,华夏幸福债务化解还受到了阻力。

据《经济观察报》报道,今年4月底,廊坊市华夏幸福债务化解政府专班与华夏幸福相关团队进入固安,就固安产业新城出售事宜与政府相关部门谈判。然而一个多月后,该谈判仍进展缓慢。

一位接近交易人士对《经济观察报》透露,固安项目是华夏幸福最早开发的产业新城,资产规模及交易金额较大,固安方面单凭自己财力难以胜任,“不是固安不愿意接手,主要是拿不动”。

而同期华夏幸福在廊坊境内大厂、香河等另外4家产业新城的交易进展也不明显。

不过,尽管如此,华夏幸福的债务重组也取得了阶段性的成绩。

2022年2月和4月,华夏幸福对债权人启动了两批现金兑付安排,合计兑付总金额为19.16亿元。

4月1日,华夏幸福介绍,已与两家当地城投公司签订股权转让协议,拟出售旗下廊坊市广阳区产业新城和永清县产业新城两项目股权,涉及总交易金额9.18亿元,出售资产所得资金将用于偿付金融债务。

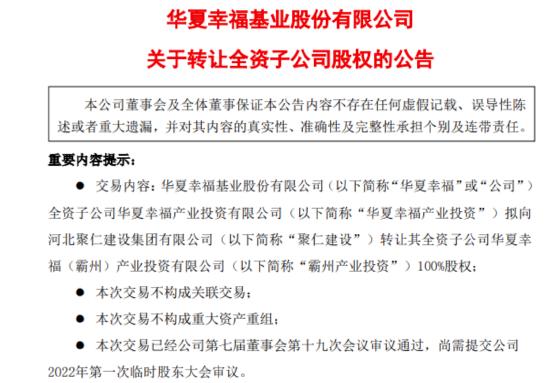

6月10日,华夏幸福进一步披露,拟向河北聚仁建设集团有限公司转让子公司华夏幸福(霸州)产业投资有限公司100%股权,总代价1.05亿元。

来源:华夏幸福公告

华夏幸福表示,此次交易符合公司整体化解债务风险的安排,有利于增加公司的流动性,优化公司的现金流水平,符合公司的发展规划,符合全体股东的利益。根据初步测算,本次交易预计产生收益约550万元。

截至2022年5月31日,华夏幸福披露,公司已完成签署金融债务重组协议累计约1088.63亿元,占重组债务总金额的49.66%;相应减免债务利息、豁免罚息金额共计96.41亿元。

截至6月2日,华夏幸福累计未能如期偿还债务金额为536.51亿元(不含利息)。

对于下一步工作安排,在4月召开的一季度工作会上,华夏幸福董事长王文学曾提到,公司要以债务化解和保交房为基础,保证企业可持续发展。同时,要以产业新城业务重构为抓手,重塑企业发展战略。

昔日房企“黑马”,如今在偿债之路上艰难前行。但与此同时,华夏幸福在债务重组之路迈出的每一步,或均将成为被出险房企借鉴的重要经验。

您觉得与金融机构之间的诉讼会影响华夏幸福的债务重组进展吗?