特朗普2.0:政策组合,有何不同?(国金宏观·赵伟团队)

作者:赵伟宏观探索,

摘要

特朗普在全国和7个摇摆州的民调支持率均领先于拜登。特朗普2.0时代,政策组合有何不同?一方面,或撤销拜登任内推出的气候、新能源、移民等重要措施;另一方面,或推动政府改革,扩大关税措施,重点扶持美国汽车产业。

特朗普2.0:政策组合,有何不同?

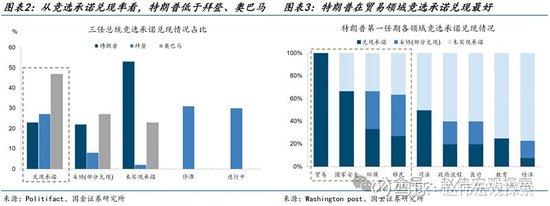

特朗普1.0时代竞选承诺兑现率偏低,但在贸易领域兑现率较高。2016年大选,特朗普提出近百项承诺,但仅兑现了其中的23%,低于奥巴马的47%及拜登的27%。特朗普在经济领域的竞选承诺多数未能实现,但在贸易领域的兑现率最高,包括退出TPP、重新谈判北美自贸协定、征收关税等承诺均成功实施。

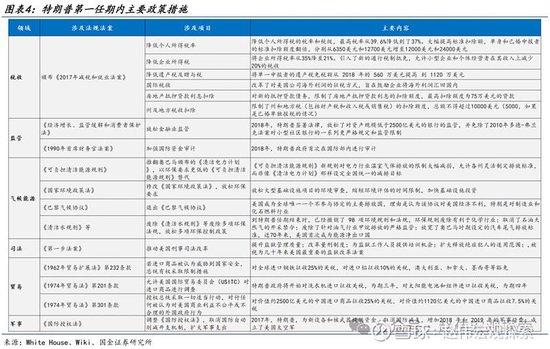

特朗普任内的主要政策包括减税、放松监管、发展传统能源,对外发起贸易摩擦等。《减税和就业法案》是特朗普标志性立法,将企业所得税率从35%降至21%。特朗普放松了中小银行监管,强调美国能源独立,鼓励传统化石能源,废除多项环境法规,放松大型基础设施项目的环境审查,退出《巴黎气候协定》,在全球范围内实施惩罚性关税。

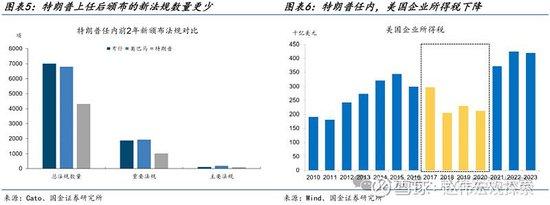

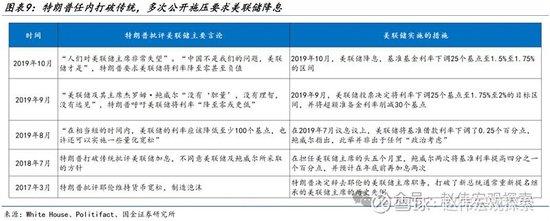

特朗普偏好财政、货币双宽松,任内打破传统公开向美联储施压。共和党虽主张限制政府支出,但在特朗普任内,由于减税及大规模财政刺激政策的实施,美国赤字率仍创下新高,2020年赤字率扩大至15%。货币方面,2017年3月至2018年底,美联储7次加息,2019年全年降息3次,特朗普任内曾多次公开施压,要求美联储尽快降息。

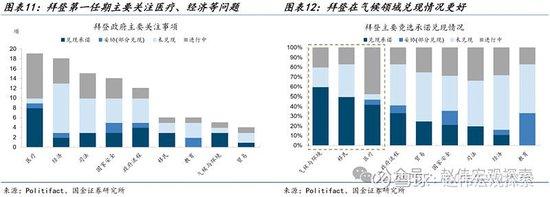

拜登在气候及环境领域竞选承诺兑现率更高。2020年大选,拜登提出“重建美好未来(BuildBackBetter)”的纲领,主要议题集中在医疗防护、经济、司法、气候能源等问题,并着力突出“反特朗普主义”。拜登在气候问题上竞选承诺兑现情况最好,兑现率达到60%,包括扭转特朗普环保倒退、扩大清洁能源投资等措施目前均已实施。

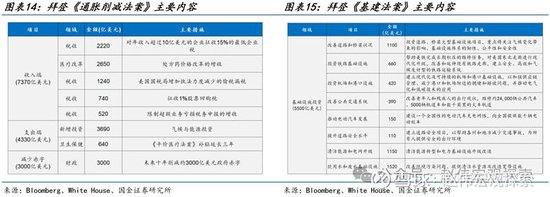

拜登任内主要政策路径是通过三大法案实施“拜登经济学”。三大法案总支出规模约1.2万亿,其中《基建法案》规模约5500亿美元,主要投向道路、桥梁、铁路等基础设施领域。《芯片法案》规模2500亿美元,主要投向半导体领域。《通胀削减法案》规模约4330亿,主要投向清洁能源与环境领域。

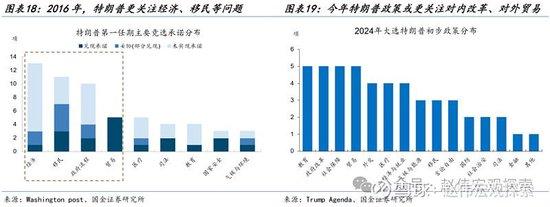

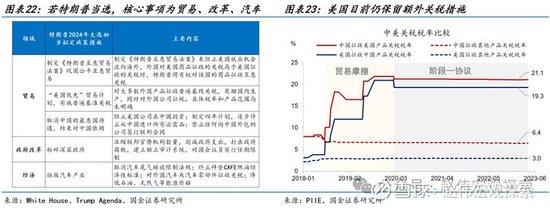

特朗普2.0的政策组合分别聚焦于对内改革及对外贸易。截至2024年3月,特朗普已公布46项初步政策纲领。2016年大选,特朗普竞选议题集中在经济、移民等问题,经济议题尤为重要。但今年,特朗普四大政策为:教育、政府改革、社会保障、贸易。国内经济依然重要,但份量有所降低,此举或是为规避拜登任内,美国经济韧性较强的现实。

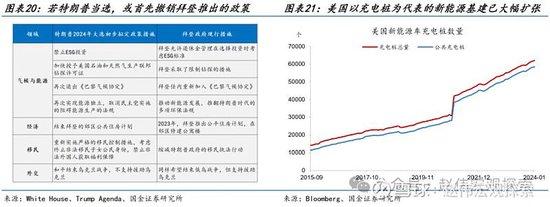

若特朗普成功当选,或首先撤销拜登任内推出的重要政策。特朗普或再次退出《巴黎气候协定》、撤销拜登实施的环保法规,加快授予石油、天然气钻探许可证,限制新能源发展。移民方面,特朗普或重新实施更严格的移民控制措施,或将立法禁止非法移民子女获取公民身份。外交方面,特朗普或取消对乌克兰援助,寻求尽快结束俄乌冲突。

核心议题方面,特朗普或推动政府改革,扩大关税措施,重点扶持汽车产业。特朗普已多次提及打破“深层政府”,但难度较大。贸易领域,特朗普明确提出将制定《特朗普互惠贸易法案》;考虑对美国所有进口商品征收“普遍基准关税”,但未提及具体税率和产品范围;提出摆脱中国依赖,但未明确提及对中国产品征收60%的关税。

风险提示

地缘政治冲突升级;美联储上调长期中性利率水平;金融条件边际收缩

+

报告正文

今年大选,特朗普总体及摇摆州支持率均更领先。若特朗普再次当选,一方面或撤销拜登任内推出的气候、移民等重要政策;另一方面,在核心议题上,特朗普或推动政府改革,扩大关税措施,重点扶持美国汽车产业。

一、热点思考:若特朗普上台,或采取哪些政策?

(一)特朗普第一任期有何施政特征?

第一任期内,特朗普贸易领域承诺兑现率较高。2016年大选,特朗普首次参选,提出“让美国再次伟大(MakeAmericaGreatAgain)”的竞选纲领。在贸易、移民、经济等领域,特朗普提出近百项竞选承诺。总体而言,特朗普竞选承诺兑现率较拜登及奥巴马更差,奥巴马任内兑现了47%的承诺,拜登为27%,特朗普仅为23%。特朗普经济领域的竞选承诺多数未能实现,但在贸易领域的兑现率更高,包括退出跨太平洋伙伴关系协定(TPP)、重新谈判北美自贸协定、对进口商品征收关税等竞选承诺,后续均成功实施。

特朗普任内主要政策包括减税、放松监管、发展传统能源,对外发起贸易摩擦等。《减税和就业法案》是特朗普标志性立法,该法案将个人所得税最高税率由39.6%降低至37%,企业所得税率从35%降至21%。监管方面,特朗普大幅放松政府监管,其就任前两年出台的法规数量明显低于前两任总统,在金融领域放松了中小银行的监管要求(资产规模低于2500亿美元的银行),免除了2010年多德-弗兰克法案对小型社区银行的监管限制。能源方面,特朗普强调能源独立,鼓励传统化石能源,废除《清洁水规则》等环境法规,放松基建项目的环境审查,退出《巴黎气候协定》。贸易领域,特朗普在全球范围内实施惩罚性关税,主要关税手段仍被拜登政府继续实施。

特朗普任内偏好财政、货币双宽松,打破传统公开施压美联储。共和党虽主张限制政府支出,但在特朗普任内,由于减税及大规模财政刺激的实施,美国赤字率仍创下新高。即使在2020年之前,赤字率就已呈现抬升趋势,2017至2019年,美国赤字率由3.5%升至4.6%,2020年进一步扩大至15%。货币方面,2017年3月至2018年底,美联储7次加息,2019年全年降息三次。特朗普任内打破传统,多次公开施压要求美联储尽快降息。

(二)拜登任内采取哪些政策,有何差异?

拜登在气候环境领域竞选承诺兑现率较高。2020年大选,拜登提出“重建美好未来”的竞选纲领,主要议题集中在医疗防护、经济、司法、气候能源等领域,并着力突出“反特朗普主义”。拜登在气候与环境领域的竞选承诺兑现情况最好,兑现率达到60%,包括扭转特朗普环保倒退、扩大新能源投资等措施均已成功落地,向贫困社区提供清洁能源补贴也正在实施。但另一方面,拜登在经济、教育领域的政策执行较差,竞选期间承诺的提高最低工资、提供住房补贴、结束薪酬歧视、提供免费社区大学等仍未实现。

拜登任内主要政策路径是通过三大法案实施“拜登经济学”。拜登就任后,首先贯彻“反特朗普主义”,立即重返《巴黎气候协定》、重新加入WHO、推翻特朗普出台的环保法规等。随后实施自身的政策主张,2021至2022年,拜登政府主导的《基建法案》、《芯片法案》及《通胀削减法案》先后通过。三大法案总支出规模约1.2万亿,其中《基建法案》支出规模约5500亿美元,主要投向道路、桥梁、铁路、宽带、电力设施等基础设施领域。《芯片法案》支出规模2500亿美元,主要投向半导体领域。《通胀削减法案》支出规模约4330亿,主要投向清洁能源与环境领域。

拜登任内偏向宽财政,遵循了总统不干预货币政策的传统。财政方面,拜登就任总统初期,美国财政赤字已开始回落,但随着2022年三大法案陆续生效,财政赤字重新扩张,2023年赤字率由5.5%反弹至6.3%,财政赤字由1.4万亿美元反弹至1.7万亿美元,使得美国重回宽财政。货币方面,2022年3月以来,为对抗通胀,美联储11次加息,10年美债利率达到金融危机以来的高点。拜登遵循了总统不干预美联储的传统,2021年,拜登提名鲍威尔连任美联储主席,在媒体上,拜登也公开表示尊重美联储的独立性,但此举或与美联储抗通胀行为与拜登利益一致有关。

(三)若特朗普成功当选,或采取哪些新政策?

特朗普今年政策纲领重心或转移到政府改革、社保、教育及对外贸易上。总统候选人施政纲领往往在7至8月全国代表大会后正式提出,但截至目前(2024年3月),特朗普在竞选官网已陆续公布了46项初步政策纲领,涉及经济、就业、贸易、移民等多个领域。2016年首次参选时,特朗普的政策纲领集中在经济、移民、政府流程等领域,经济议题尤为重要。但今年,初步政策纲领显示,特朗普四大政策议题为:教育、政府改革、社会保障、贸易,国内经济与就业依然重要,但份量有所降低,此举或是为规避拜登任内,美国经济韧性较强的现实。

若特朗普成功当选,或将首先撤销拜登任内推出的重要政策措施。在气候及能源领域,特朗普或再次退出《巴黎气候协定》、禁止ESG投资、撤销拜登政府实施的环保法规,加快授予石油、天然气钻探许可证,鼓励旧能源生产,限制新能源发展。但目前,美国以充电桩为代表的新能源投资规模已大幅扩张,2024年充电桩数量已是2016年的三倍以上,限制新能源发展的难度已增大。移民方面,特朗普或重新实施更严格的移民控制措施,或将立法禁止非法移民子女获取公民身份,禁止非法移民获取福利保障。外交方面,特朗普或取消对乌克兰援助,寻求尽快结束俄乌冲突。

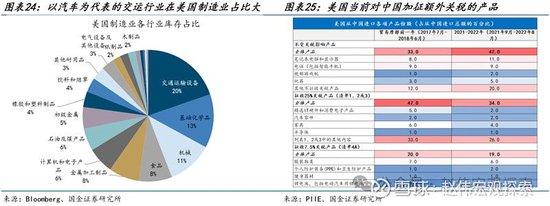

核心议题上,若特朗普当选,或推动政府改革,扩大关税措施,重点扶持汽车产业。政府改革方面,特朗普已多次提及打破“深层政府”,打击政府官僚腐败,建立独立审计系统。贸易领域,特朗普明确提出将制定《特朗普互惠贸易法案》,赋予总统对外国商品征收互惠关税的权力;考虑对美国所有进口商品征收“普遍基准关税”,但未提及具体税率和产品范围;提出摆脱中国依赖,但未明确提及对中国产品征收60%的关税。经济层面,特朗普特别强调“拯救汽车产业”,尤其是发展传统燃油汽车,取消汽车尾气排放限制。现阶段,美国对中国出口产品平均征收19.3%的关税税率,其中汽车零部件为25%,汽车产业在美国制造业中体量大,或成为特朗普后续贸易政策的主要抓手。

风险提示

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美联储上调长期中性利率水平。美联储经济预测摘要显示长期中性利率为2.5%,但点阵图的分布已经开始右移,且仅需2位成员上修就能改变中位数估计。

3、金融条件边际收缩。2023年10月以来,随着10y美债利率的大幅下行,金融条件大幅放宽,但近期经济与通胀形式的变化,或引起金融条件边际收紧。

责任编辑:戴明SF006