太平洋证券研究 9月14日最新观点:价格强化经济趋稳信号

【财联社9月14日早间新闻精选】

1、外交部发言人毛宁13日表示,中国没有出台禁止购买和使用苹果等外国品牌手机的法律法规和政策文件。近期有媒体曝出苹果手机有关安全事件,希望在华经营的所有手机企业都能够严格遵守相关法律法规,加强信息安全管理。

2、央行有关部门负责人接受采访时表示,“降低存量房地产利率,居民利息负担将有效减小。”目前提前还贷情况已经有所减少,预期得到实质性改善。

3、国资委近日印发《国有企业参股管理暂行办法》。《办法》指出,严控非主业投资,不得通过参股等方式开展投资项目负面清单规定的禁止类业务。

4、北京市印发《关于进一步培育和服务独角兽企业的若干措施》,对申请登陆北交所的独角兽企业,实施专人对接、即报即审、审过即发。

【太平洋宏观尤春野】价格强化经济趋稳信号——8月通胀数据点评

1.猪油共振向上,CPI重回正值区间。

8月CPI同比由降转涨,相比上月反弹0.4个百分点,符合市场预期。同比增速的回升是基数走低及价格边际改善综合作用的结果:本月翘尾因素影响同比涨幅0.2个百分点(前值为0),新影响为-0.1个百分点,上月为-0.3个百分点,并且CPI环比涨幅也较前值扩大0.1个百分点至0.3%。猪油价格共振向上叠加暑期出行消费带动,商品与服务价格均有上涨。整体而言,本月价格重新回归正值区间强化了经济趋稳的积极信号。商品方面,就食品价格而言,猪价环比明显上行,同比降幅收窄。本月猪价依旧受到养殖户压栏惜售情绪的支撑,此外运输端也存在台风洪水等极端天气的扰动,叠加开学学生返校带来消费需求增加,需求侧同样带动价格上涨。就非食品价格而言,国际油价震荡上行带动相关分项边际走高。8月原油价格在多重因素的综合作用下震荡上行:供给端,部分产油国供给收紧且美国商业原油库存持续去化;需求端,国内政策频出利好需求,此外美国非农数据致市场预期加息放缓,同样推升油价。在国际原油价格上涨的传导下,国内交通工具用燃料、居住水电燃料环比均为正增长,前者同比降幅也明显收窄,后者同比则由负转正。服务方面,暑期出行消费仍为价格上行提供一定支撑。核心CPI环比与上月持平,同比涨幅也与上月一致,均为0.8个百分点,表明居民消费需求正处于稳步修复进程中。

2.PPI持续回升。

8月PPI同比降幅收窄1.4个百分点至3%,环比也由负转正。本月PPI延续回升态势,主要有三方面的原因:一则,去年同期基数走低,本月翘尾影响约为-0.3个百分点,上月为-1.6个百分点;二则,国际原油价格上涨;三则,国内生产活跃度边际提升带动部分工业品需求改善。生产资料及生活资料价格继续边际改善,同比降幅均有收窄,环比都为正增长。油价上涨在石油和天然气开采业、石油、煤炭及其他燃料加工业等相关行业价格的边际变动上有所体现。此外,金属相关价格也都有所上行。一方面,国内稳增长政策密集推出提振市场情绪,利好有色金属价格。另一方面,本月国内基建施工及制造业生产活跃度提升,加大了对钢铁等黑色金属的需求从而带动其价格走高。

3.CPI、PPI或继续回升。

8月CPI、PPI均有回升,考虑到部分高频数据已提前反映出价格的边际上行,市场对本月通胀数据的反弹已有一定预计,实际数据与预期基本相符。除去基数和海外定价因素,本月内需同样对价格形成了积极拉动,这与此前公布的PPI、进口数据共同反映出国内经济的企稳趋势。后续CPI、PPI价格或持续回升,一方面随着政策密集推出持续显效,国内产需回暖有一定动能,这将从需求角度对价格上涨形成支撑。短期来看即将到来的中秋、国庆双节也将刺激居民的消费。另一方面PPI基数走低,翘尾影响整体上行,也将拉升同比表观数据,带动降幅收敛。前期PPI持续负增对企业盈利形成不小冲击,后续价格上行将对企业生产经营带来一定利好,也将增强生产者信心。政策影响方面,鉴于目前通胀水平还是处于低位,企业生产及居民消费活动还未完全修复,预计政策将保持稳健宽松以带动预期改善及经济回升。

上市公司速递

【太平洋非银|点评】中国太保:寿险改革深化保持领先,NBV同比增长超预期

事件:公司发布公告,1H23公司实现营业收入1755.39亿元,同比增长6.5%,实现归母营运利润215.4亿元,同比增长2.5%,实现归母净利润183.32亿元,同比降低8.7%,加权ROE7.6%,同比下滑2.5%。寿险NBV同比增长31.5%至73.61亿元;产险COR小幅提升0.6%至97.9%。

点评:

代理人产能提升与银保价值增值,驱动寿险业务量价齐升。1H23公司寿险业务NBV73.61亿元,同比增长31.5%。1H23公司寿险新保规模557.1亿元,同比提升4.1%,新业务价值率13.4%,同比提升2.7%。(1)在代理人渠道,受益于核心人力产能大幅提升,代理人渠道新保业务222.9亿元,同比增加17.0%。在公司“三化五最”职业营销转型背景下,1H23月均保险营销员21.9万人,同比下滑29.8%,但代理人质态改善显著,1H23核心人力月人均首年规模保费同比增长35.1%至5.55万元,月人均首年佣金收入同比增长61.8%至7482元。(2)在银保渠道,1H23银保渠道新保业务200.9亿元,同比增加2.8%,但NBV同比增长305.0%,NBV占比同比提升12.7%,或由于价值银保策略的落地,高价值产品占比提升,带动新业务价值率提升。此外,预定利率由3.5%下调至3.0%,或加速释放了对储蓄型产品的需求。在新保规模与新保价值率的共同驱动下,寿险业务NBV实现两位数高增长。

财产险业务增长稳定,COR保持在健康水平。1H23公司产险实现原保费收入1037.03亿元,同比增长14.3%,COR同比上升0.6%至97.9%。(1)在非车险业务方面,1H23公司非车险原保费收入529.38亿元,同比增长24.5%,占产险原保费收入51.05%。其中健康险/农业险/责任险原保费同比+26.3%/+33.9%/35.1%。受益于业务品质的改善,1H23非车险承保综合成本率97.9%,同比下降0.5%。(2)在车险业务方面,1H23公司车险保费507.7亿元,同比增长5.4%。随着出行的恢复,叠加新能源车出险率相对更高、1H23公司新能源车险同比增长65.1%,车险承保综合赔付率同比微增0.8%至70.8%,车险COR同比提升1.4%至98%,但仍然维持在健康水平。

受市场影响投资收益率小幅下滑,但整体保持稳健。1H23公司净投资收益率(未年化)与总投资收益率(未年化)均同比下滑0.1%至2.0%,推测主要由于利率下行导致利息收入减少,以及权益市场整体表现不佳。

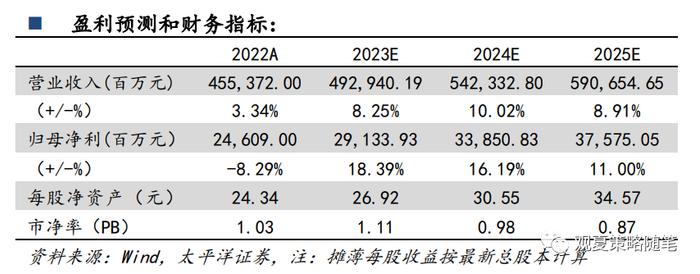

综合上述,我们预计2023-2025年归母净利润同比增速18.39%/16.19%/11.00%,BPS分别为26.92/30.55/34.57元,以2023年9月1日收盘价为基准,对应PB分别为1.11/0.98/0.87,给予“买入”评级。

风险提示:长端利率下行超预期,市场波动风险,经济复苏不及预期,寿险转型改革不及预期。

免责声明