下跌秩序的增强 | 民生金工

(来源:尔乐量化)

➤ 择时观点:下跌秩序的增强。

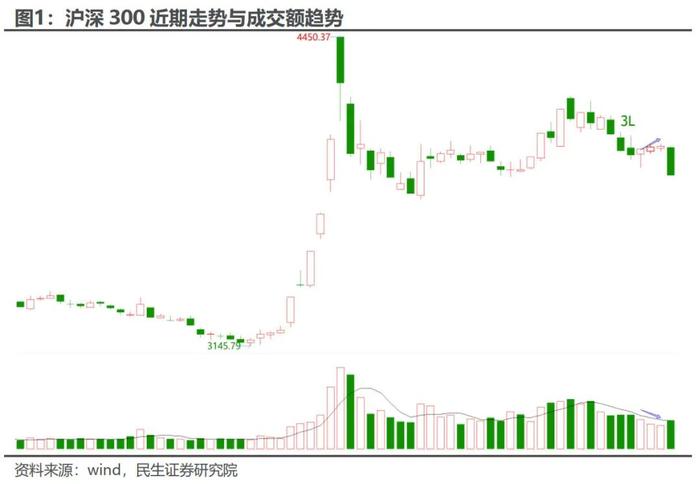

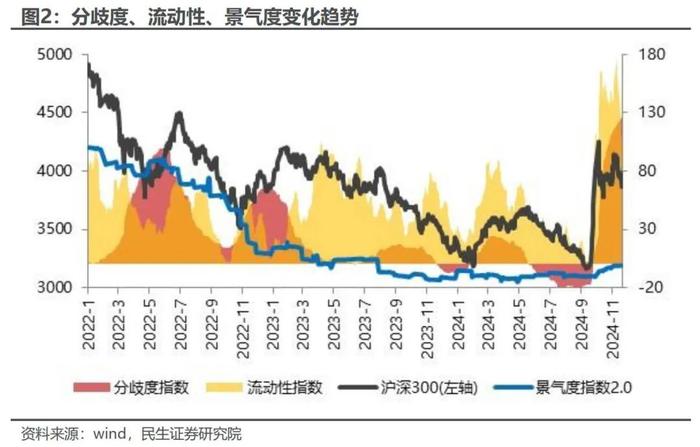

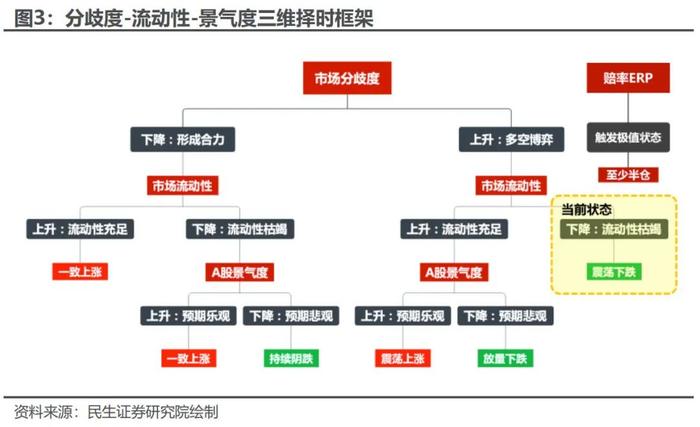

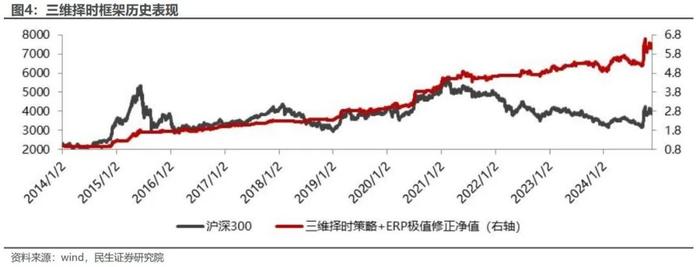

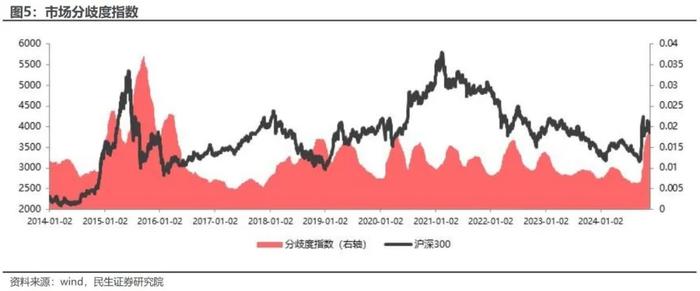

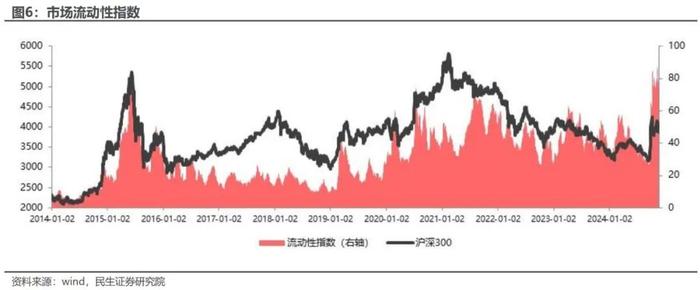

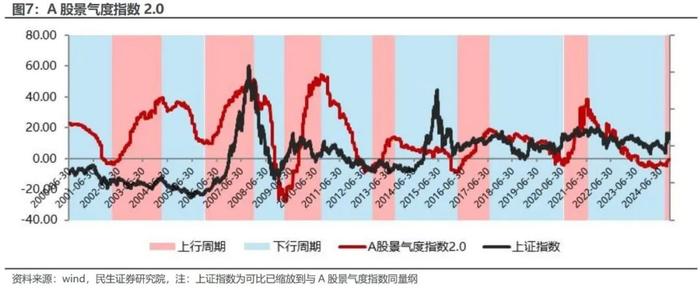

上周流动性进入下行趋势,模型进入偏空判断。11月14日-18日三天下跌出现“三低”特征(更低High、更低Low、更低Close),是市场弱势的表现,三低本身也是一种超卖特征,因此需要后续反弹来验证。11月19日-21日的三天反弹幅度逐步缩小并且成交额逐步回落,市场需求不足进一步增强下跌秩序。按三维择时规则来看,高波环境下流动性回落偏向于震荡下跌,后市须谨慎。

➤ 指数监测:机器人大幅流入。

近1周ETF产品申购流入增速快的有:机器人、中证A500、标普中国A股大盘红利低波50、中证国企红利和深主板50等。近1周绿色能源、富时沙特阿拉伯(里亚尔)(净总回报)、MSCI美国50指数、碳中和60和创科技指数份额流出最多。

➤ 资金共振:推荐商贸零售与计算机。

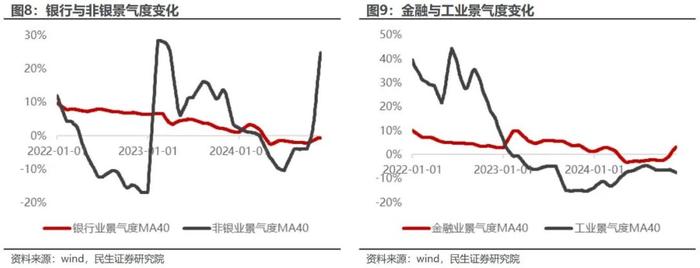

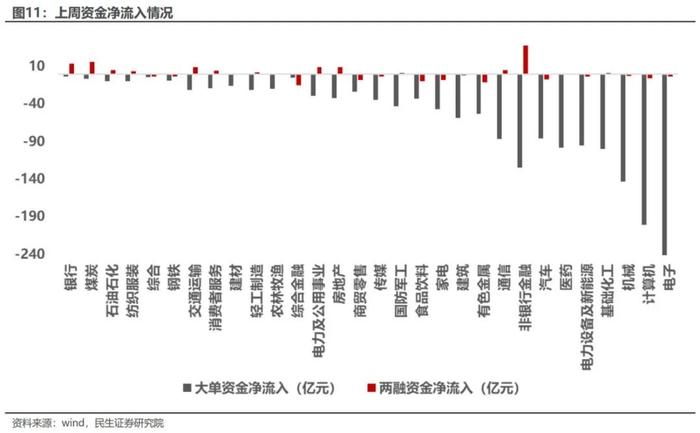

我们监控两融与大单资金的共振情绪,选择两类资金都看好的行业。两融资金流上周在非银行金融中净流入最多,净流入38.1亿元;大单资金上周在所有行业中均为净流出,除综合行业与综合金融行业外在银行中净流出最少,净流出3.4亿元。根据融资净买入与主动大单资金的净流入情况,本周推荐行业为商贸零售与计算机。

➤ 因子跟踪:反转和估值因子表现亮眼。

从时间上看,反转和估值因子表现较好,从不同市值下看,大小市值下估值因子表现较好,整体看大市值下因子超额更高。从不同板块看,行为因子胜率亦较高。

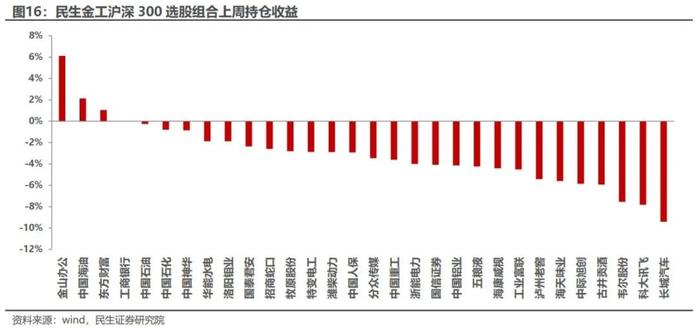

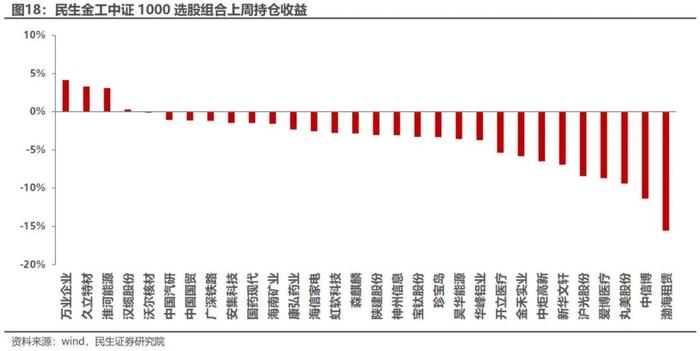

➤ 量化组合:上周超额收益涨跌互现。

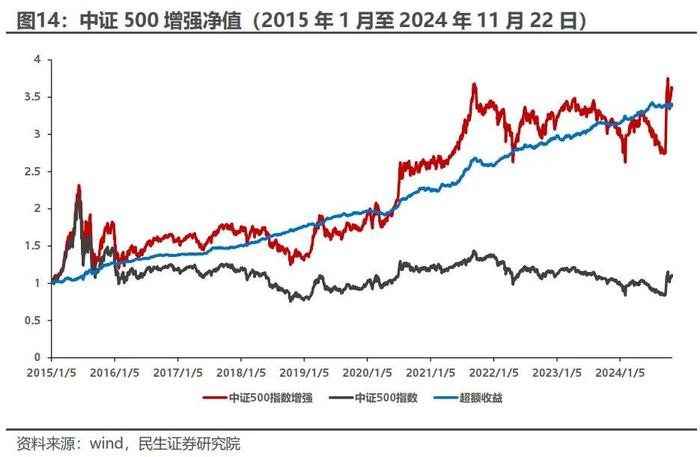

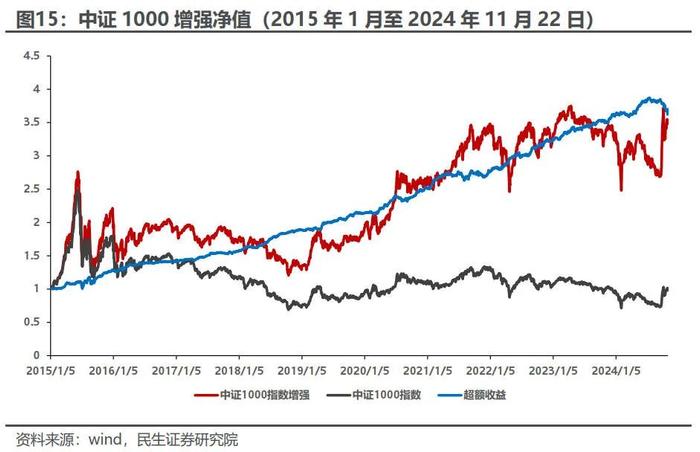

基于研报覆盖度调整的沪深300增强组合、中证500和中证1000增强组合上周分别实现绝对收益-2%、-3.14%和-2.01%,分别实现超额收益0.6%、-0.2%和-0.46%,11月超额分别为0.47%、-0.13%和0.64%,本年超额收益分别为7.07%、8.37%和1.76%。

01

1.1

择时观点:

下跌秩序的增强

上周[1]流动性进入下行趋势,模型进入偏空判断。11月14日-18日三天下跌出现“三低”特征(更低High、更低Low、更低Close),是市场弱势的表现,三低本身也是一种超卖特征,因此需要后续反弹来验证。11月19日-21日的三天反弹幅度逐步缩小并且成交额逐步回落,市场需求不足进一步增强下跌秩序。按三维择时规则来看,高波环境下流动性回落偏向于震荡下跌,后市须谨慎。

1.2 指数监测:机器人大幅流入

通过对同一指数对应的ETF规模进行合并并剔除涨跌幅影响,我们计算了各指数ETF产品总体申购/赎回份额情况。近1周流入比例最大的为机器人指数(h30590.CSI),近1月流入比例最大的为标普A股红利(CSPSADRP.CI),近3月流入比例最大的为标普A股红利(CSPSADRP.CI)。近1周绿色能源、富时沙特阿拉伯(里亚尔)(净总回报)、MSCI美国50指数、碳中和60和创科技指数份额流出最多。近1周流入较多的还有:中证A500、标普中国A股大盘红利低波50、中证国企红利和深主板50。

1.3 资金流共振:推荐商贸零售与计算机

基于中观行业资金流构造的稳健资金流因子衡量了行业近期的资金净流入在过去一年中的分位情况,具有稳定的选择行业能力。我们选取市场中蕴含一定Alpha信息的两大资金流——北向资金与大单资金,并选取两种资金流因子值排名前10的行业取交集,策略近五年年化超额收益16.8%,表现稳定。

由于北向资金日度持股数据停止披露,我们监控融资融券在行业上的变化情况,进而找出具有资金流共振现象的行业。具体的,我们用融资净买入-融券净卖出代表两融资金流。两融资金流上周在非银行金融中净流入最多,净流入38.1亿元,在综合金融中净流出最多,净流出15.3亿元。大单资金上周在所有行业中均为净流出,除综合行业与综合金融行业外在银行中净流出最少,净流出3.4亿元,在电子中净流出最多,净流出272亿元。

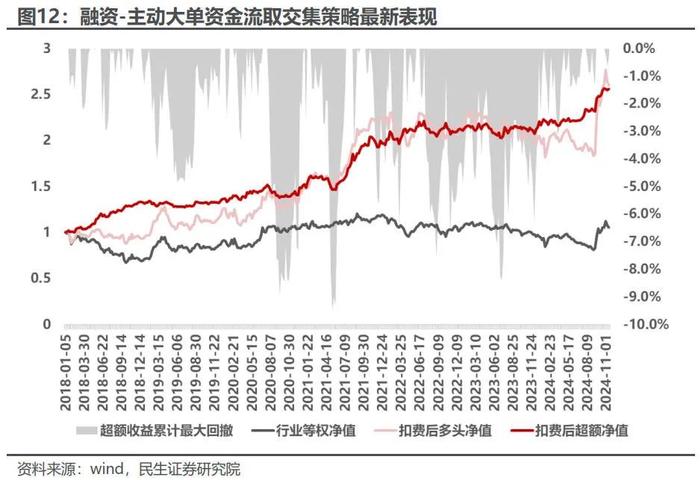

利用融资净买入与主动大单两个资金流构建资金流共振策略。在构建指标时,我们采用了更加合理的构建方式。定义行业融资资金因子为barra市值因子中性化后的融资净买入(个股加总),并取最近20日均值;定义行业主动大单资金因子为行业最近一年成交量时序中性化后的净流入排序,并取最近10日均值。与之前相同,选择两种资金流都看好的行业,即每一期同时在两个因子排序前十的行业。策略2018年以来费后年化超额收益14.5%,信息比率1.4,相对北向-大单共振策略回撤更小。策略上周录得正向超额收益,实现-1.4%的绝对收益与0.4%的超额收益。

资金流共振策略为周度调仓,本周我们选择2种资金流有共振效应的行业作为多头推荐,各行业因子值如下。本周推荐行业为商贸零售与计算机。

02

因子与组合

CHAPTER

2.1 因子跟踪:反转和估值因子表现较好

为了多维度观察不同因子的表现趋势,我们从各时间维度、宽基指数和行业板块等角度按照流通市值加权测算了不同大类因子的多头收益(因子方向下前1/5组)。除规模因子外,均进行了市值、行业中性化处理,规模因子进行行业中性化处理。

从时间上的表现趋势、宽基指数内选股多头收益率以及分板块选股胜率来看反转和估值因子上周表现更好。

2.1.1分时间:反转、估值因子表现较好

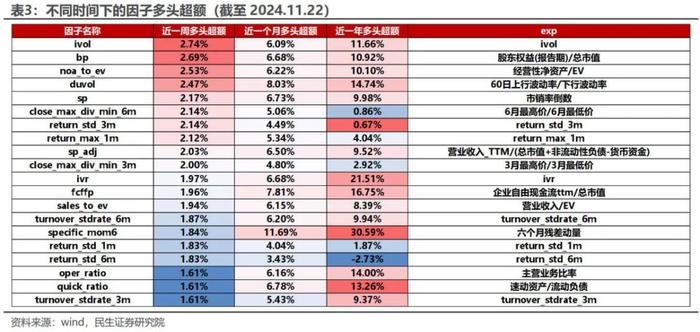

从因子多头超额看因子表现:反转和估值因子表现较好。最近一周表现较好的因子有ivol、股东权益(报告期)/总市值、经营性净资产/EV、60日上行波动率/下行波动率和市销率倒数等,其最近一周相对于中证全指的超额收益达到2%以上。

2.1.2分指数:大小市值下估值因子表现较好,整体看大市值下因子超额更高

整体表现看,在不同宽基(沪深300、中证500、中证1000和国证2000)内表现均较好的因子有bp、研发销售收入占比、市销率和市盈率等。随着市值从沪深300下沉到国证2000,因子在不同宽基内的上周多头超额表现也呈现出一定的变化,整体大市值下因子表现更好。

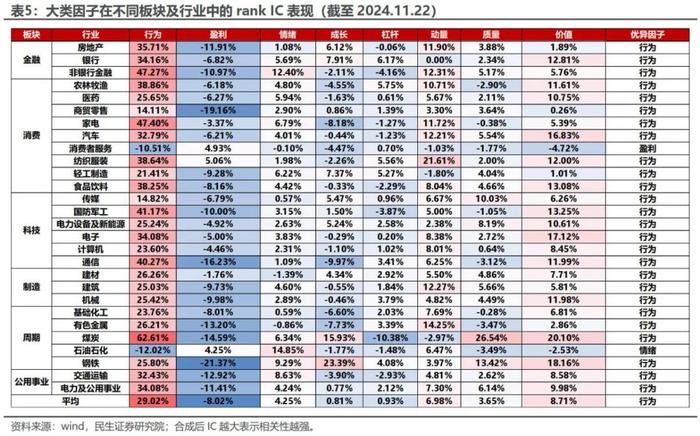

2.1.3 分板块:行为因子胜率较高

不同板块下,行为因子在金融、消费、科技、制造、周期和公用事业板块中表现较好,部分行业中盈利因子胜率较佳。

2.2 量化组合:上周超额收益涨跌互现

在研报覆盖度高和低的域内分别选用合适因子进行增强,效果好于统一的原始因子选股。在沪深300、中证500和中证1000宽基指数内,基于研报覆盖度区分两种域,并运用各自适用性因子进行增强。具体可参见报告《量化分析报告:寻觅无人之境:基于研报覆盖度调整的指数增强》。

基于研报覆盖度调整的沪深300增强组合、中证500和中证1000增强组合上周分别实现绝对收益-2%、-3.14%和-2.01%,分别实现超额收益0.6%、-0.2%和-0.46%,11月超额分别为0.47%、-0.13%和0.64%,本年超额收益分别为7.07%、8.37%和1.76%。

各组合收益表现与最新持仓如下。

下图展示了各组合目前持仓及收益贡献:

03

量化结论基于历史统计,如若未来市场环境发生变化不排除失效可能。

报告信息:

吴自强 S0100122120016 wuziqiang@mszq.com

韵天雨 S0100122120002 yuntianyu@mszq.com

本文来自民生证券研究院于2024年11月24日发布的报告《下跌秩序的增强》,详细内容请阅读报告原文。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号/本账号发布的观点和信息仅供民生证券的专业投资者参考,完整的投资观点应以民生证券研究院发布的完整报告为准。若您并非民生证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号/本账号中的任何信息。本订阅号/本账号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号/本账号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

免责声明

民生证券股份有限公司(以下简称“本公司”)具有中国证监会许可的证券投资咨询业务资格。本报告仅供本公司境内客户使用。本公司不会因接收人收到本报告而视其为客户。本报告仅为参考之用,并不构成对客户的投资建议,不应被视为买卖任何证券、金融工具的要约或要约邀请。本报告所包含的观点及建议并未考虑个别客户的特殊状况、目标或需要,客户应当充分考虑自身特定状况,不应单纯依靠本报告所载的内容而取代个人的独立判断。在任何情况下,本公司不对任何人因使用本报告中的任何内容而导致的任何可能的损失负任何责任。

在法律允许的情况下,本公司及其附属机构可能持有报告中提及的公司所发行证券的头寸并进行交易,也可能为这些公司提供或正在争取提供投资银行、财务顾问、咨询服务等相关服务,本公司的员工可能担任本报告所提及的公司的董事。客户应充分考虑可能存在的利益冲突,勿将本报告作为投资决策的唯一参考依据。