金监总局批复:同意破产!

来源:不良资产头条

编辑丨张媛

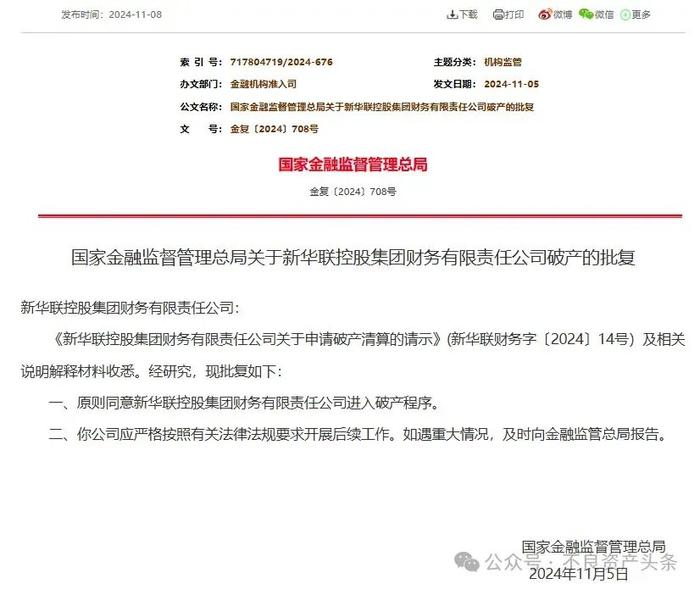

近日,金监总局官网显示, 新华联控股集团财务有限公司(以下简称新华联财务) 破产获得监管批复,批复作出的日期为11月5日。

新华联财务成立于2016年8月,注册资本30亿元,是新华联集团旗下第一家持有金融机构牌照的非银行金融机构,由新华联控股有限公司全资持股。作为企业集团的“内部银行”,近年来已有多家财务公司获批解散或进入破产程序。

今年1月,吉林森林工业集团财务有限责任公司、三房巷财务有限公司两家财务公司解散。

今年9月,大同煤矿集团财务有限责任公司解散。

2023年,重庆力帆财务有限公司、海航集团财务有限公司、天津物产集团财务有限公司等获批解散,新凤祥财务有限公司、北大方正集团财务有限公司等获批进入破产程序。

此外,也有上市公司主动宣布旗下财务公司解散。今年8月,晨鸣纸业公告称,晨鸣财务公司无法为公司主业发展提供有效支持,且增加公司的运营成本,拟主动向国家金融监督管理总局申请解散晨鸣财务公司。

今年4月,金融监管总局发布《关于促进企业集团财务公司规范健康发展提升监管质效的指导意见》近年来,个别企业集团受前期多元化扩张积累问题逐渐暴露等因素影响,出现严重经营危机,产业风险传导至财务公司,严重影响到整个财务公司行业的外部形象和声誉。

新华联控股成功重整

今年2月23日,昔日湖南千亿民企新华联集团宣布:新华联控股等六家企业的司法重整取得成功。此次重整涉及金额高达55亿元,过程中采取了包括信托、抵债、资产变现和债转股等多元化的措施来确保债务的顺利偿还,不仅成为今年上市房企重整破局第一股,也为不良资产领域提供了新的解决思路和实践案例。

新华联集团介绍,通过本次重整公司获得价值约55亿元的现金和股票等资源并全部用于偿还债务。按照重整计划,后续新华联控股将继续经营,设立新矿业公司。

在此次重整中,非持牌AMC盈新资产、持牌地方AMC招平资产等六家重整投资人以现金方式认购转增股票,共计19亿人民币。其中,盈新资管出资12.96亿元,每股受让单价1.08元,受让新华联12亿股,锁定期36个月,将成新华联第一大股东。其余五家投资人合计出资6.32亿元,每股受让单价1.2元,所受让公司合计5.267亿股股票,锁定期12个月。

根据重整计划,新华联控股持有的约11.75亿股上市公司股份(占总股本约20.01%)属于本次重整的偿债资源,将在重整计划执行期间划转给新华联控股等六家公司的债权人用以抵偿其债权,或者划转至新华联控股管理人证券账户作为预留的偿债资源。

新华联集团重整成功的背景下,*ST华联已成功摘帽,两家AMC浮盈均在30%以上。

千亿民企大股东易主

根据《重整计划》及《重整投资协议》,新华联控股第一大重整投资人—北京华软盈新资产管理有限公司指定的重整投资实际实施主体盈新科技将持有公司12亿股,占公司总股本的20.44%;新华联控股将持有1175117364股,占公司总股本的20.01%。

北京华软盈新资产的经营范围包括自有资金投资的资产管理服务、破产清算服务等。由王庚宇直接持股70%,北京华软盈新国贸公司持股30%,实控人王庚宇曾任海通国际证券中国项目部主任及在央行金融研究所博士后工作站工作,华软资本副总裁等。

新华联日前也宣布公司控股股东由新华联控股有限公司变更为湖南天象盈新科技发展有限公司,实际控制人将由傅军变更为王赓宇。

作为昔日湖北最大的民营企业,新华联集团创立于1990年10月,拥有全资、控股和参股企业百余家,包括13家控股、参股上市公司,业务涵盖文化旅游、化工与材料、矿业与石油、金融与投资等多个产业。其实际控制人傅军直接和间接拥有共计96.23%股权。官网显示,2018年资产规模1300亿。

作为新华联集团最主要的地产业务板块,新华联文旅于1996年登陆深交所,2018年巅峰时营收与净利润分别达到140亿元和12.5亿元。随着2019年房地产调控收紧,企业经营状况急转直下。至此,整个集团财务体系如同多米诺骨牌一般迅速崩塌。

2022年最终因无法偿还湖南富兴集团3000万债务被其申请破产。同年9月,北京一中院受理债权人申请新华联控股破产重整一案,并指定金杜律师事务所为管理人。2023年5月,新华联控股有限公司、新华联矿业有限公司、新华联融资租赁有限公司、内蒙古和谊镍铬复合材料有限公司、新华联资源开发投资有限公司、内蒙古和鑫贸易有限公司六家公司被裁定实质合并重整。

截至2022年底,新华联文旅有息负债额181.8亿元,逾期金额96.1亿元,货币资金17亿元,可动用资金6.71亿元。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。