【保险Ⅱ*胡翔】引导降本提质,影响短空长多——监管组织协会以及人身险公司召开座谈会点评

事件:为引导人身险业降低负债成本,加强行业负债质量管理,银保监会人身保险监管部近日将组织保险行业协会以及23家人身险公司召开座谈会。

调研重点内容和背景,监管引导降本提质信号跃然纸上。本次公司调研重点内容包括:负债成本情况、负债与资产匹配情况、对公司负债成本合理性的判断、降低责任准备金评估利率对公司和行业的影响以及对降低负债成本、提高负债质量的意见和建议。相关调研内容体现了监管对股债成本合理性的关注,鼓励各类机构(大中小型、银邮系、外资公司以及相互制机构)主动降成提质。此前监管层定期召开相关座谈会,本次三地临时召开座谈会预计是积极响应新一届高层对“大兴调查研究之风”的导向。

不影响偿二代下财务会计和内含价值,对存量业务利润释放不产生影响,但引导降低负债成本的长期信号值得关注。责任准备金评估利率为偿一代下表述,偿二代下寿险合同负债由未到期责任准备金和未决赔款准备金组成。评估利率是否调整不影响偿二代下的会计准备金和偿付能力,只影响法定责任准备金的评估,目前执行的标准为年复利3.5%和预定利率的小者。但是,长期信号意义不可忽略,近年来受市场利率趋势性下行和权益市场大幅波动冲击,保险资金运用收益率持续低迷(2Q22至4Q22人身险公司逐季年化财务投资收益率分别为3.68%、3.48%、3.85%;年化综合投资收益率分别为2.84%、1.51%、1.83%)。同时,资管新规下银行理财净值化转型和公募基金牛熊震荡已对投资者进行了较为充分的教育,距离上轮费改(2013年)和人身保险业责任准备金评估利率形成机制制定(2019年),竞品收益率中枢逐步下行,未来预定利率跟随评估利率下行。

对行业影响“短空长多”,我们从短期、中期和长期三个维度分析。从短期来看,引导降低负债成本将大幅刺激产品销售,尤其是普通型养老年金或10年以上的普通型长期年金,老产品停售炒作难以避免。中期来看,预定利率跟随评估利率下行,保险公司分红险占比提升,传统险业务占比下降,虽然储蓄型业务吸引力略有下降,但分红险占比提升有望缓解人身险公司刚性负债成本压力,值得注意的是,寿险产品本身保本属性有望进一步强化。长期来看,有望引导人身险公司降低负债成本。座谈会召开体现监管防范利差损风险信号,叠加此前监管规范增额终身寿险竞争乱象、财政部发行230亿元50年期国债等措施,未来行业淡化开门红,聚焦长期储蓄和保障型产品将逐步成为共识。

客观来看,当前准备金评估利率具备下降外部条件。2019年银保监会发布的《关于完善人身保险业责任准备金评估利率形成机制及调整责任准备金评估利率有关事项的通知》明确基于对市场利率未来走势、行业投资收益率等因素的判断确定评估利率参考值,并结合人身保险业责任准备金评估利率专家咨询委员会的意见,适时调整评估利率水平,我们预计新的评估利率范围为2.71%至2.91%的范围内,经调整后的平均财务投资收益率为3.79%。

投资建议:监管核心思路在于规范人身保险市场秩序,通过引导人身险公司降低负债成本、提高负债质量推动人身险行业高质量发展。引导降本提质,影响短空长多。个股推荐顺序:中国太保、中国平安、中国人寿和中国财险。

风险提示:产品吸引力下降,疫情散发拖累资负两端。

(分析师胡翔、葛玉翔、朱洁羽)

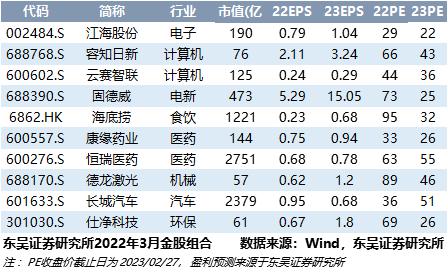

最新金股组合