【文章转载】近期资产证券化服务信托业务的发展特征与政策机遇

转自:中国信托业协会

近期资产证券化服务信托业务的发展特征与政策机遇

近期银保监会下发《关于规范信托公司信托业务分类的通知》,将信托公司作为受托人、以资产证券化基础资产设立特定目的载体开展的资产证券化受托服务明确界定为资产证券化服务信托业务。实践中,资产证券化服务信托业务品种主要为以信托公司为主要发行人的信贷ABS业务和ABN业务,企业ABS业务开展较少,公募REITs尚未涉及。2022年以来,在多方面因素交织的影响下,资产证券化市场整体出现了一定调整,其中,资产证券化服务信托业务的存量和新发行规模也呈现走低态势。近期,银行间债券市场资产证券化业务改革了业务规则,在新的政策助力下,资产证券化服务信托业务也蕴育着新的发展机遇。

资产证券化服务信托业务规模持续走低

从存量情况来看,资产证券化市场存量余额延续了自2021年达到峰值后的下行态势,信贷ABS和ABN业务的走低趋势更加明显。根据Wind数据,截至2023年一季度末,全市场资产证券化产品存量发行余额4.21万亿元,较年初余额减少1,625.87亿元,其中信贷ABS市场存量余额为13,537.80亿元、ABN市场存量余额为7,709.29亿元,较年初分别减少799.28亿元和595.18亿元,同期企业ABS存量余额为19,936.97亿元,较年初减少362.87亿元,相对降幅较小。

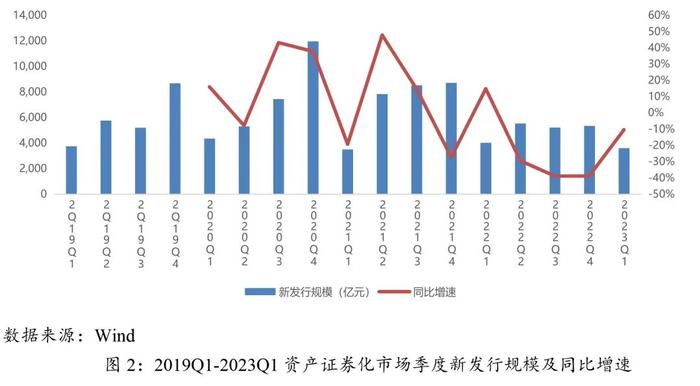

从增量情况来看,资产证券化市场的新发行规模自2022年二季度以来已连续四个季度同比下行,2023年以来ABN和信贷ABS新发行规模同比下降较多。根据Wind数据,2023年一季度资产证券化市场新发行(按项目成立日,下同)规模为3,613.59亿元,同比下降10.42%,其中信贷ABS新发行规模为756.15亿元,同比下降22.67%,ABN新发行规模为1,161.59亿元,同比下降49.47%,同期企业ABS新发行情况则有所恢复,新发行规模达到1,894.44亿元,同比增长14.57%。

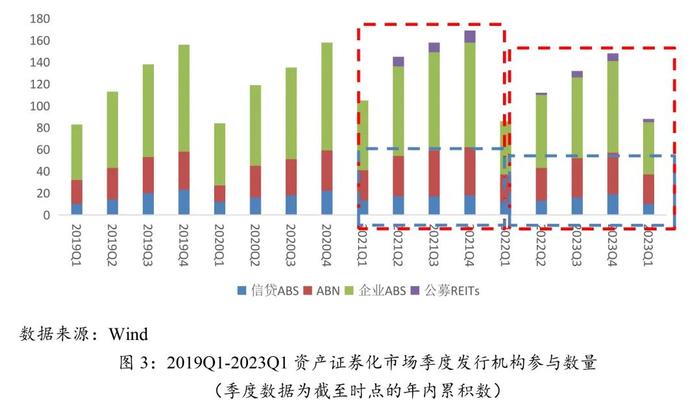

从发行机构参与情况来看,资产证券化一级市场活跃度亦有下降。根据Wind数据,2021年资产证券化市场规模达到峰值时期,市场机构参与度也空前活跃。但随着此后市场规模的调整,市场机构参与度亦有下降。从2022年及2023年一季度资产证券化市场发行机构参与数量来看,机构参与活跃度较2021年有所下降。

供需两弱是近期资产证券化市场调整的主要原因

从供给端来看,企业融资需求转变和部分基础资产收缩对资产证券化市场产生较大影响。一是企业融资结构发生变化。2022年以来,面对宏观经济增速放缓和中长期信贷需求疲软等问题,信贷投放明显发力,新投放人民币贷款加权平均利率显著下行,预计2023年企业贷款利率仍将维持在较低水平,债券、证券化等市场化融资较银行信贷的比较优势有所减弱,企业融资结构开始出现一定变化。从2023年一季度社融增量数据来看,人民币贷款同比多增2.36万亿元而企业债券净融资同比少4718亿元,亦验证贷款已对债券、证券化等市场化融资形成一定替换。二是RMBS停发影响较大。RMBS一直是信贷ABS业务的主要业务品种。2021年四季度监管对RMBS发行节奏予以窗口指导,两单RMBS发行计划推迟,且2022年3月至今已无RMBS新发行项目。从历史数据来看,截至2023年一季度末,存量信贷ABS业务中住房抵押贷款类基础资产仍然占据市场余额的73.87%。RMBS停发后,以该类业务为主要资产证券化服务信托业务品种的信托公司,相关业务也受到较大影响。三是城投、房地产供应链相关业务受监管政策影响。就城投供应链资产证券化业务而言,2020-2021年相关业务较为活跃,但受规范隐债、私募债、弱资质城投发债等系列监管政策的影响,2021年下半年以来发行速度明显放缓。同时,受房地产领域波动及部分地产公司风险事件的影响,监管对房地产供应链资产证券化业务一度也给予严格限制,包括购房尾款ABS一度停发、高风险民营房企资产证券化产品2022年也未有发行等。

从需求端来看,理财赎回、评级下调影响资产证券化产品的投资需求。一是理财赎回对资产证券化产品形成一定的需求压力。根据中金公司研究部对交易所ABS投资者结构数据的统计,2023年一季度末理财持仓约2200亿元左右,较2022年10月底的3000元左右减少约800亿元,降幅约为24%。二是由于部分信用主体出现信用风险等负面事件,从而导致资产证券化产品出现评级下调,亦在一定程度上挫伤了投资机构的积极性。根据Wind数据,2021年初至2023年一季度末,资产支持证券类债券共出现305次评级下调。2023年3月,华能信托发布公告表示其无法联系到与其合作开展多个ABN项目的明珠保理,可能构成对资产支持票据持有人的利益造成重大不利影响的事项。

银行间债券市场企业资产证券化新规蕴育新发展机遇

2023年3月,交易商协会发布《银行间债券市场企业资产证券化业务规则》(简称“《业务规则》”)和《银行间债券市场企业资产证券化业务信息披露指引》(简称“《信息披露指引》”)(两者合并简称“新业务规则”),将自2023年9月1日起施行,原《银行间债券市场非金融企业资产支持票据指引》(简称“原《指引》”)将同时废止。根据新业务规则的要求和导向,信托公司在银行间债券市场开展的企业资产证券化业务有望呈现新的发展机遇。

一是银行间债券市场企业资产证券化融资工具范围的扩大和发行方式的进一步明确,为信托公司在银行间债券市场开展企业资产证券化服务信托业务创造了更大的市场空间。一方面,与原《指引》相比,《业务规则》规范的企业资产支持证券包括资产支持票据(ABN)、资产支持商业票据(ABCP)和交易商协会认可的其他证券化融资工具,较以往主要为ABN业务品种的范围有所扩大。另一方面,《业务规则》将发行方式明确为均应通过SPV发行,且明确定义SPV为“特定目的的信托、特定目的公司或交易商协会认可的其他形式的载体”,进一步突出了特定目的信托的重要地位,未来信托公司在银行间债券市场开展资产证券化服务信托业务的市场空间将显著扩大。

二是《业务规则》对注册备案实施了新的要求,有利于促进提升信托公司在银行间债券市场开展企业资产证券化服务信托业务的效率。与《指引》相比,《业务规则》提升了银行间债券市场企业资产证券化产品的注册发行便利程度,不但删除了原《指引》关于“注册有效期两年”的要求,还列示了多种可予以豁免备案的情形,也有利于提升信托公司在银行间债券市场开展资产证券化服务信托业务的效率。

三是新业务规则进一步强化了信托公司角色和管理职责,信托公司在银行间债券市场开展企业资产证券化服务信托业务的信托报酬水平有望提升。其一是《业务规则》增加了特定目的载体管理机构的存续期管理职责。与原《指引》相比,特定目的载体或其管理机构除履行尽调、管理基础资产、信息披露、支付资金等职责外,还要按照《业务规则》及相关自律规则开展存续期管理工作。同时,《业务规则》明确要求特定目的载体或管理机构在存续期的职责包括开展资产支持证券风险和违约处置、根据持有有人会议代表资产支持证券持有人利益提起诉讼或仲裁等司法程序等,这意味着特定目的载体管理机构的职责将与以往仅作为发行载体的通道职责不同,而是将向管理人看齐。其二是新业务规则强化了参与各方的责任,其中也加重了特定目的载体管理机构的信息披露责任。例如,原《指引》规定披露付息或兑付安排情况的责任主体是企业,而《业务规则》规定特定目的载体或其管理机构是披露付息或者兑付安排情况公告的责任主体,《信息披露指引》规定特定目的载体或其管理机构是告知登记托管机构付息及兑付信息的责任主体。因此,未来信托公司在银行间债券市场开展资产证券化服务信托中的管理职责将有所加强,受托人地位将有一定提高,相应的信托报酬水平有望提升。

来源:中诚信托