投资收益的纳税调整

投资收益,说实话很多中小企业平时可能涉及不多,毕竟有钱投资的还是大企业居多,一方面大家接触不多,自然对其不是很熟悉,一方面金融资产本身核算有点复杂(这个大家考职称的时候就有所体会),所以综合起来,对于这块,我们就迷迷糊糊的,这很正常。

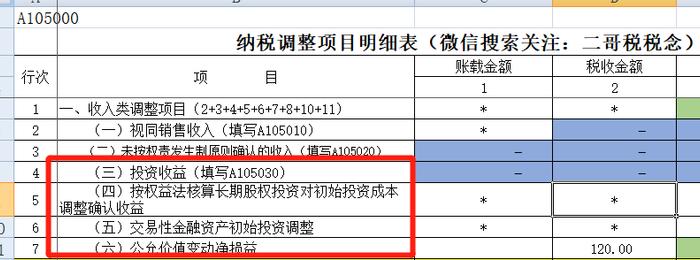

涉及到金融资产和投资收益相关调整其实在纳税申报表里面主要就是这几个地方。

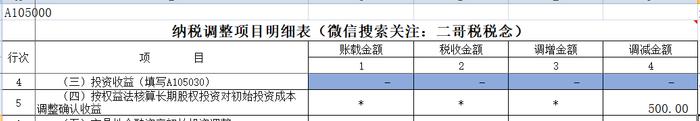

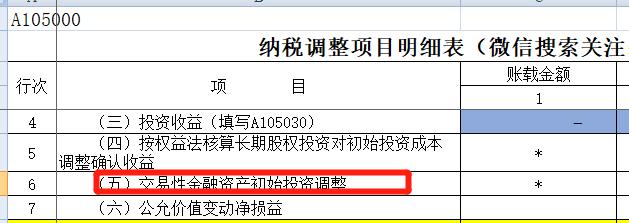

1、直接在A105000表填写的和初始投资调整有关的,以及公允价值变动损益税法上不认可的。

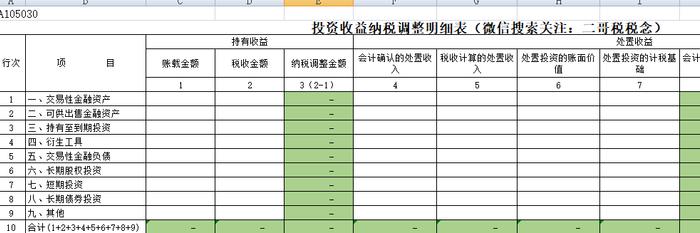

2、金融资产持有过程中的收益和处置时候收益专门的一个明细调整表

我们先看看这两个调整事项。

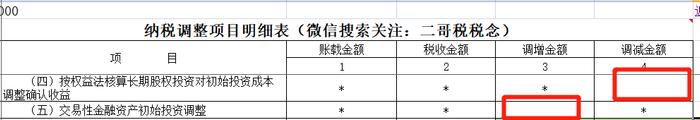

按权益法核算长期股权投资对初始投资成本调整确认收益

交易性金融资产初始投资调整

这两个调整不需要填写明细表。

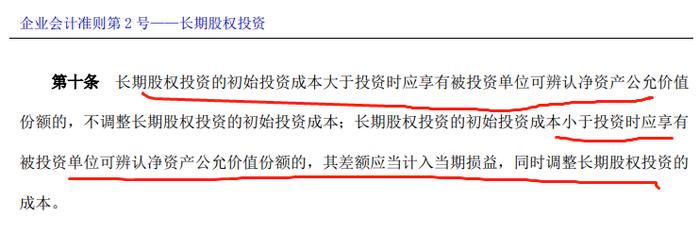

我们先看看第一个,权益法下长期股权投资对初始投资成本的调整。

准则是这样规定的,

用会计分录来表示那就是

初始投资成本>享有被投资单位可辨认净资产公允价值份额的,不做调整。

借:长期股权投资-成本

贷:银行存款等

初始投资成本<享有被投资单位可辨认净资产公允价值份额的,差额计入营业外收入

借:长期股权投资-成本

贷:营业外收入

这里主要调整的就是后者,因为税法上各项资产都是以历史成本为计税基础,会计上对其的调整税法上不认可,这里需要做纳税调减处理。

甲公司2020年取得B公司30%股权,支付1000万,取得投资时候被投资单位净资产公允价值为5000万,公司采取权益法核算。

甲公司享有B公司份额=5000*30%=1500万。

借:长期股权投资-成本 1500万

贷:银行存款1000万

贷:营业收入500万

当然,这块只是一个时间差异,等长期股权投资转让时候又会调增回去。

那么我们再来看看第二个,交易性金融资产初始投资的调整

这个其实很简单,交易性金融资产初始计量时候,相关交易费用是计入当期损益的,但是税法是历史成本计量,不承认这块计入损益。所以需要调增。

比如甲公司2020年购入100万股票,作为交易性金融资产,同时支付10万手续费,一共支付110万。

借:交易性金融资产100万

借:投资收益10万

贷:银行存款110万

纳税申报表需要就10万纳税调增。

以上就是初始计量时候的一个调整,那么在持有期间或者处置时候的调整,那又在另外的表格中了。

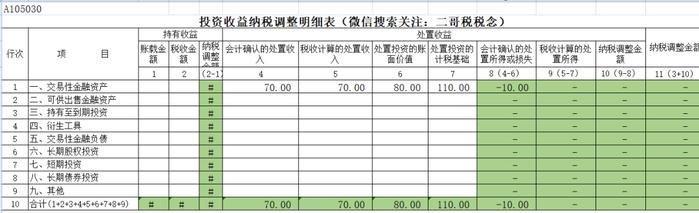

那么我们接着这个案例往下走,看看什么时候填写投资收益的调整表。

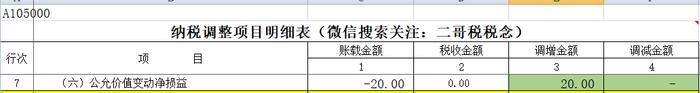

2020年末,股票公允价值为80万

借:公允价值变动损益20万

贷:交易性金融资产-公允价值变动20万

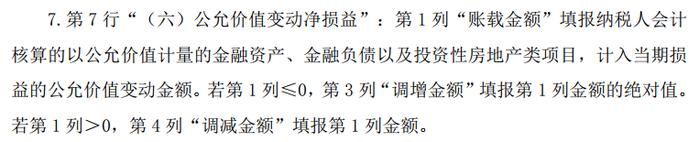

按税法规定,持有期间的公允价值变动不得调整资产的计税基础,简单的说就是税法不认,亏损纳税调增回去。

2021年公司卖了股票,交易价格120万

借:银行存款120万

借:交易性金融资产-公允价值变动20万

贷:交易性金融资产-成本100万

贷:投资收益40万

那么实际上这项资产处置时候会计确认的收益就是40万

税法当期处置所得是10万(120万-110万)

所以需要纳税调减30万。

而你也可以发现,其实处置时候调减的30万,刚好就是对应了之前调增的10万+20万,这个时间性的差异就全调回来了。

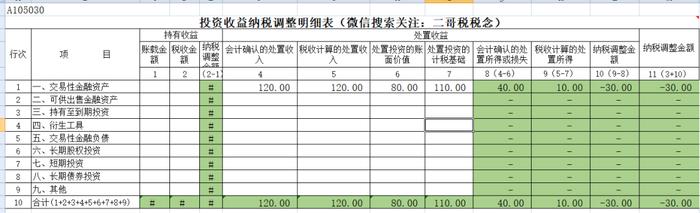

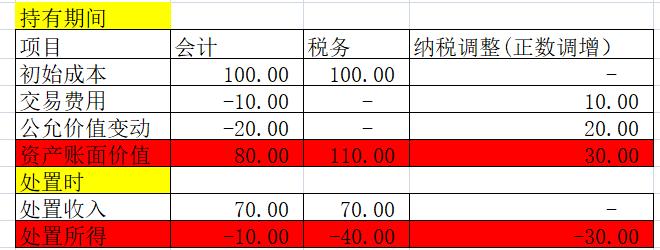

用一个表格来反映。

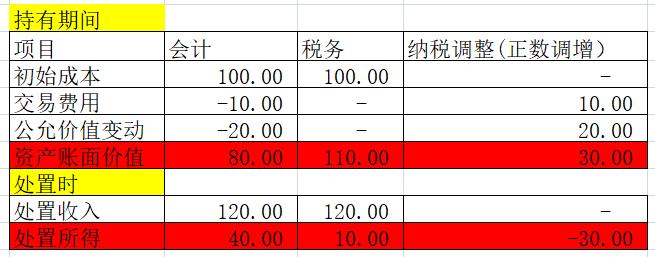

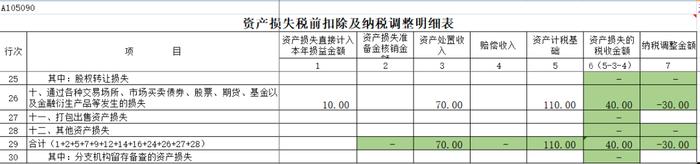

那么假如公司2021年卖股票,只卖了70万,卖亏了。

因为处置时候按税收规定确认为损失你,这时候就应该在A105090填写了。

其实,你也可以发现,其实处置时候调减的30万,刚好就是对应了之前调增的10万+20万,这个时间性的差异就全调回来了。

都是时间差罢了。

初始计量,持有期间的税务不认可的,纳税调整了,等待处置时候税务确认的投资收益或者损失和账面的差异其实就是初始计量和持有期间的调整的数据。

不知道这样简单认识一下投资收益纳税调整,你有没有一个大概的了解了。