本周美股面临两大挑战:期权到期后伽马锐减+流动性紧缩

转自:金融界

本文源自:智通财经

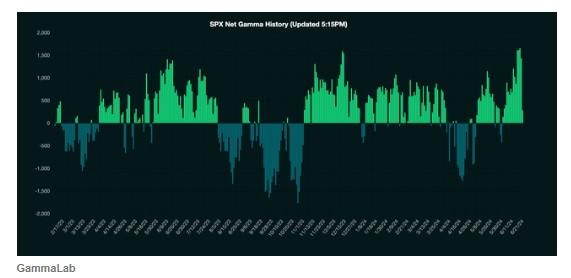

上周五期权到期意味着标准普尔500指数和股市将大幅降低伽马水平。这种降低意味着过去一周内创造紧密交易区间的锚定效应将从市场中移除。

从现在到6月底,投资者可能会看到股市开始大幅回调。6月期权到期后,对冲流动将不再支持市场,因为随着季末的临近,流动性水平也将下降。

伽马水平将降低

在6月期权到期前的几天里,标准普尔500指数的伽马水平急剧上升,接近1.7万亿美元。现在期权到期已经过去,截至上周五收盘,伽马水平已降至约2600亿美元。这是伽马的巨大降低,随之而来的是市场稳定性的大降。

大量的伽马可以帮助缓冲股市的回调,因为通常做市商可以在回调中充当买家。更高的伽马水平还因为做市商在涨势中充当卖家,从而创造出更紧密的交易区间。

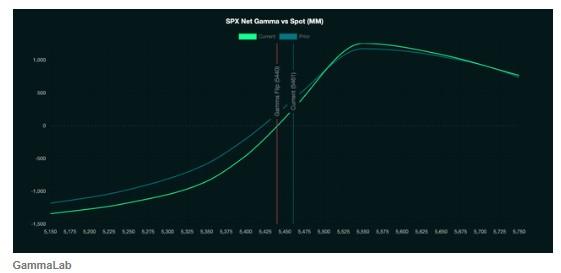

还要注意的是,零伽马水平(此时伽马可以从正值转为负值)是5440。这意味着,如果低于5440,支撑性资金流将消失,随着市场进入负伽马状态,抛售将引发更多抛售。

潜在的流动性枯竭

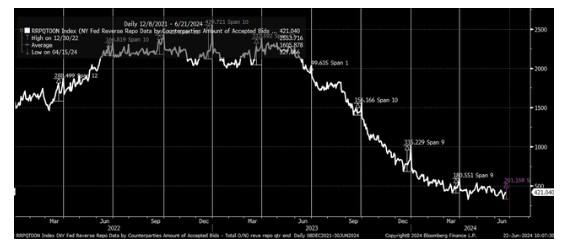

此外,6月最后一周美联储逆回购工具的使用量应该会大幅增加。我们通常会在进入季度末时看到逆回购工具的使用量增加,因为银行希望从隔夜融资市场撤出现金,并将其存放在更安全的美联储回购工具中,以支撑其资产负债表。

通常,回购工具会在季度末前7到10天左右增加,并且往往会增加约1500亿美元至3000亿美元。2023年6月没有出现这种增长,仅增加至990亿美元。但去年,随着国库券发行量激增,回购工具正在消耗殆尽。今年,回购工具更加稳定,在大多数情况下,净发行量较低,最近几周甚至为负数。因此,在6月底前,逆回购使用量可能会增加1500亿美元至3000亿美元。

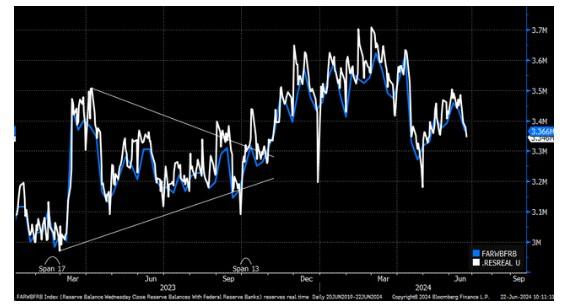

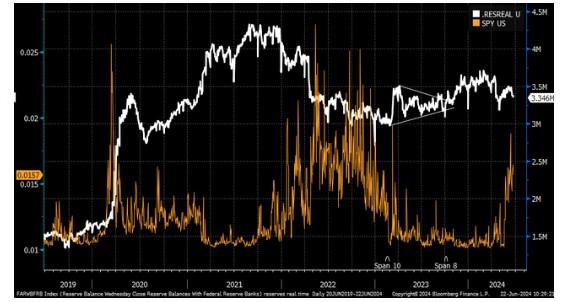

上周,由于季度税收收入导致美国国库一般账户增加,美联储的流动性下降,导致美联储持有的储备余额降至3.35万亿美元。当国库一般账户增加和逆回购工具增加时,美联储持有的储备余额就会减少,这可能会导致风险资产的流动性枯竭。

风险资产受到影响

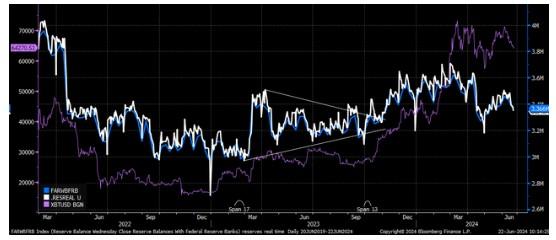

在评估比特币价格变化与储备余额变化时,情况就是如此。比特币最近的疲软似乎与2024年初以来储备余额的下降相对应。

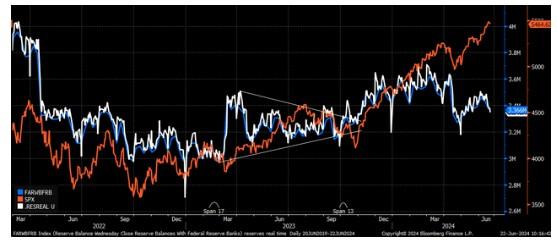

标准普尔500指数也大多如此,过去几周的情况也符合预期。本周期权到期带来的资金流动可能扭曲了比特币的一些潜在影响。或者,英伟达股价在股市的上涨甚至抵消了市场流动性下降的影响。

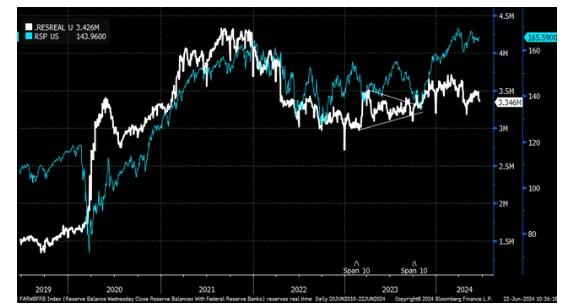

等权重标准普尔500指数ETF与准备金余额的变化基本保持不变,这可能是因为英伟达在这个等权重版本中被中和了。

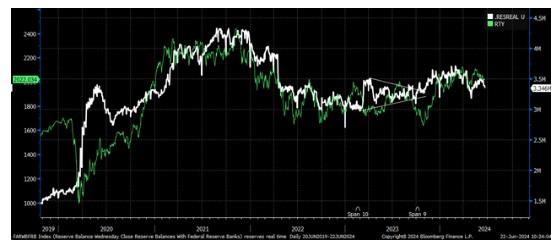

然而,罗素2000(RTY)相当密切地跟踪了准备金余额的变化,正如准备金余额中流动性流量的变化所指出的那样。

此外,储备余额流动性的下降甚至可以帮助解释为什么标普500ETF的买卖价差在最近几周扩大。当流动性下降时,利差扩大,当流动性稳定或上升时,利差缩小。近期买入价和卖出价之间的价差扩大,可能与流动性和外汇储备余额的变化直接相关。

总体而言,上周股市发生的一系列事件可能导致波动性上升,股票价格回落,因为股市失去了一些对提振股市和帮助股市上涨至关重要的支持性资金和流动性。