如何跟踪股票市场的被动化趋势?

文/沧海一土狗

ps:2400字

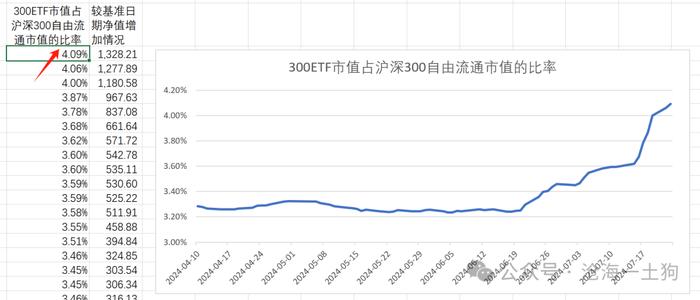

目前,被动基金的规模增长较快,截至7月23日,被动指数型基金的规模在21283亿元。

然而,去年年底,被动指数基金的规模在17945亿,7个月的时间内增长了3338亿,增长了15.68%。

高增速的背后有两个原因,一个原因是主力资金大举维稳,大规模买入各大基金公司的300ETF。

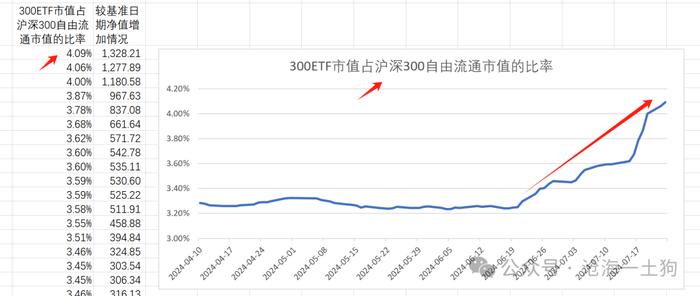

如上图所示,全市场规模最大的四只300ETF的合计规模在6508亿元,占沪深300自由流通市值的比率约为4.09%,然而,今年年初这个比率仅为1.64%。

另一个原因是市场风向的转变,投资者们越来越愿意以300ETF的模式来参与这个市场。

贝塔开始对阿尔法形成压制。

一般来说,主力资金的力量是临时性的,完成一定的战略目的后会把市场交还给投资者。所以,市场风向的转变,才是一个更长期的变量,

因此,我们需要寻找一个指标,跟踪这种风向的变化,这篇文章将带领大家寻找这个指标。

ETF的申购赎回原理

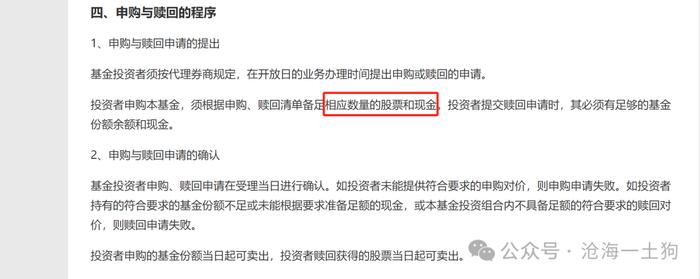

一般来说,ETF的申购和赎回主要是以【一揽子股票】为操作单位的。申购需要提供一揽子股票,赎回获得一揽子股票。

这就好比有一个箱子,一级申购是从市场上买材料做一个箱子,一级赎回是把这个箱子拆掉,还原成材料。

也就是说,有一个特殊的一级市场,在这个市场里,新的份额会被创造出来,也会被消灭掉。

那么,又是什么力量决定了一级市场是创造还是消灭份额呢??是二级市场的表现。

正常情况下,普通投资者不会去一级申购ETF份额,他们只是在二级市场交易。他们的买卖行为会创造二级价格和一级价格的偏离。套利资金会去一级市场申购或者赎回,从而,消灭掉价格的偏离。

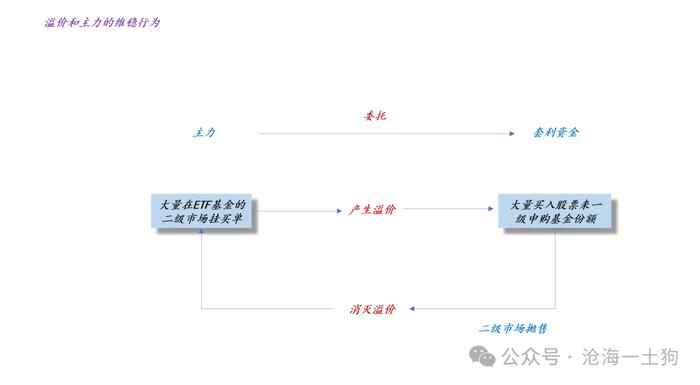

如上图所示,当二级价格相对于一级价格有溢价时,套利资金会去股票市场上购买一揽子股票,然后,用现货跟基金公司交换份额,最后,再把所获得的份额在基金的二级市场里卖掉,从而,攫取价差收益。

以主力资金的维稳行为为例,他们会在二级市场大量挂买单,使得基金的二级价格发生溢价,套利资金会针对这个溢价作反应,最终,实际效果等价于主力资金下场大量购买股票。

如上图所示,主力资金不必自己申购ETF份额,它可以“委托”套利资金去完成ETF份额的申购。

因此,投资者在二级市场中买卖ETF份额的行为才是最本质的,一级申购和赎回处于从属地位。

溢折率对时间的函数

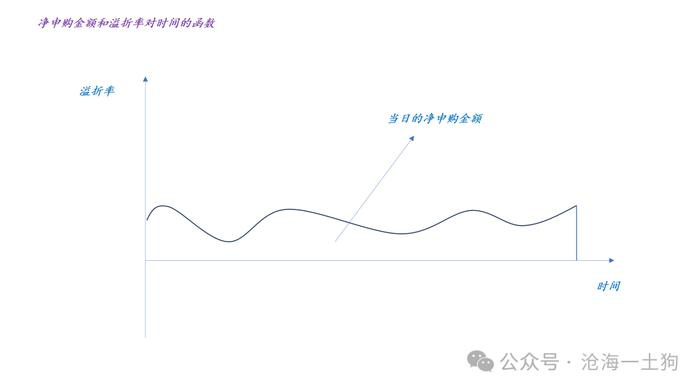

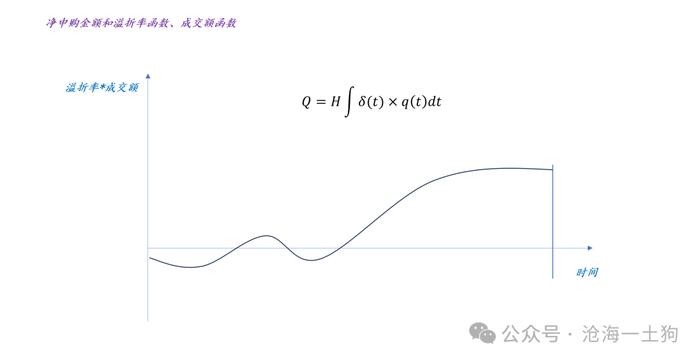

理解了这个原理之后,我们就明白溢折率对时间的函数才是我们想要找的东西。

如上图所示,如果溢折率在全天范围内保持溢价,那么,当日基金的份额一定是净申购的。净申购的量则取决于两个变量:

1、溢折率函数和横轴所围成的面积;

2、当日ETF的二级成交额;

这个分解还有一些粗糙。如果我们要弄得更精确一些,那么,我们要借助一点点数学符号。

假设有一个瞬时成交量的函数q(t),以及溢折率的函数δ(t),净申购额是q(t)和δ(t)的乘积对当日时间的积分再乘以一个系数。

实际应用中,我们根本不用弄这么复杂,明白大致的意思即可。

以今天的510300为例,我们先要关注高成交量的时间段,然后,再关注这个区间的溢折率保持情况。

今天这个品种成交了近52亿,净流入额估计是30亿上下。

溢折率的本质含义

上面所讨论的情形是简单情形,十分容易理解,有外力参与——主力资金在维稳。

下面我们要考虑更加一般的情形,如果只有市场资金参与,那么,溢折率在反馈什么。

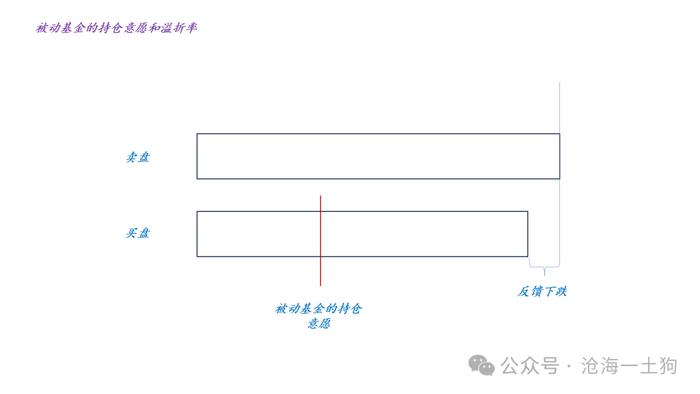

如上图所示,在7月23日,510300的分时图走成这样,主力资金维稳的迹象不明显,主要是市场自己在交易。

尽管300ETF的价格下跌了1.96%,但是,该ETF的净申购额依旧有23亿。这到底在刻画市场的什么行为呢??这反馈了市场更偏好以贝塔的方式抄底。

如上图所示,300ETF价格的下跌只是反馈卖盘和买盘的失衡;溢折率持续为正意味着市场被动基金的持有意愿上升,最终,全天基金份额是增加的。

因此,这是两个维度的问题,一个是总量的问题,另一个是结构的问题。

如果投资者更倾向于以主动基金、行业ETF或者个股的形式持有权益资产,那么,我们可以称这种偏好为阿尔法偏好;如果投资者更倾向于以300ETF的形式持有权益资产,那么,我们可以称这种偏好为贝塔偏好。

溢折率函数所反馈的就是客户当日的贝塔偏好,如果客户的贝塔偏好提高,那么,当日的溢折率总体保持为正,ETF份额净申购;如果客户的贝塔偏好降低,那么,当日的溢折率总体保持为负,ETF份额净赎回。

更进一步,我们可以把这种偏好从单日扩展到一段时间,如果这段时间,客户总体是净申购的,那么,客户的贝塔偏好提高;反之,客户的贝塔偏好降低。

有了这些铺垫之后,我们就容易搞清楚下图的含义了。

我们可以把300ETF市值占沪深300自由流通市值的比率简称为主力持仓强度。

一开始这个比率只是反馈主力的持仓情况,他们买了多少。但是,他们的买入行为又会影响市场的其他参与者,这些投资者会跟随、模仿,从而提升这个比率。一旦跟随行为产生,那么,这个比率将反馈整个系统的贝塔偏好。

事实上,我们当下的贝塔偏好很低,因为我们经历了漫长的融资市,我们一脑门子的阿尔法。

我们最希望的情况是,主力通过300ETF把整个市场稳住,然后,我们再去做阿尔法,贝塔永远是权宜之计。

这个小九九集中体现在那句烂大街的顺口溜上——“价值搭台,成长唱戏”。拓宽一下就是,贝塔搭台,阿尔法唱戏。

然而,这一次这个顺口溜似乎不是那么好使了。

贝塔总体是稳住了,但是,阿尔法的戏却迟迟没开场。这才是市场难受的核心原因。

目前,市场有一定的共识,被动基金的份额会越来越大,毕竟美国已经给我们打好了样,但是,我们这个市场的底层基因又是阿尔法,都想让别人搭台子,自己去唱大戏。

这种拧巴的状态或许会持续很久。

直到某个节点,市场突然想通了。在此期间,我们需要关注好两个指标:

1、沪深300ETF每日的溢折率;

2、沪深300ETF市值占沪深300自由流通市值的比率;

ps:数据来自wind,图片来自网络