正偏态分布中的极端赢家

作者:姚斌

詹姆斯·安德森在他的长期投资生涯中有一个惊人发现,那就是股票绩效分布不存在正态分部,绝大多数收益仅仅由少数几家公司带来,市场只有1%的公司真正重要,市场上可用的信息仅有1%具有重要意义。

长期投资是非常重要的,但远离指数并承认市场走势实际上与大多数股票的整体表现无关的意愿也很重要。每个国家的长期业绩都由少数几家杰出的公司主导,我们需要识别和支持那些至关重要的东西。在我们的投资组合中,投资结果由数量极少的股票主导。通常,从五年的角度来看,只有三到五只股票对股东有影响。但当我们观察到这一点时,我们无法解释它。股票绩效分布不存在正态钟形曲线。因此,整个现代金融大厦的基础都在颤抖。相反,我们的任务是不懈地追求为数不多的为股东取得成功的公司。只有1%的公司真正重要。

詹姆斯·安德森2018年访谈录时,曾谈到柏基(BaillieGifford)赞助了一项研究,对他产生了巨大的影响。该研究揭示了精选出卓越个股的难度,让投资者能够抱有敬畏心和重视投资组合中的风险控制,以及挖掘出成功公司的一些共同之处。这些洞见可能会让这些顶级回报公司更容易被早期发现,并让投资者长期持有,因为能够证明实现改变的超级公司就尤为珍贵,而期望寻找下一个亚马逊、苹果、腾讯的代价和机会成本会很大。

这个研究来自亚利桑那州立大学的亨德里克·贝森宾德教授及其团队,该研究从股票表现是否优于国库券入手,最终形成三份报告:《股票表现优于国库券吗?》、《1926年至2019年美国公开股票市场的财富创造》和《长期股东回报:来自64,000只全球股票的证据》。

积极表现归因于少数股票的巨大回报

贝森宾德教授指出,虽然从长期来看,美国股市的整体表现明显优于国库券,但大多数股票却并非如此。从1926年到2016年,在近26,000种股票中,只有不到一半的股票在其购买和持有期间产生了正收益,只有42.6%的股票在其购买和持有期间的收益高于同期一个月期国库券的收益。整体市场的积极表现归因于相对较少的股票所带来的巨大回报。其中,小市值股票的表现最差。

如果以一生中为股东创造的美元财富总量来计算,约三分之一(1%)的公司占股市净收益的一半,略高于4%的公司占股市净收益的全部。其他96%发行股票的公司在其整个生命周期中的收益与一个月期国库券收益相匹配。这种长期财富创造的集中程度是否与企业进入和退出、战略互动和企业绩效的现有产业组织模型相一致。

这些结果凸显了收益分布中正偏态的实际重要性。即随机回报的复利会导致多期回报分布出现正偏斜,对于回报波动较大的股票而言,这种情况更为明显。研究人员通常假设回报率至少近似符合正态分布。然而,即使收益率在单期期限内呈正态分布,复利效应也意味着在任何更长的期限内都会出现正偏斜。

分散化程度低的投资组合可能会因为忽略了相对较少的能带来巨大正收益的股票而表现不佳。积极管理的投资组合往往比较集中。这些结果有助于解释为什么主动投资组合策略往往跑输作为可投资证券平均回报率的基准。超过50%的表现不佳率通常归因于交易成本、费用或行为偏差,这相当于一种负技能。研究结果表明,即使没有成本、费用或系统性行为偏差,对于投资组合多样化程度较低的主动型经理人来说,业绩不佳也是可以预见的。

因此,如果投资者不是主动选股,就是被动选股,那么主动选股的收益可能会非常大。如果投资者足够幸运或足够娴熟,能够选择一个集中的投资组合,其中包含的股票随后会获得极高的正收益。当然,关键的问题是投资者能否事先可靠地识别出这种“全垒打”股票,或能否找到有能力做到这一点的经理人,这是一个关键问题。

股东财富的增减具有正偏态的结果

在《1926年至2019年美国公开股票市场的财富创造》和《长期股东回报:来自64,000只全球股票的证据》的研究显示,财富创造方面,整体股票创造的财富很可观。它注意到两个问题:(a)净财富创造非常大,但是会给大部分平庸,甚至垃圾公司抵消掉很多;(b)全球TOP1000公司的累积创造的净财富超过股票整体创造的财富100%,这意味着,后面的公司中很多会拖累投资者的投入资本。其头部效应非常明显。

强烈而正向倾斜的长期回报分布

亨德里克·贝森宾德研究了1990年至2018年期间全球近62,000只普通股票的复合回报,得出了两个结论:

其一,56%的美国股票和61%的非美国股票,在整个样本中表现不如一个月的美国国库券。侧重于以美元衡量的股东财富创造总量。他还发现从1990年到2018年,表现最好的1.3%的公司创造了44.7万亿美元的全球股市财富。在美国之外,不到百分之一的公司创造了16.0万亿美元的净财富创造。这些结果突出了以下事实的实际意义长期股票收益的分布是强烈的正向倾斜的。

其二,在美国股票市场方面,90年来美国股市总共25,332家的上市公司。结果发现,股市其中约96%(24,240家)上市公司基本上没有创造价值;表现最好的1,092只股票,总数只有约4%的上市公司创造了大多数的回报。而其中最优秀的90只股票,占比只有0.3%,却创造了整个美国股市总财富的1/2。

由此,贝森宾德教授又推导出以下结论:

①大多数股票的报酬只集中在少数股票中;

②从1926年以来,愿意承担股市风险的投资人获得了很好的回报,美国股市帮股票持有人创造了47.4万亿美元的财富;

③绝大多数的财富是由相对少数股票所创造,最近几年的情况更为严重;

④在过去的三年中,0.04%的股票贡献了10%的股市财富,0.16%的股票贡献了25%的股市财富,0.98%的股票贡献了50%的股市财富;

⑤单一股票的投资策略中,有96%的机率,其报酬率低于整体市场,且只有28%的机率,其报酬率高于存款。

财富的增减在长期来说具有正偏态的结果

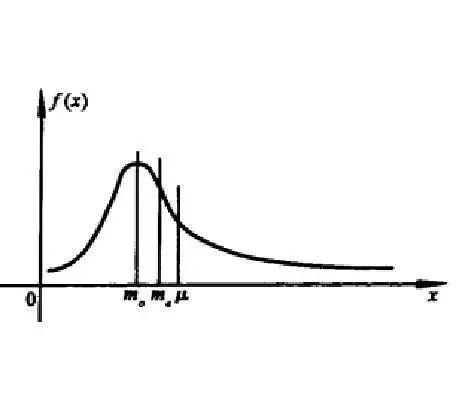

对于贝森宾德来说,正偏态是一个重要的概念。正偏态也称正偏度或正偏斜。所谓的正偏态指的是分布不对称。即,分布高峰偏左,长尾向右延伸的偏态分布称为正偏态,亦称右偏态。此时均数大于众数。

贝森宾德教授的研究显示,股东财富的增减在长期来说有正偏态的结果,大多数个别股票一样有正偏态,但少于股市整体的平均回报。A股2000~2021年的数据,无论是月度还是年度的偏度都呈现类似的图像,即大多数个股收益率在0附近,甚至是负收益率。因此无论是全球股市,还是美国股票还是A股的回报中,只有1%左右的股票贡献了全部净收益,其余99%的公司在很大程度上分散了投资人赚钱的注意力。因此,金融业推崇的资本资产定价模型实际上毫无意义,因为支撑该模型的股票回报正态分布是虚构的假设。

股东财富创造的集中度可归因于长期股市结果分布的正偏态性。正偏态分布中的大多数个体结果都小于平均结果。这意味着,随机选择的非分散投资组合往往会跑输整体市场。这一事实强化了许多投资者对低成本和广泛分散策略的偏好。对于那些强烈倾向于有可能(即使是微小的)获得巨大财富增长的投资者来说,最终结果可以证明选择集中投资组合是合理的。此外,对于那些在识别有可能带来超额长期回报的股票方面具有相对优势的投资者(也许为数不多)来说,这些结果凸显了可能取得的巨大业绩。

这些结论动摇投资行业里的根基。它提供的不仅一种观点,而是关于回报从何而来以及投资者应该关注怎么样的事实。因此,投资者都应该努力找出这些超级明星公司,因为其他公司的都不重要。如果随便一只股票长期持有反而更危险。这份研究指出,从1926~2019年,26,168个股票中,11,036个股票替股东带来的正报酬,只占42.17%;而另外15,132个股票则让股东的财富减少,占比57.83%。所以随机射飞镖选股,很大概率是会赔钱的,选中能长期赚钱的股票也不容易,这意味着随机选择的非多元化投资组合往往会跑输整体市场,从而加强了我们选择低成本、广泛多元化策略的审慎性和可取性。这个调查结果强调了分散化投资的在长期投资中的重要性。

多数回报来自于少数公司,但难在事前辨认

在报告中,贝森宾德排列出为股东创造最多财富的前50家上市公司,依序为苹果、微软、亚马逊、谷歌母公司(Alphabet)、埃克森美孚、伯克希尔等等,仅仅50家上市公司就创造出40%的财富增长。在这些公司中,有些公司很早就成立,比如只有埃克森美孚是1926年成立的,有些则是近十年成立,比如苹果是1981年成立,微软1986年,雅马逊1997年,谷歌母公司(Alphabet)是2004年。

从1990年1月到2018年12月,在财富创造方面排名第一的公司是苹果公司,创造了1.006万亿美元的财富。其余前五名的公司是微软(创造财富9550亿美元)、亚马逊(6970亿美元)、Alphabet(5290亿美元)和埃克森美孚(5160亿美元)。请注意,亚马逊和Alphabet分别于1997年和2004年进入样本,而前五名中的其他三家公司自1990年1月开始样本以来就出现了。前50名财富创造公司中有35家是美国人。非美国公司包括腾讯(排名第9,创造财富3770亿美元)、雀巢(排名第11,创造财富3540亿美元)、三星电子(第15位,2850亿美元)、罗氏(第18位,2760亿美元)、诺华(第22位,2500亿美元)、中国移动(第28位,2200亿美元)、台积电(第29位,2170亿美元)、中国建设银行(第33位,2110亿美元)、联合利华(第36位,2060亿美元)、中国工商银行(第40位,1930亿美元)、丰田汽车(第43位,1780亿美元)、道达尔(第44位,1740亿美元)、汇丰银行(第45位,1670亿美元)、路易威登(第47位,1590亿美元)和欧莱雅(第48位,1560亿美元)。

46.7%的回报来自科技、金融以及制造业

贝森宾德教授将这些公司的产业分成十一个区块,科技产业带来18.99%的财富增长,金融业15.22%,制造业12.49%,医疗保健9.79%。如果看最近2016-2019这三年的回报,会发现在整体市场增长的份额中,前五家公司占了47.5%。在1926-2019年这段时间美股总体增长中,头两家公司苹果以及微软占了6.45%;

究竟是多少比例的公司带来投资人财富的增长?苹果在1990年1月至2018年12月的样本期间创造了1.006万亿美元的股市财富。因此,在61,100家样本公司创造的44.74万亿美元的全球净财富中,仅苹果一家就占了2.25%。在样本期间那些创造而不是摧毁股市财富的公司创造的66.57万亿美元总财富中,苹果占1.51%。在1990年1月至2018年12月样本期间的财富创造,可以观察到,样本中61,100家公司的0.008%的前五名公司(苹果、微软、Alphabet、亚马逊和埃克森)占全球净财富创造的8.27%和全球总财富的5.56%财富创造。前20家公司(占样本公司的0.033%)占全球净财富创造的19.37%,占全球总财富创造的13.02%。前50家公司(占样本公司的0.082%)占全球净财富创造的32.93%,占全球总财富创造的22.13%。

多数回报来自于少数的公司,赢家通吃效应凸显

为了评估这段时间是否是特例,贝森宾德教授把时间维度拉长。在1930~1932年期间,只有5.48%的公司替股东带来财富增长。1972~1974年间,是8.24%。但是在1942~1944年、1954~1956年则有超过90%,是相当高的比例,可能是当时连续的大牛市。股东财富创造增长最多的是2017~2019这段期间。负数回报则是1930~1932年、1939~1941年、1969~1971年、1972~1974年、1999~2001年、2008~2010年。

再以近三年为例,0.04%的股票贡献了10%的股市财富,0.16%的股票贡献了25%的股市财富,0.98%的股票贡献了50%的股市财富。图表五主要的结论是:美国股市的多数回报来自于少数的公司,平均而言,0.12%的股票贡献了10%的股市财富,0.45%的公司贡献股市25%的股市财富,2.03%的股票贡献了50%的股市财富。而且1995年后,贡献的比例更集中在少数公司,呈现出强烈的赢家通吃(winnertakeall)局面。

多数的回报更加倾斜在少数公司

投资者必须认识到,多数的回报来自于少数的公司。这个情况在近几年越来越明显。2023年上半年,大部分回报更加倾斜在为数不多的几个少数股票上,比如谷歌、苹果、微软、亚马逊、英伟达、特斯拉等。如果有机会取得这些少数公司的回报,那么财富将有很大的增长。然而,股市的难处也在于“事前的辨认”。多数人是无法事前知道这些好投资的模样。

即便能够将自己多数的资产押注在少数的股票上,又有多大机率获得多少的财富增长。因为在股市中帕累托定律非常明显,甚至有越来越凸显的趋势。少数成功的科技巨头受到公众的关注时,其他数百家科技公司收益却在长期内令股东失望。但是随着时间的推移,股票市场财富创造集中在少数表现最好的公司的程度在增加,尤其是在近几年,在样本中的61,100家公司,0.008%的前五名公司占全球净财富创造的8.27%和全球总财富的5.56%财富创造。前20家公司占全球净财富创造的19.37%,占全球总财富创造的13.02%。前50家公司占全球净财富创造的32.93%,占全球总财富创造的22.13%。

在美国市场,5家公司占了净财富创造的22%。在科技领域这些网络公司规模越大,它们能提供更多研发支出和吸引更多科技团队加入,得到更多用户数据就拥有的数据就越多,并且能获得最先进的芯片制造产能,同时引领芯片电路设计进一步提升芯片算力和能效比,超级明星公司的重要性将进一步增长,这是合乎逻辑的。财富创造的集中度正越来越向少数公司倾斜。让我们必须意识到科技巨头的重要性。

在这份实证调查结果可以看到,42.17%的股票带来正回报,57.83%的股票带来负回报。0.12%的股票贡献了10%的股市财富,0.45%的公司贡献股市25%的股市财富,2.03%的股票贡献了50%的股市财富。特别是最近二十年里全球的互联网经济高速发展,成功比例少之又少的科技巨头创造了大量的股东财富。对于参与科技股的投资者必须要意识到最终能成为赢家通吃的公司是极少的存在,需要投资有长期的跟踪,寻找那些能在企业内部有机增长资产,能带来强劲现金流的能力的企业以及理解识别出那些卓越且用户为导向的管理层。

大多数个别股票有正偏态,但少于股市整体的平均回报。詹姆斯·安德森也是在投资了众多企业并且大部分企业失败后,才意识到那些极少数能够成为“极端赢家″的企业,最终可以让那些极少数的企业带来的超额收益覆盖了那些损失并带动整个投资组合的收益。多年以后,詹姆斯·安德森的这个发现与亨德里克·贝森宾德的研究结果基本一致。

正偏态体现了极端的1/99法则,这也是幂律分布的一个极端,它使得股市财富创造高度集中。在贝森宾德的样本中,仅五家公司(苹果、微软、亚马逊、Alphabet和腾讯)就占了全球公开股票市场净财富创造总额75.66万亿美元的10.3%。表现最好的0.25%的公司占全球净财富创造的一半,表现最好的2.39%的公司占全球净财富创造的全部。财富创造集中在相对较少的几家公司,这可以归因于几种可能相互影响的解释,包括公司规模的横截面变化、股票在数据库中出现的月数变化、复合回报的正偏态以及纯粹的随机结果。

财富创造在很大程度上归因于相对较少的几只股票所带来的巨大积极成果。对于那些在识别能创造最多财富的少数股票方面没有比较优势,而且对正偏态没有实质性偏好的投资者来说,结果强化了投资广泛的被动指数的可取性。对于对正偏态有足够强烈偏好的投资者,或者对于在识别有望带来超额长期回报的股票方面具有适当比较优势的投资者(可能为数不多)来说,结果凸显了成功选股能够增加财富的程度。长期股票收益分布中的强烈正偏斜对财务规划尤为重要。在一个正向倾斜的分布中,大多数个别未来结果都会小于平均值。因此,财务规划必须明确考虑长期回报分布的偏斜性质。