长期看,拉高国债收益率的努力注定是徒劳的

转自:中环狙击手

一、自然利率决定实际利率,进而决定名义利率

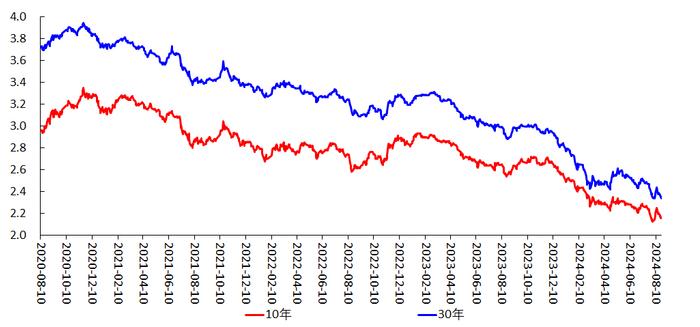

从5月以来,YH绞尽脑汁、不遗余力地想把国债收益率拉起来,维持“正常的”(向右上方倾斜的)利率期限结构。但效果堪忧。昨天(8月23日周五)30年期收益率又快创新低了。

为什么会出现这种情况?我在上篇文章中说,原因是市场机构对经济的预期与YH完全不同:YH对经济感到乐观,认为国债收益率应该上涨;市场机构感到悲观,认为国债收益率应该下跌。

其实这还不是根本原因。最根本的原因,是中国的自然利率在下降。

为什么这么说?

我在7月6日发的那篇三万字长文中,把全要素生产率(TFP)和自然利率作为宏观分析框架的核心,或者说是整个框架的“纲”。在这个框架中:

【1】在长期内,真实因素决定TFP和自然利率;它们进而决定现实中的实际利率和GDP的长期趋势;短期快变量(总需求)决定现实中的实际利率和GDP的短期波动。

【2】在短期内,供给侧因素(战争、气候、疫情、事故、限产等)与总需求一起决定通货膨胀率。

【3】进而,实际利率、通货膨胀率、市场交易因素与预期,一起决定名义利率。

由于:

实际利率=名义利率-通货膨胀率 (1)

因此很多人误以为,是名义利率决定了实际利率。这是不对的。在货币出现之前,实际利率就存在。货币出现之后,在姑娘身上,不对,在实际变量上蒙上了一层薄纱而已。真正起决定作用的、大家真正在乎的,是薄纱下面的东西。

大家真正在乎的是薄纱下面的东西

图片来自网络,侵删

简言之,一个国家能维持多高的名义利率,归根结底取决于它的TFP和自然利率,尤其是自然利率。

二、美国的例子

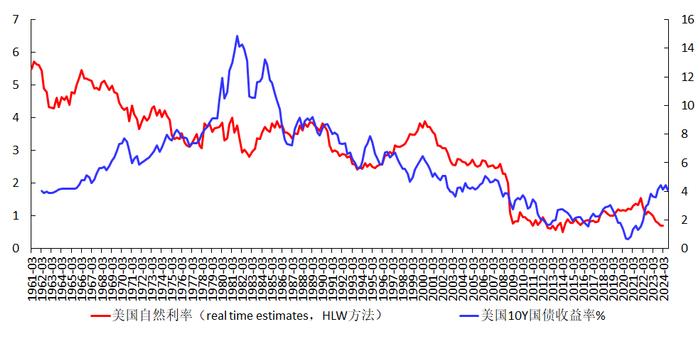

截止目前,几乎所有估算自然利率的论文文献,估算的都是1960s之后的自然利率。并且几乎都表明,各国的自然利率处于长期下降趋势。

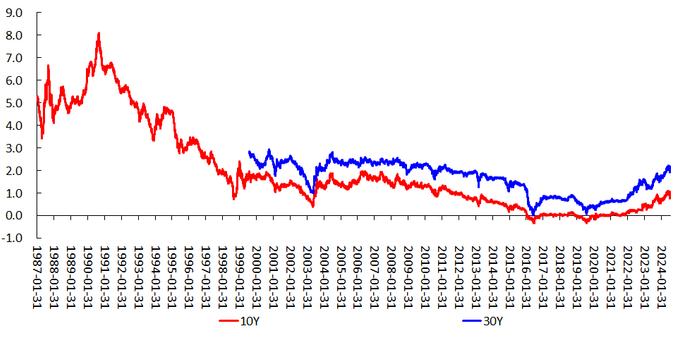

图1中红线是纽约联储银行估计的美国自然利率。从1960s以来,长期处于下降趋势。蓝线是美国10年期国债收益率,也长期处于下降趋势。其中1970s至1981年的上涨是通货膨胀造成的。

资料来源:纽约联储银行网站;美联储

1980s以来,美国的国债收益率处于长期下降趋势。经济学家们提出了各种解释。其中一个解释是:1980s之后,中国为代表的新兴市场经济体崛起,积累了大量外汇储备,去购买美国国债;另一方面,随着原油价格上涨,石油输出国积攒了大量的外汇,也去购买美国国债;最终压低了美国国债收益率。

我认为这不是根本原因。因为它无法解释,为什么一些小型经济体(例如加拿大、韩国)的国债收益率,也出现了长期下降趋势。

我认为根本原因是:

自然利率是实际利率。自然利率长期下降,并且通货膨胀率很低时,名义利率当然应该随之下降。因此国债收益率下降是再正常不过了。只有在通货膨胀较高时,名义利率(国债收益率)才会与自然利率背道而驰。

三、中国:自然利率下降,压制名义利率

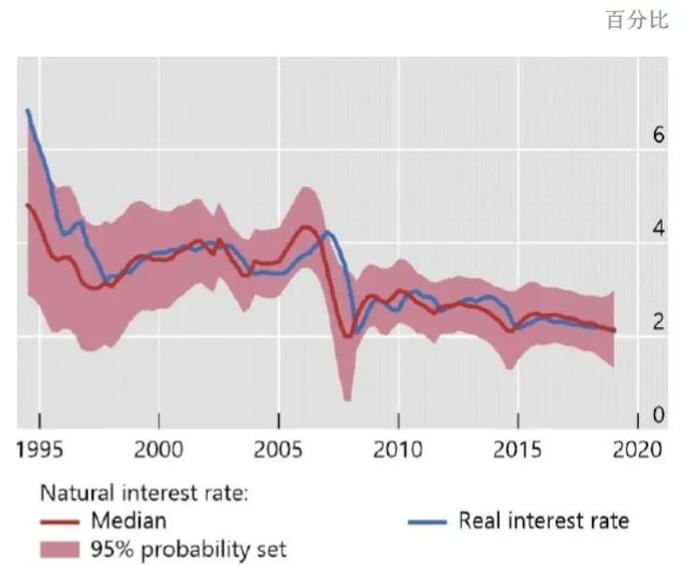

孙国峰和Rees(2021)的研究发现,从2000年前后开始,中国的自然利率就一直在下降。2000s初大约为4%,2019年底降到约2%。我之前也论证过,我认为2022年的疫情封控进一步压低了自然利率,现在应该在1.5%甚至更低。这意味着国债收益率会随之下降。这就是最近几年国债收益率下降的根源。

资料来源:孙国峰和Rees(2021)

从机构行为上来分析,就是我在长文中说的:自然利率下降导致全社会面临“资产荒”,上市公司ROE下降,股市缺乏系统性的投资机会。金融机构只好把大量资金投向债券市场,并且拉长久期,导致长期国债利率一直在下降。这在1990-2020年的日本也曾出现过。

YH原本应该及早大幅下调名义政策利率(LPR),但它瞻前顾后,犹豫不决。市场机构直接拿钱投票,在市场上压低了国债收益率。

在这种情况下,YH试图拉高长端国债收益率,在短期内可能暂时奏效;但是从长期看,注定是徒劳的,无法扭转它的长期下降趋势。这就像西西弗斯不断地推石头上山,只要稍一松手,石头就会滚落下来。

资料来源:日本央行

参考文献

孙国峰,DanielM.Rees,《中国的自然利率》,中国人民银行货币政策委员会讨论论文No.2021/01.

(转自:中环狙击手)