信息量极大!李迅雷发声:建议发50万亿特别国债,10年国债收益率会到1%时代...

(来源:金石杂谈)

转自:金石杂谈

9月21日下午,在宁波银行私人银行投资策略会9月专场,中泰证券首席经济学家李迅雷以“如何应对当前经济的结构性与周期性困难”为题,分享了对当前经济的看法,并表达了自己的经济建议。金石杂谈整理核心要点如下:

1)做宏观研究有三十多年的时间了,现在这样一种情况是我从事宏观研究以来从来没有遇到过的。

没遇到过的背后是什么原因呢?我觉得还是有两大原因,一个原因是结构性原因,一个原因是周期性原因,所对应的是产能过剩问题和有效需求不足的问题。

2)欧盟一直在往下走,美国在2011年以后趋稳了,占全球份额开始上升了,中国在2011年以后增速开始放缓了。但是连续两年开始回落,就是2022、2023连续两年,美国是往上走,中国往下走,中美的差距在扩大,当然今年的情况又会不一样了。

3)最近几日人民币再往上升,最低的时候人民币兑美元是1:7.3,现在到了7.05,我估计这轮人民币对美元升值应该是破7的,会到六点几,6.9、6.8。

因为美联储在四年之后开始了降息,所以这一轮的美联储的降息估计要持续到2026年。在这个过程当中,现在美元指数已经是在100左右了,应该会破100。

4)中国投资对GDP的贡献是全球水平的2倍,优势将转为劣势。这种模式在经济增长的初期非常有效,但随着高速公路、铁路地铁的总里程的不断增加,投资回报率开始下降了。

所以,我们呈现出一个结构性问题,就是投资比较强,消费比较弱。出口很重要,但出口再怎么重要,出口对GDP的贡献是有限的。

所以,我们现在应该要大力发展消费。但发展消费需要整个经济转型,整个国民收入再分配改革,而这并不是一蹴而就的。

5)现在市面上所谓的新房销售面积跌到多少就能见底的逻辑是不成立的。我认为,就像分析股市一样,股市出现地量并不意味着股价就会上涨。最终,股价的涨跌还是由其估值水平决定的。

不能以为销售量到一定程度就会见顶,就像A股一样。A股在2007年指数已经涨到6000多点,现在为什么只有2700点?还是由估值水平和对未来企业成长性的预期决定的。

6)目前中国的房地产租售比,核心城市大约在1.5%到2%之间,基本上低于2%。而全球核心城市的平均租售比是4.2%,所以从理论上讲,如果要达到4.2%的水平,我们的房价可能还要跌多少,我想大家都会做简单的计算。

7)我们现在的租售比还是偏高,这对房价会有长期的抑制作用。因此,如果房价不能上涨,股市表现也不好,那么居民的财产性收入就会下降。财产性收入下降会影响居民购房和消费的意愿。

8)不能只看到当前的经济下行,还要看到经济持续下行所带来的乘数效应。财政收入是在下降的,所以财政在收缩,金融在收缩,实体经济也在收缩。这种收缩的乘数效应相互影响,进一步加剧了经济下行的过程。

因此,在这方面,我认为大家需要有充分的估计,不能认为现在就是历史上最差的时候,还是要向前看。

9)德国已经进入超级老龄化阶段,但从深度老龄化到超级老龄化用了36年。法国用了24年,日本用了12年。预计中国只需要8年时间,就可以走完德国36年走过的路,所以我们正处于人口老龄化的加速阶段。

在这种情况下,我们在国际竞争中可能处于不利地位。美国的老龄化率在2030年后将基本保持稳定,而我们的老龄化率将大幅超过美国,这个问题市场还没有充分预估。

10)另一方面,我们现在的5%的GDP增速能否维持?从发达国家的历史来看,一旦进入深度老龄化,人均GDP的年增长率大约在2%左右。我们现在还能保持在5%以上,已经非常不容易。因此,我们必须充分预估到人口老龄化加速对中国经济的影响,这是不可低估的。

11)今年的出生人口数量可能会有所反弹,但明年中国的新生儿人口大概率将跌破900万,可能降至880万左右。一方面,出生人口数量在减少;另一方面,老龄化率在上升。

12)为什么现在大家都越来越不愿意生孩子呢?越晚生,竞争越小,因为出生人口数量在不断减少。过去中国经济是增量经济,现在中国经济是存量经济,也就是说总人口数量减少了,大部分城市人口要流出,大部分城市人口减少,只有少数城市人口会净流入。

13)我觉得未来的希望还是来自于服务业。就美国的服务业,对总就业人口的贡献是84%,中国服务业就业人口还不到50%。即便是具有工匠精神的日本和德国,它的服务业比重也有70%,服务业带来的就业贡献也有70%以上。

14)资产荒是客观事实,十年期国债收益率可能会到1%的时代,所以居民的资产负债表在收缩,这个怎么去应对呢?金融部门收缩的背后,是企业部门和居民部门投资意愿的下降。

15)现在的问题不是到现在为止就见底了,我们不能够刻舟求剑,应该要考虑到它的演变趋势是什么,因为我也不知道会怎么样。这个下行的主要因素是房地产周期的长周期下行。

16)现在已经全面过剩,但为什么又是资产荒呢?因为风险偏好在下降,这个高风险资产出现了资产“慌”,恐慌的慌,低风险资产出现了资产荒。

我从2022年就开始建议了,我的建议就是要政府加杠杆。政府加杠杆不等于地方政府加杠杆,应该是中央政府加杠杆。

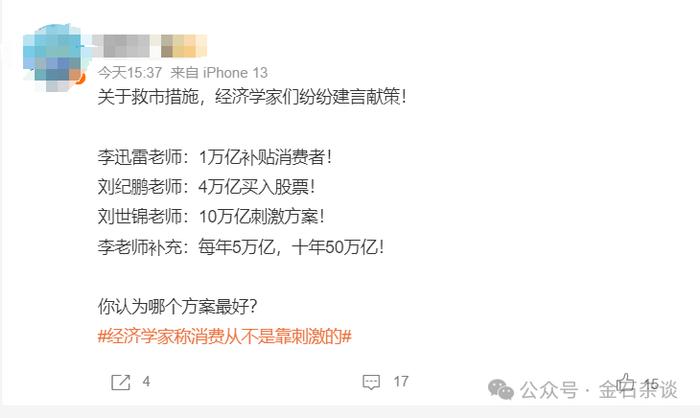

17)既然资产荒,大家都要国债是吧?既然咱们央行也说,这个国债的收益率下降速度过快,那就多发国债。每年发5万亿,十年发50万亿超长期特别国债。

发了之后什么后果呢?没有后果,只有好处没有后果,为什么呢?因为我们中央政府杠杆的水平太低了,现在才20%,花了50万亿之后,这个杠杆的水平大概要提高到25%,加起来大概不到50%。

美国现在联邦政府杠杆的水平是120%,所以我觉得我们中央政府加杠杆空间很大。

18)A股市场的机会在哪里,我觉得并购机会大幅增加。因为经济下行过程中,企业日子不好过,很多企业经营不下去,那么经营不下去了,通过并购重组的方式,让企业数量减少。

19)美国的股票市场80%的股票消失了,我们A股市场退市股票大概连2%都不到,退市率太低,所以以后会大量公司会退市,大量公司会被收购兼并。

20)对未来的利率走势到底怎么看,我觉得利率可能还是会下行,美联储已经降息了,20日大家盼着央行下调LPR,结果没有下调,一年期、五年期都没有下调,说明我们现在央行非常有定力,但有定力不等于不降息,因为我们现在实际利率水平还是处在历史的高位。

21)美联储一旦降息,开启降息周期,我觉得美国的联邦基金利率应该会破3%,现在是5%,应该会破3%,空间多大?所以我觉得应对资产荒,现在地方债务压力那么大,消费这么弱,资本市场债券的价格在不断上涨,大家对债券需求量那么大,所以从供需关系角度来看,我们也应该多发国债。

22)美国股市上涨靠10%的股票拉动,90%的股票都没涨,甚至下跌,所以随着经济的越来越成熟,企业的分化会越来越严重。

美国股票的平均寿命是14.5年,中位数只有8.9年,所以寿命都很短,大部分公司都会被消失,所以我们一定要买能够活下去的公司。

23)买指数可能比买股票更好一点,因为这个指数是个被动投资,它本身编制指数也有一个优胜劣汰,把差的公司剔除,好的公司留下来。

24)今年的五月份,中央电视台有一个对话栏目,我当时提到,两类资产我们要重配,一类是黄金,一类是国债。现在已经过去四个月了,应该也印证了我当时的判断。而我对黄金的推荐是在2016年。

配置黄金的逻辑,它不仅是利率的下行,还有地缘政治等因素。盛世珠宝,乱世黄金,我想我们对未来的世界还是要有一个理性的认识。

本文内容借鉴自投资作业本pro,并经金石杂谈整理。