负债率高达166%!三闯港交所IPO,参花实业能否上市“圈钱”续命?

近期,参花实业控股有限公司在港交所提交上市申请,上市材料被正式受理,独家保荐人为中泰国际。这是参花实业第三次向港交所递交招股书,拟在港股主板上市。

参花实业成立于2002年,初始注册资本50万元。当时,姚志万携手其妻姐夫张振良,共同创立了固安大地面粉加工有限公司,2002年4月,大地面粉正式易名为参花面粉,此即为现今参花实业的运营主体,并以“参花”品牌行销面粉制品及面粉副产品。

参花申请港股IPO,下游大客户却已退市

“参花”一直是达利集团、福建盼盼等品牌的供应商。

然而,参花实业的下游公司——达利集团,2023年9月1日已经在香港退市,原因是由于股价低迷,达利食品已经丧失维持上市地位的优势。此前,达利园实控人许世辉曾凭借当时手中的700多亿港元市值的股票,问鼎福建首富。

根据弗若斯特沙利文报告,2023年,按专用粉销量计算,参花实业在2023年市场份额约3.7%。

全国范围内,以面粉销量衡量标准,2023年参花实业在中国所有面粉制造行业中位列31位至第35位,市场份额约为0.2%。

根据农业日报发布的《2023中国农业企业500强》榜单,五得利面粉集团2022年营业收入536亿元。此外,今麦朗年营业收入190亿元。金沙河面粉营收为110亿元。

而参花面粉2021~2023年营业收入分别为5亿元、4.69亿元、5.44亿元,毛利分别为5043万元、6229万、6876.9万元,主要面向食品加工商及批发商,其面粉在河北的销售排名与前面的龙头面粉企业相比,差距明显。

盈利能力下降,赚钱效应不强

参花实业制作面粉已有22年的时间,其生产并销售多种面粉产品组合,包括普通专用粉、热处理专用粉和通用粉,以及一些面粉的副产品,如次粉及麸皮。

普通专用粉为参花实业的第一大营收来源,专门用作制作面包、油酥点心、面条、水饺蛋糕等特定食品。

2021年-2023年,面粉产品(普通专用粉、熟处理专用粉、通用粉销售)占比分别为64.1%、55.9%及58.4%。

综合近两年业绩来看,参花实业经营状况并不容乐观,2021~2023年,参花实业的年内溢利分别为0.32亿元、0.45亿元、0.4亿元,2022年、2023年分别同比变动41.19%、-10.52%。

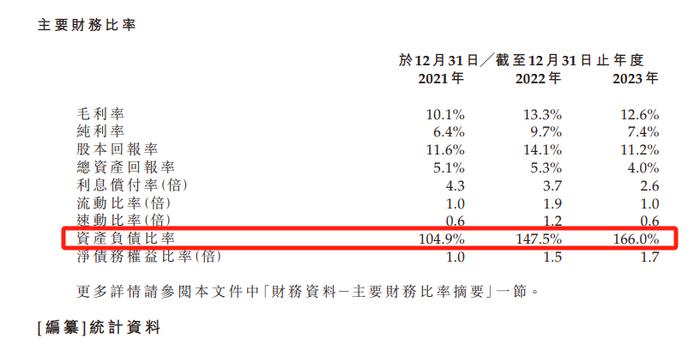

作为一家面粉制造企业,参花实业的毛利率并不高,报告期内的毛利率分别为10.1%、13.3%和12.6%。销售净利率分别为6.4%、9.7%、7.4%,2023年毛利率、净利率均下降,由此来看,公司的赚钱效应并不强。

业务依赖大客户,客户流失较多

招股书显示,2021年~2023年,参花实业的客户数量分别是298名、114名、92名,客户数量逐年下降。

但想获客也并不容易,招股书显示,2021~2023年,参花实业的应收账款分别是0.79亿元,0.86亿元和1.21亿元,逐年攀升。

与此同时,参花实业还严重依赖大客户。2021-2023年,公司向前五大客户实现的销售额占总收入的48.6%、61.7%及63.2%,其中面向最大客户(达利食品)的销售额分别占总收入的27%、22%及19%。

达利集团,从2012年开始与其合作,不过招股书显示,由2021年的1.35亿元降至2023年的6441.9万元,业务量骤降已超一半之多。

对于参花实业而言,虽然它与一些大客户建立了紧密的合作关系,但这些客户并非仅仅依赖于参花实业作为其唯一的供应商。首先,如果客户对产品的需求减少,那么参花实业可能会面临订单量下降的风险,这将直接影响到公司的生产计划和销售业绩。其次,其他不可预见的因素也可能对参花实业的业务产生负面影响。例如,市场竞争加剧、原材料价格波动、政策法规变化等都可能导致客户调整其采购策略,从而减少对参花实业产品的需求。此外客户如果发现更具竞争力的替代品,参花实业可能会失去一部分市场份额,这将进一步削弱公司的业务和财务状况。

资产负债率166%,创始人曾为河北固安农村商业银行董事

报告期内,从财务方面来看,参花实业经营活动现金净额已经连续两年为负数,经营现金净额分别为382.4万元、-1.61亿元和-1.25亿元,可以看出经营活动并未给公司“造血”。

与此同时,参花实业债务高企。2021年至2023年的银行及其他贷款分别是2.89亿元、4.73亿元和6亿元,到了2024年一季度末更是达到了6.82亿元的新高。参花实业资产负债比率2021年是104.9%,2022年147.5%,2023年是166.0%。(招股书注:资产负债比率乃按相关日期的总银行及其他贷款除以权益总额计算再乘以100%。)

而截至2023年末,参花实业的现金及现金等价物仅剩下353.8万元。这也就能解释,参花实业想要上市筹资的原因了。

此次已经是参花实业,三闯港交所了。而捉襟见肘的现金及现金等价物,持续失血的经营现金流,都给公司的IPO之路带来更多不确定性。

近年来参花实业一直背负着贷款,2023年公司贷款金额甚至是当期溢利的近十倍。值得一提的是,参花实业控股人姚志万自2018年起在河北固安农村商业银行股份有限公司担任董事,截至2023年3月31日,公司仍欠河北固安农村商业银行人民币约3000万元。

公司解释主要系将部分长期贷款重新分类为短期贷款,以及为满足与地方政府机构的粮食采购及保管安排而增加了有抵押和担保的贷款。

种种迹象表明,参花实业面临资金压力。为改善这一状况,参花实业急需通过上市来筹集资金,降低财务风险,并改善现金流状况。