【华龙煤炭】周报:动力煤价格延续上涨,港口库存持续下降

(来源:华龙证券研究)

供给端:动力煤方面,9月下旬产地天气转晴,降雨天气对煤矿生产影响逐步消除,但临近国庆节,产地安检形势将持续加严,大秦线国庆假期后即将开启秋检,且部分完成月度生产任务的煤矿陆续停产,煤炭供应将有所收紧。炼焦煤方面,多数煤矿维持正常生产节奏,供应量相对保持稳定。

需求端:动力煤方面,国庆将至,非电用户开始少量补库,北方民用需求保持采购,个别电厂仍有市场煤采购需求,支撑动力煤价格小幅上涨,预计产地动力煤价格延续稳中上行。炼焦煤方面,临近国庆长假,下游补库需求仍存,焦炭尚有提涨预期,短期焦煤价格支撑不减,但终端铁水恢复依旧相对较缓,原料需求短期难有大规模上涨,预计炼焦煤整体上涨幅度有限,后续还需重点关注终端钢厂利润及复产情况。

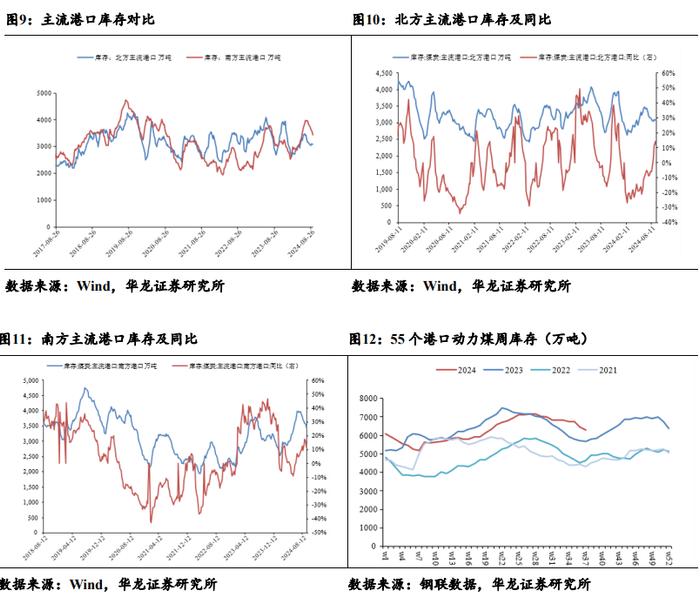

库存端:动力煤方面,港口库存持续下降,大秦线国庆假期后即将开启秋检,下游企业存在补库预期。截至2024年9月16日,北方主流港口动力煤库存为3,077.90万吨,周环比下降0.11%,同比上升12.05%;南方港口动力煤库存为3,443.40万吨,周环比下降3.28%,同比上升11.77%。截至2024年9月13日,55个港口动力煤库存,周环比下降2.26%,同比上升11.10%。炼焦煤方面,铁水日均产量仍处于相对低位,对库存消耗有限。截至2024年9月20日,炼焦煤库存三港口合计401.06万吨,周环比上升1.50%,同比上升107.53%;六港口合计404.06万吨,周环比下降2.44%,同比上升109.85%;247家炼焦煤钢厂库存723.11吨,周环比上升0.69%,同比上升1.56%。

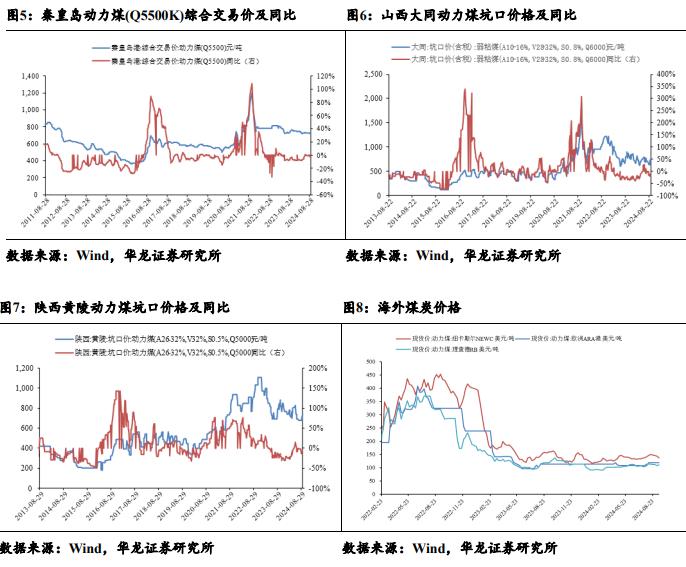

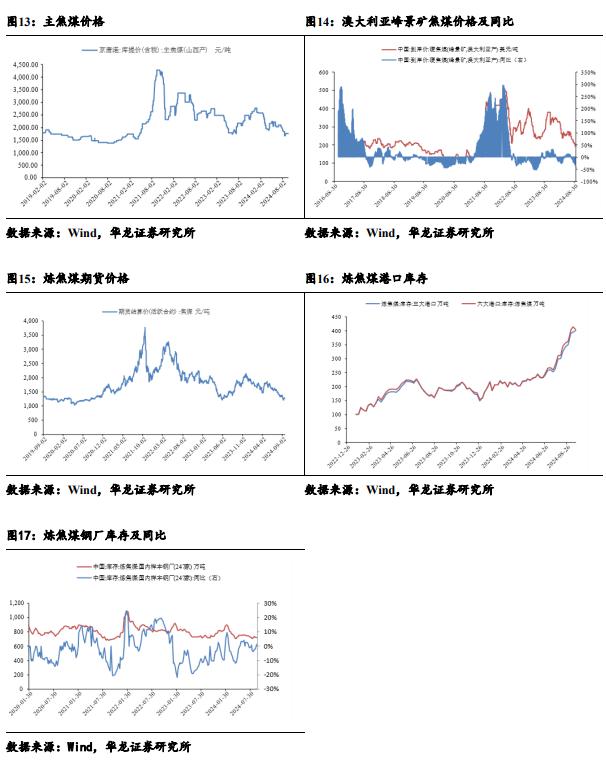

价格端:动力煤方面,产地及港口市场价格稳中小涨,产地发运成本较高,港口库存持续下降,但随着华北地区逐步开始冬储活动以及国庆假期节前需求端补库,市场煤价有望得到上行支撑。截至2024年9月20日,秦皇岛动力煤价格727.00元/吨,周环比上升0.28%;山西大同动力煤坑口价格740.00元/吨,周环比上升1.37%;陕西黄陵动力煤坑口价格为740.00元/吨,周环比上升2.78%;海外煤炭价格纽卡斯尔NEWC动力煤现货价137.49美元/吨,周环比下降4.28%,同比下降13.96%,欧洲ARA港动力煤现货119.25美元/吨,周环比持平,同比上升5.07%,理查德RB动力煤现货价110.50美元/吨,周环比上升1.47%,同比下降11.95%。炼焦煤方面,节前焦炭价格提出首轮涨价后,市场情绪有所提振。截至2024年9月20日,主焦煤京唐港价格1,770.00元/吨,周环比持平;澳大利亚峰景矿焦煤价格195.00美元/吨,周环比下降;焦煤期货结算价格1,282.00元/吨,周环比上升5.00%。

投资建议:煤价回调业绩利空已基本释放,稳健的资产和充足的现金流仍是煤炭企业持续高分红的保障,长期配置性价比不变,维持行业“推荐”评级,重点推荐1)高分红稳盈利优质龙头:中国神华、中煤能源、陕西煤业;2)煤电一体平抑价格波动公司:新集能源、电投能源;3)高弹性高成长:山煤国际、晋控煤业;4)估值较低且具备增量公司:兖矿能源、甘肃能化;5)主焦占比较高有望超跌反弹公司:淮北矿业、平煤股份、山西焦煤。

风险提示:煤炭产能大量释放,生产成本大幅上升,需求改善不及预期,宏观经济波动风险,国际煤价大幅波动,数据的引用风险。

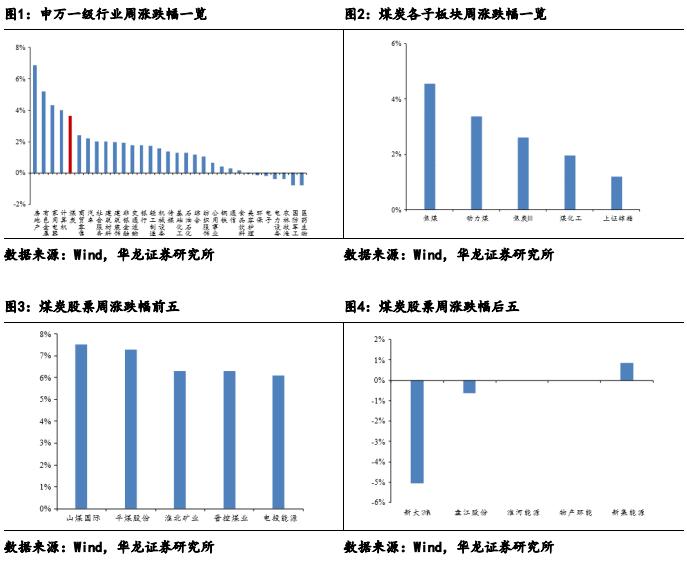

2024年9月16日至2024年9月20日,申万煤炭指数周环比上升3.64%,各子行业及同期上证综指涨跌幅为,焦煤(4.55%)、动力煤(3.38%)、焦炭Ⅲ(2.62%)、煤化工(1.95%)、上证综指(1.21%)。

在重点覆盖公司中,个股涨幅前五公司为山煤国际(7.52%)、平煤股份(7.27%)、淮北矿业(6.30%)、晋控煤业(6.29%)、电投能源(6.08%);个股跌幅前五的公司为新大洲A(-5.05%)、盘江股份(-0.63%)、淮河能源(0.00%%)、物产环能(0.00%)、新集能源(0.85%)。

2周内行业关键数据

2.1动力煤

截至2024年9月20日,秦皇岛动力煤价格727.00元/吨,周环比上升0.28%;山西大同动力煤坑口价格740.00元/吨,周环比上升1.37%;陕西黄陵动力煤坑口价格为740.00元/吨,周环比上升2.78%;海外煤炭价格纽卡斯尔NEWC动力煤现货价137.49美元/吨,周环比下降4.28%,同比下降13.96%,欧洲ARA港动力煤现货119.25美元/吨,周环比持平,同比上升5.07%,理查德RB动力煤现货价110.50美元/吨,周环比上升1.47%,同比下降11.95%。

截至2024年9月16日,北方主流港口动力煤库存为3,077.90万吨,周环比下降0.11%,同比上升12.05%;南方港口动力煤库存为3,443.40万吨,周环比下降3.28%,同比上升11.77%。截至2024年9月13日,55个港口动力煤库存,周环比下降2.26%,同比上升11.10%。

2.2炼焦煤

截至2024年9月20日,主焦煤京唐港价格1,770.00元/吨,周环比持平;澳大利亚峰景矿焦煤价格195.00美元/吨,周环比下降;焦煤期货结算价格1,282.00元/吨,周环比上升5.00%。

截至2024年9月20日,炼焦煤库存三港口合计401.06万吨,周环比上升1.50%,同比上升107.53%;六港口合计404.06万吨,周环比下降2.44%,同比上升109.85%;247家炼焦煤钢厂库存723.11吨,周环比上升0.69%,同比上升1.56%。

2.3下游需求情况

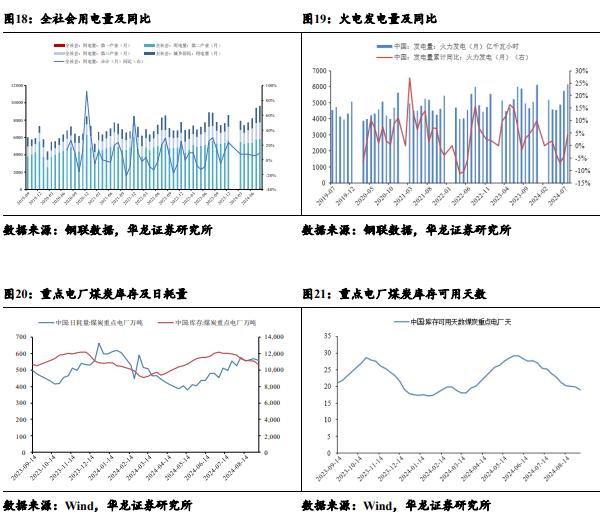

截至2024年8月,全国全社会用电量9,649亿千瓦时,同比上升8.9%;火电发电量6,148.80亿千瓦时,同比上升4.39%;截至2024年9月5日,重点电厂煤炭日耗量周环比下降1.58%,同比持平,库存周环比下降4.01%,同比持平,库存可用天数周环比下降。

截至2024年9月20日,螺纹钢价格3,395.00元/吨,周环比上升1.74%,同比持平;水泥价格330.00元/吨,周环比下降1.20%,同比上升3.13%。

3行业要闻

2024年9月19日,国家能源局在北京组织召开煤矿智能化建设和煤炭清洁高效利用工作推进会,深入学习贯彻党的二十大和二十届三中全会精神,总结近年来煤炭增产保供、煤矿智能化建设、煤炭清洁高效利用、煤层气(煤矿瓦斯)开发利用、行业转型发展等方面工作成效,宣传推广先进经验和典型做法,分析煤炭发展面临的新形势新要求,安排部署下一步重点工作任务,推动煤炭行业高质量发展,为加快构建新型能源体系、保障国家能源安全提供有力支撑。会议强调,煤炭作为兜底保障能源,在加快新型能源体系建设中,既承担着增强能源供应韧性和弹性的重要职责,也承担着支撑能源绿色低碳转型的战略使命。(资料来源:国家能源局)

2024年9月19日,新疆铁路部门发运煤炭10500万吨、同比增长17.1%,其中疆煤外运6016.6万吨,同比增长51%,为保障国家能源安全、服务区域经济社会发展提供了有力支撑。今年以来,疆煤外运日均装车达3422车,同比增长47.7%,实现了快装快运,有效降低全社会物流成本。随着运量增长,新疆铁路煤炭保供范围持续扩大,从甘肃、四川、云南、青海、宁夏等地,拓展到湖北、湖南、河北等地,直供电厂存煤可耗天数始终保持较高水平,较好满足了各地电煤保供需求。(资料来源:中国铁路乌鲁木齐局集团有限公司)

4重点公司公告

【甘肃能化】公司于2024年9月18日发布关于下属景泰白岩子煤矿取得联合试运转复函的公告,公司收到甘肃省能源局《关于白岩子煤矿联合试运转的复函》,联合试运转时间为2024年9月18日至2025年3月17日。景泰煤业为公司下属控股子公司,主要负责白岩子煤矿及洗煤厂项目建设,矿井设计生产能力90万吨/年,根据详查报告,矿井煤炭资源量9075.8万吨(气煤资源量为4736.3万吨;1/3焦煤资源量为4339.5万吨)。

【平煤股份】公司于2024年9月17日发布关于控股股东董事长和总经理计划增持公司股份的公告,控股股东中国平煤神马控股集团有限公司董事长李毛先生和总经理李延河先生,计划自2024年9月18日起6个月内,以其自有资金通过上海证券交易所系统以集中竞价交易方式增持公司股份,增持股份数量为每人不低于40,000股。本次增持计划不设价格区间,将根据公司股票价格波动情况及资本市场整体趋势实施增持计划。基于对公司未来发展前景的信心及对公司价值的认可,决定对公司股份实施增持。

5周观点

供给端:动力煤方面,9月下旬产地天气转晴,降雨天气对煤矿生产影响逐步消除,但临近国庆节,产地安检形势将持续加严,大秦线国庆假期后即将开启秋检,且部分完成月度生产任务的煤矿陆续停产,煤炭供应将有所收紧。炼焦煤方面,多数煤矿维持正常生产节奏,供应量相对保持稳定。

需求端:动力煤方面,国庆将至,非电用户开始少量补库,北方民用需求保持采购,个别电厂仍有市场煤采购需求,支撑动力煤价格小幅上涨,预计产地动力煤价格延续稳中上行。炼焦煤方面,临近国庆长假,下游补库需求仍存,焦炭尚有提涨预期,短期焦煤价格支撑不减,但终端铁水恢复依旧相对较缓,原料需求短期难有大规模上涨,预计炼焦煤整体上涨幅度有限,后续还需重点关注终端钢厂利润及复产情况。

库存端:动力煤方面,港口库存持续下降,大秦线国庆假期后即将开启秋检,下游企业存在补库预期。截至2024年9月16日,北方主流港口动力煤库存为3,077.90万吨,周环比下降0.11%,同比上升12.05%;南方港口动力煤库存为3,443.40万吨,周环比下降3.28%,同比上升11.77%。截至2024年9月13日,55个港口动力煤库存,周环比下降2.26%,同比上升11.10%。炼焦煤方面,铁水日均产量仍处于相对低位,对库存消耗有限。截至2024年9月20日,炼焦煤库存三港口合计401.06万吨,周环比上升1.50%,同比上升107.53%;六港口合计404.06万吨,周环比下降2.44%,同比上升109.85%;247家炼焦煤钢厂库存723.11吨,周环比上升0.69%,同比上升1.56%。

价格端:动力煤方面,产地及港口市场价格稳中小涨,产地发运成本较高,港口库存持续下降,但随着华北地区逐步开始冬储活动以及国庆假期节前需求端补库,市场煤价有望得到上行支撑。截至2024年9月20日,秦皇岛动力煤价格727.00元/吨,周环比上升0.28%;山西大同动力煤坑口价格740.00元/吨,周环比上升1.37%;陕西黄陵动力煤坑口价格为740.00元/吨,周环比上升2.78%;海外煤炭价格纽卡斯尔NEWC动力煤现货价137.49美元/吨,周环比下降4.28%,同比下降13.96%,欧洲ARA港动力煤现货119.25美元/吨,周环比持平,同比上升5.07%,理查德RB动力煤现货价110.50美元/吨,周环比上升1.47%,同比下降11.95%。炼焦煤方面,节前焦炭价格提出首轮涨价后,市场情绪有所提振。截至2024年9月20日,主焦煤京唐港价格1,770.00元/吨,周环比持平;澳大利亚峰景矿焦煤价格195.00美元/吨,周环比下降;焦煤期货结算价格1,282.00元/吨,周环比上升5.00%。

投资建议:煤价回调业绩利空已基本释放,稳健的资产和充足的现金流仍是煤炭企业持续高分红的保障,长期配置性价比不变,维持行业“推荐”评级,重点推荐1)高分红稳盈利优质龙头:中国神华、中煤能源、陕西煤业;2)煤电一体平抑价格波动公司:新集能源、电投能源;3)高弹性高成长:山煤国际、晋控煤业;4)估值较低且具备增量公司:兖矿能源、甘肃能化;5)主焦占比较高有望超跌反弹公司:淮北矿业、平煤股份、山西焦煤。

6 风险提示

(1)煤炭产能大量释放。煤炭行业产能优化升级,可能出现产能释放超过预期,导致煤炭价格大幅下跌。

(2)生产成本大幅上升。受煤炭开采条件复杂、大型设备检修、安全环保投入不断加大、个别矿井产量下降、大宗商品价格大幅上涨等影响,成本控制压力较大。

(3)需求改善不及预期。下游电力及钢铁需求改善不及预期,进而对动力煤及焦煤价格支撑形成不利影响。

(4)宏观经济波动风险。煤炭行业是国民经济重要的基础性行业,受电力、冶金、建材、化工等相关行业影响较大,与宏观经济密切相关。

(5)国际煤炭价格大幅波动对国内市场产生影响。

(6)数据的引用风险。本文中的数据引用来源可靠的来源,测算周密,数据经过多次审核,但是不排除有误差的可能性,请以实际为准。

本文摘自报告:《煤炭行业周报:动力煤价格延续上涨,港口库存持续下降》

报告发布日期:2024年9月23日

报告发布机构:华龙证券

分析师 景丹阳:S0230523080001

联系人 彭 越:S0230124010004