如何看待2023年2月的流动性情况?|周观(2023年第5期)20230205

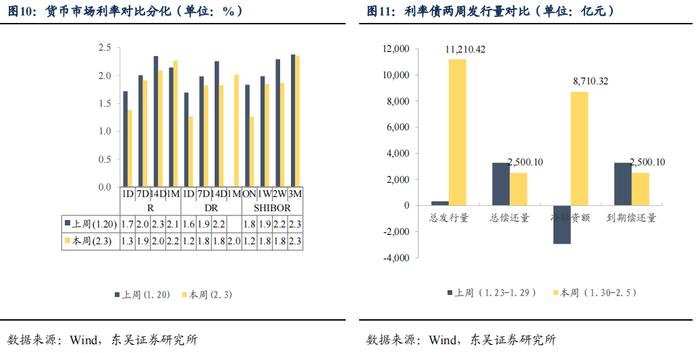

■资金面和股市情况成为当前影响债市的关键因素,展望2023年2月,流动性是否存在压力?(1)近年来我国外汇占款始终保持相对平稳,对流动性影响不大,我们预计2023年2月外汇占款环比增加36亿元左右,对流动性稍有正面影响。(2)为应对春节假期前的资金需求,公开市场2023年1月净投放,由于春节后逆回购到期,我们预计2023年2月公开市场将净回笼。2月1日至2月3日,央行公开市场共有12330亿元的14天逆回购到期,受此影响2月公开市场将净回笼,但这一现象仅是季节性影响,并不影响央行整体的宽松维稳态度。(3)受缴税和财政支出季节性的影响,财政存款呈现“季初增加,季末减少”的特点,我们预计2023年的财政支出进度将保持相对平稳,以保证可持续性,2023年2月份财政存款收回流动性约6000亿元。(4)我们预计2023年1月M0环比约减少12000亿元,对银行间流动性有正面影响。(5)我们预计2023年2月缴准基数环比增加约5500亿元,法定存款准备金环比增加约500亿元。考虑财政存款、现金走款和银行缴准因素后,2023年2月不存在明显的流动性缺口,春节后公开市场资金将迎来净回笼,但并不影响整体的宽松调性。短端利率在央行的宽松政策周期下,还会保持低位,波动情况需要观察信贷投放节奏的持续性。2023年上半年是经济复苏情况的观望期,但预计各类政策将对债券市场的情绪造成冲击,长端利率有上行的风险。

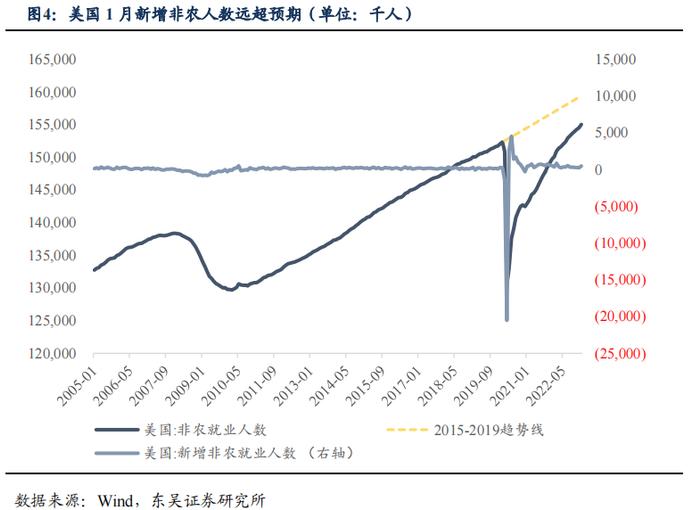

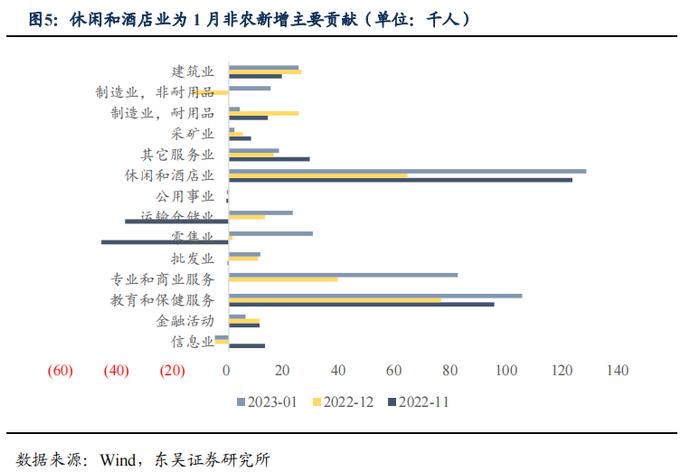

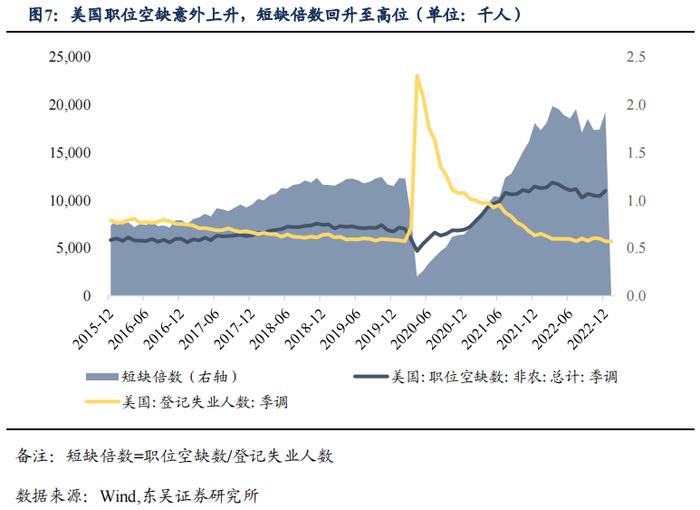

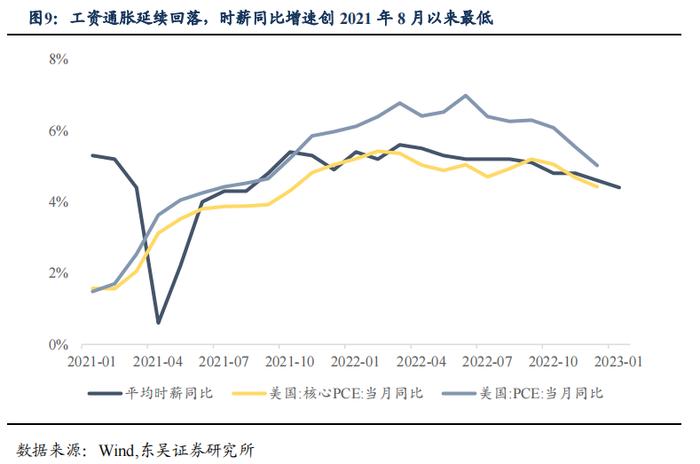

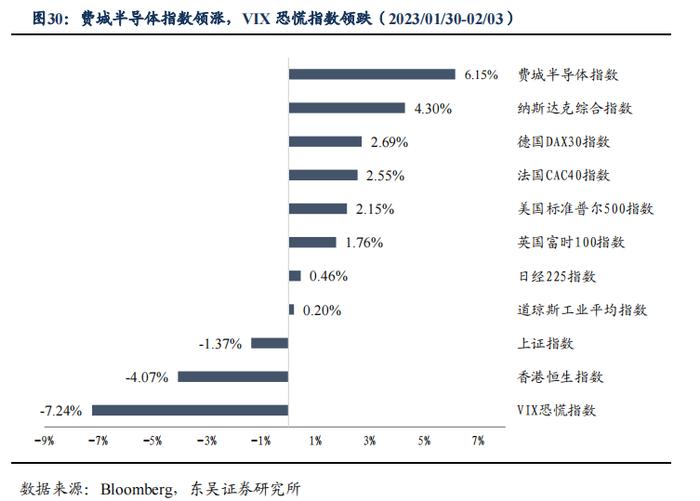

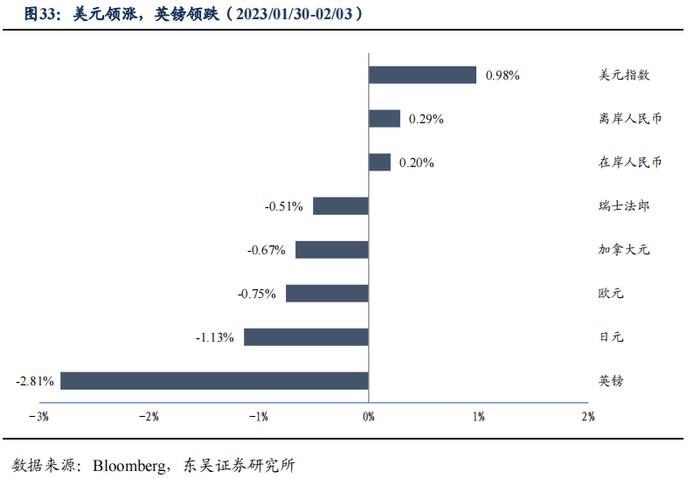

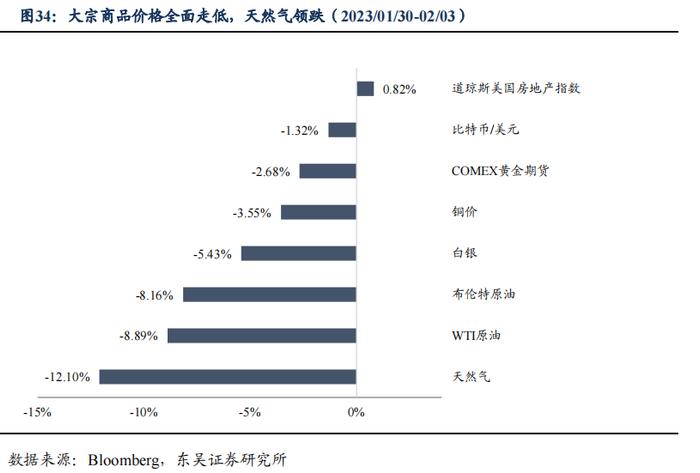

■ 美国1月非农数据远超预期,失业率意外下降,薪资增速回落,上述就业市场迹象将如何反应美联储加息决策?1月非农新增大超预期,时薪有所下降,失业率降至近五十年来最低水平,劳动力市场总体仍保持强劲。(1)1月非农报告显示美国非农就业人口新增51.7万人,远高于市场预期的18.9万人,前值由22.3万人上修为26万人。其中休闲和酒店业、教育和保健服务及专业和商业服务行业为新增非农就业的主要贡献。我们认为1月非农就业的超预期新增主要来源于疫后圣诞节假期对于服务业的需求高涨,酒店、餐饮行业需求扩大,1月ISM服务业指数超预期升至55.2也同样说明美国服务业的复苏。(2)1月工资通胀延续回落趋势,平均每小时工资环比仅增长0.3%,低于前值0.4%。(3)失业率意外下降至3.5%,低于预期3.6%和前值3.5%,为1969年5月以来的最低水平,在失业率意外下降的背后,是86.6万新增劳动力的推动。向前看,劳动力市场仍保持紧俏,我们维持3月加息25bp的预测。除1月非农新增远超预期及失业率意外下降外,近日公布的12月JOLTS职位空缺数升至1101万人,美联储尤其关注的职位空缺与失业人数比率也再度回升至1.9以上,上述数据均表明美国劳动力市场的需求仍然强劲,美国今年陷入衰退的可能性收窄。虽然薪资增速有所回落,但劳动力的供需扩大意味着其仍具有较高粘性,未来存在一定的上行压力,或将推升服务通胀的进一步走高,成为支撑通胀的主要动力。过去几个月的通胀回落使美国放缓了加息脚步,2月2日的议息会议中,联储宣布加息25bp,市场鸽派解读此次声明。但随后公布的非农数据无疑给市场泼了一盆“冷水”,劳动力市场的火热或意味着市场不应对未来的通胀回落走势及停止加息时点过于乐观,数据公布后,Fedwatch数据显示3月和5月各加息25bp的概率为82.7%和48.2%。决议后的记者会上,鲍威尔强调加息决策最终取决于数据,结合此次非农数据表现,我们维持此前对于加息路径的预测,预计联储3、5月各加息25bp,在年中停止加息,终点位于5.5%左右,融资条件在上半年趋势性放松概率较低,降息时点或将在2024年开启。

■风险提示:变种病毒超预期传播、宏观经济增速不及预期、全球“再通胀”超预期、地缘风险超预期

正文

1. 一周观点

Q:资金面和股市情况成为当前影响债市的关键因素,展望2023年2月,流动性是否存在压力?

A:从实体经济角度而言,超额准备金是真正意义上的“高能货币”。△超额准备金=△基础货币-△货币发行-△法定存款准备金=△外汇占款+△对其他存款性公司债权-△财政存款-△M0-△法定存款准备金。影响超储率的因素有五个:外汇占款、对其他存款性公司债权(主要关注央行公开市场操作)、财政存款、货币发行和法定存款准备金变动。下文将从五因素模型着手,对2023年2月流动性情况进行预测。

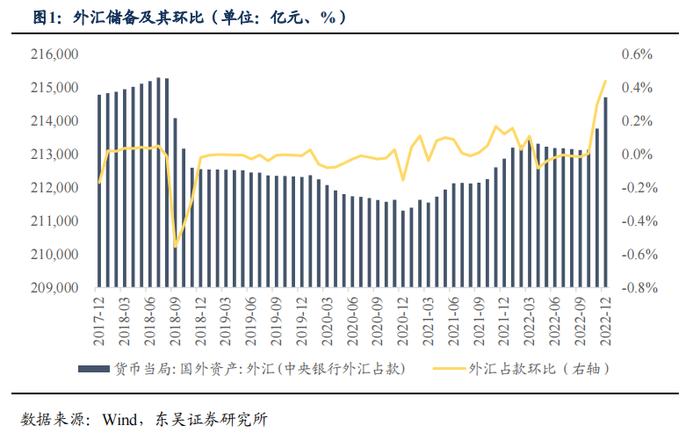

(1)2023年2月外汇占款环比增加45亿元左右,对流动性稍有正面影响。2022年12月份外汇占款为214712亿元,环比增加939亿元,2022年9-12月的外汇占款环比变动分别为-0.01%、-0.01%、0.005%、0.3%和0.44%。近年来我国外汇占款始终保持相对平稳,对流动性影响不大,我们预计2023年2月外汇占款环比增加36亿元左右,对流动性稍有正面影响。

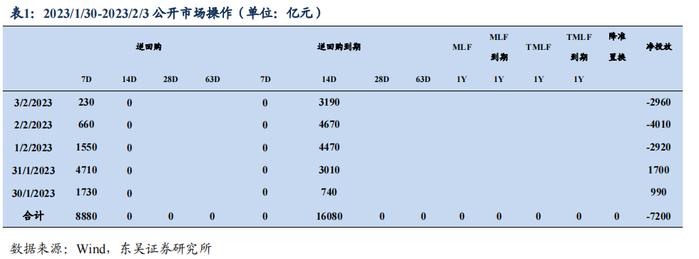

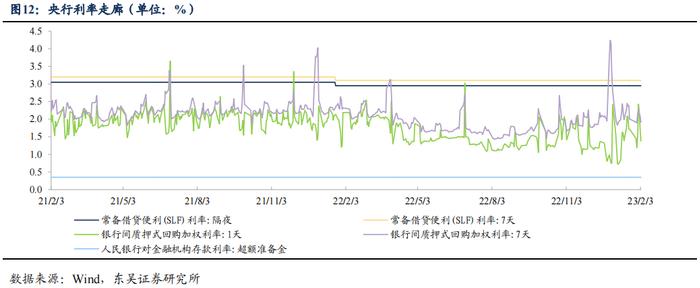

(2)为应对春节假期前的资金需求,公开市场2023年1月净投放,由于春节后逆回购到期,我们预计2023年2月公开市场将净回笼。2月1日至2月3日,央行公开市场共有12330亿元的14天逆回购到期,受此影响2月公开市场将净回笼,但这一现象仅是季节性影响,并不影响央行整体的宽松维稳态度。

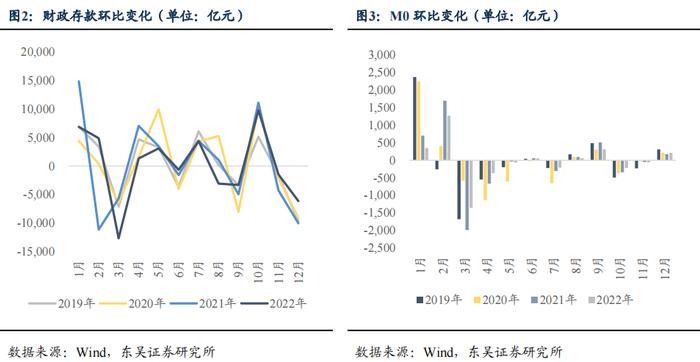

(3)2023年2月财政存款净增加6000亿元左右。受缴税和财政支出季节性的影响,财政存款呈现“季初增加,季末减少”的特点,2018-2022年2月财政存款环比变动额分别为-6121亿元、3406亿元、379亿元、-11124亿元和4878亿元。我们预计2023年的财政支出进度将保持相对平稳,以保证可持续性,2023年2月份财政存款收回流动性约6000亿元。

(4)2023年2月M0环比减少12000亿元左右。M0环比增速与季节性相关,与今年春节日期较为接近的年份包括2012年、2014年和2017年,M0的环比变动绝对值分别为-8372亿元、-14168亿元和9856亿元,我们预计2023年1月M0环比约减少12000亿元,对银行间流动性有正面影响。

(5)2023年2月法定存款准备金约增加3800亿元。测算缴准对流动性的影响,首先需要预估缴准基数的变动,缴准基数的计算公式可以表示为:缴准基数=各项存款-非银机构存款-境外存款。我们预计2023年2月缴准基数环比增加约5500亿元,法定存款准备金环比增加约500亿元。

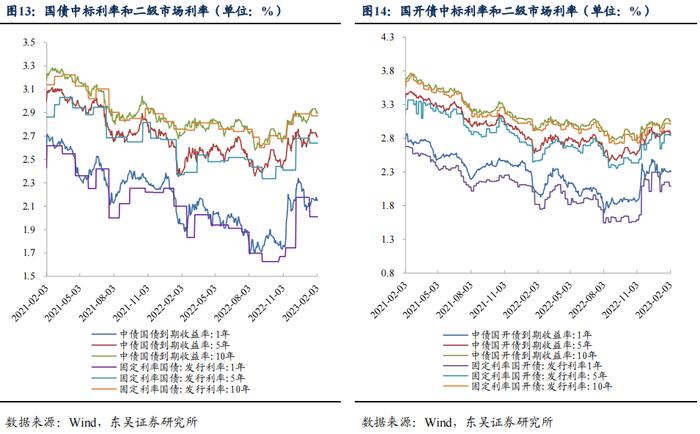

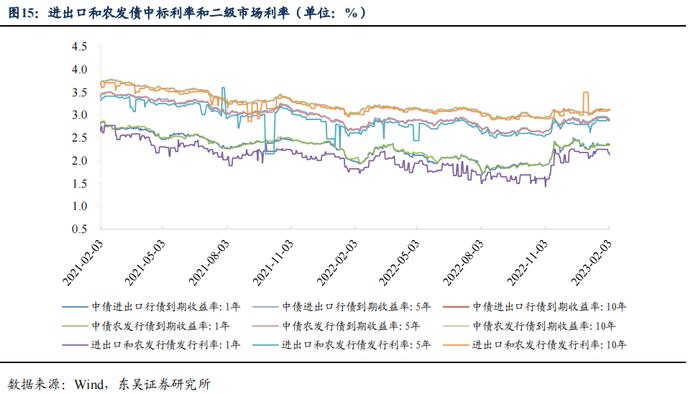

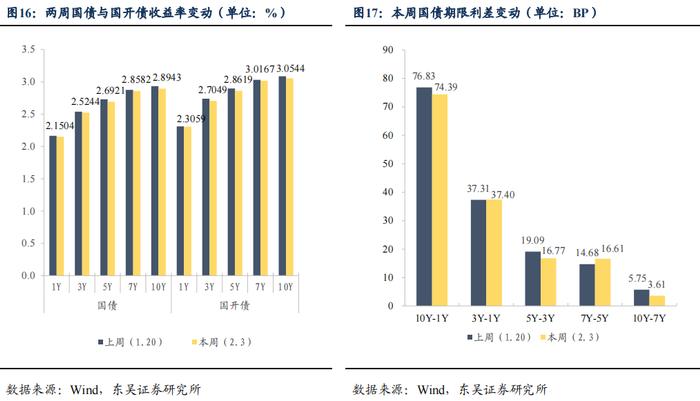

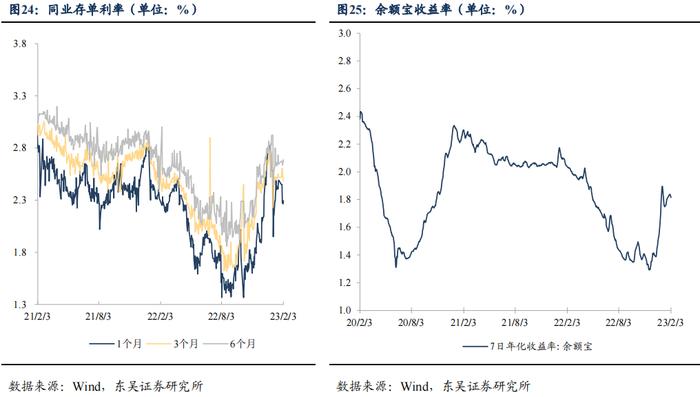

考虑财政存款、现金走款和银行缴准因素后,2023年2月不存在明显的流动性缺口,春节后公开市场资金将迎来净回笼,但并不影响整体的宽松调性。短端利率在央行的宽松政策周期下,还会保持低位,波动情况需要观察信贷投放节奏的持续性。2023年上半年是经济复苏情况的观望期,但预计各类政策将对债券市场的情绪造成冲击,长端利率有上行的风险。

Q:美国1月非农数据远超预期,失业率意外下降,薪资增速回落,上述就业市场迹象将如何反应美联储加息决策?

A:1月非农新增大超预期,时薪有所下降,失业率降至近五十年来最低水平,劳动力市场总体仍保持强劲。(1)1月非农报告显示美国非农就业人口新增51.7万人,远高于市场预期的18.9万人,前值由22.3万人上修为26万人。其中休闲和酒店业、教育和保健服务及专业和商业服务行业为新增非农就业的主要贡献,新增就业人数分别为12.8万人、10.5万人及8.2万人,采矿业及公共事业等行业人数几乎不变。我们认为1月非农就业的超预期新增主要来源于疫后圣诞节假期对于服务业的需求高涨,酒店、餐饮行业需求扩大,1月ISM服务业指数超预期升至55.2也同样说明美国服务业的复苏。(2)1月工资通胀延续回落趋势,平均每小时工资环比仅增长0.3%,低于前值0.4%。同比增长4.4%,低于前值4.6%,为2021年8月以来的最低。(3)失业率意外下降至3.5%,低于预期3.6%和前值3.5%,为1969年5月以来的最低水平,在失业率意外下降的背后,是86.6万新增劳动力的推动。劳动参与率1月升至62.4%,前值为62.3%,部分受到NAICS行业分类调整的影响。

向前看,劳动力市场仍保持紧俏,我们维持3月加息25bp的预测。除1月非农新增远超预期及失业率意外下降外,近日公布的12月JOLTS职位空缺数升至1101万人,美联储尤其关注的职位空缺与失业人数比率也再度回升至1.9以上,上述数据均表明美国劳动力市场的需求仍然强劲,美国今年陷入衰退的可能性收窄。虽然薪资增速有所回落,但劳动力的供需扩大意味着其仍具有较高粘性,未来存在一定的上行压力,或将推升服务通胀的进一步走高,成为支撑通胀的主要动力。过去几个月的通胀回落使美国放缓了加息脚步,2月2日的议息会议中,联储宣布加息25bp,市场鸽派解读此次声明。但随后公布的非农数据无疑给市场泼了一盆“冷水”,劳动力市场的火热或意味着市场不应对未来的通胀回落走势及停止加息时点过于乐观,数据公布后,Fedwatch数据显示3月和5月各加息25bp的概率为82.7%和48.2%。决议后的记者会上,鲍威尔强调加息决策最终取决于数据,结合此次非农数据表现,我们维持此前对于加息路径的预测,预计联储3、5月各加息25bp,在年中停止加息,终点位于5.5%左右,融资条件在上半年趋势性放松概率较低,降息时点或将在2024年开启。

2. 国内外数据汇总

2.1. 流动性跟踪

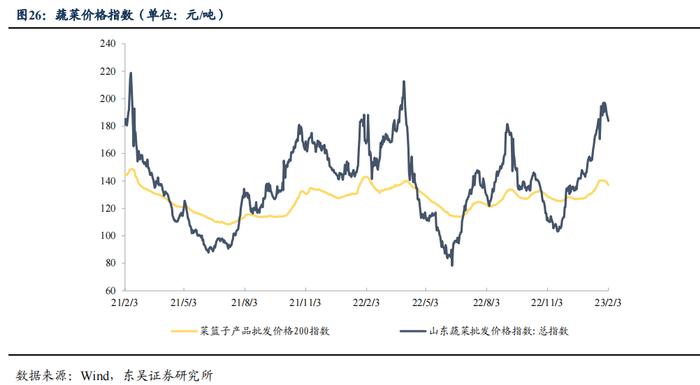

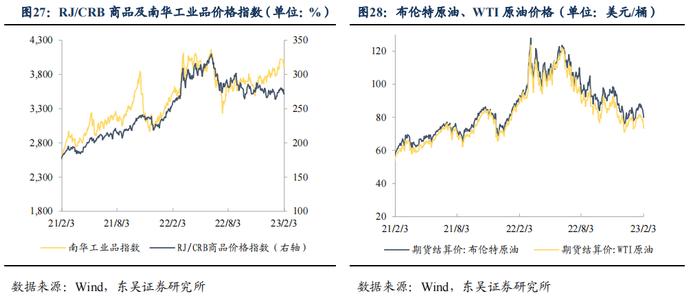

2.2. 国内外宏观数据跟踪

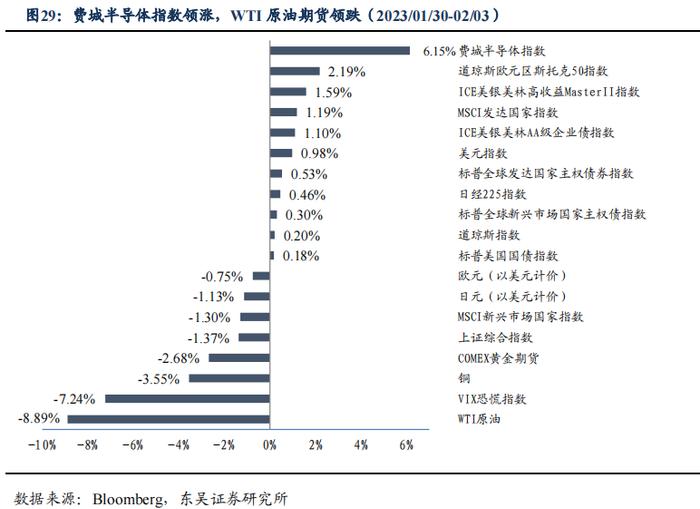

2.3. 海外宏观及大类资产表现

3. 地方债一周回顾

3.1. 一级市场发行概况

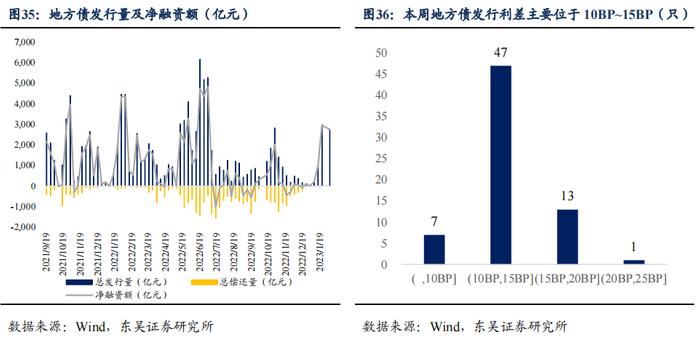

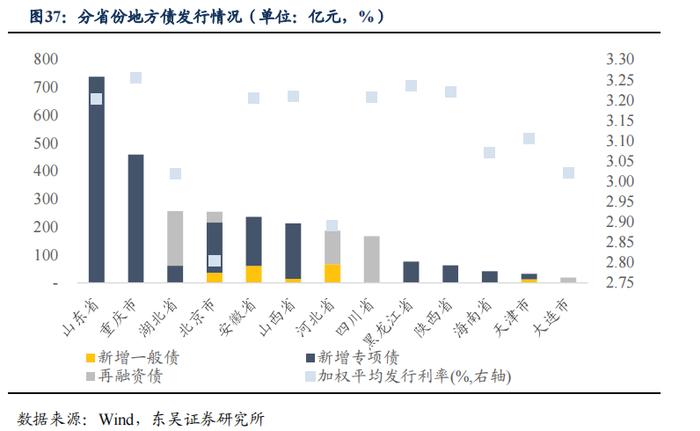

本周(1月30日-2月5日,下同)一级市场地方债共发行68只,发行金额2,746.52亿元,其中新增一般债191.02亿元,新增专项债2,015.15亿元,再融资债540.35亿元,偿还量0亿元,净融资额2,746.52亿元;加权平均招标倍数为22.70。新增专项债主要投向为市政建设及产业园区基础设施、城乡基础设施建设、交通基础设施、保障性安居工程和综合。

本周有13个省市发行地方债,分别为山东省、重庆市、湖北省、北京市、安徽省、山西省、河北省、四川省、黑龙江省、陕西省、海南省、天津市和大连市,分别发行738.69亿元、459.65亿元、257.27亿元、254.90亿元、236.52亿元、212.96亿元、186.82亿元、167.42亿元、76.52亿元、62.92亿元、41.90亿元、32.15亿元和18.80亿元。

3.2. 二级市场概况

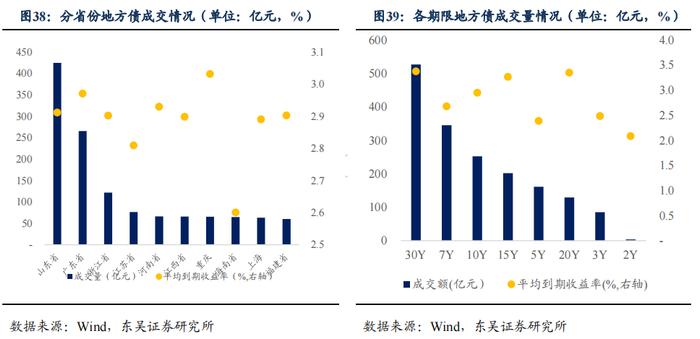

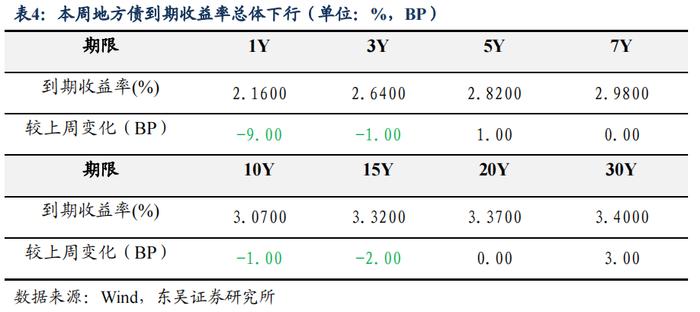

本周地方债存量35.57万亿元,成交量1,703.65亿元,换手率为0.48%。前三大交易活跃地方债省份分别为山东省、广东省和浙江省,前三大交易活跃地方债期限分别为30Y、7Y和10Y。

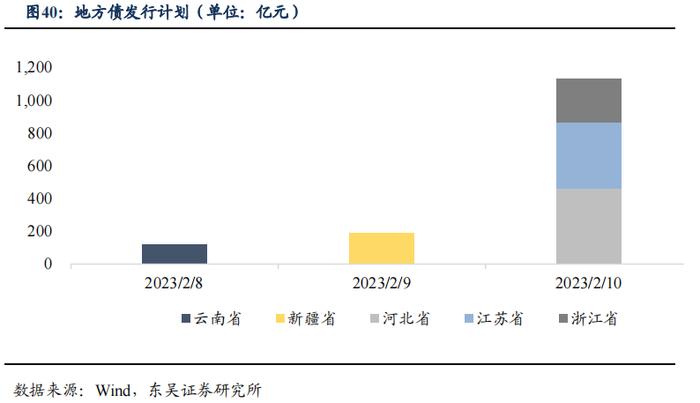

3.3. 本月地方债发行计划

4. 信用债市场一周回顾

4.1. 一级市场发行概况

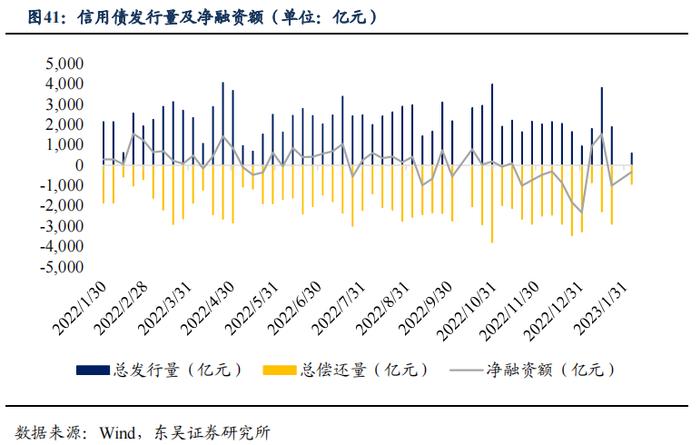

本周一级市场信用债(包括短融、中票、企业债、公司债和PPN)共发行66支,总发行量596.87亿元,总偿还量934.12亿元,净融资额-337.25亿元,较上周增加了662.96亿元。

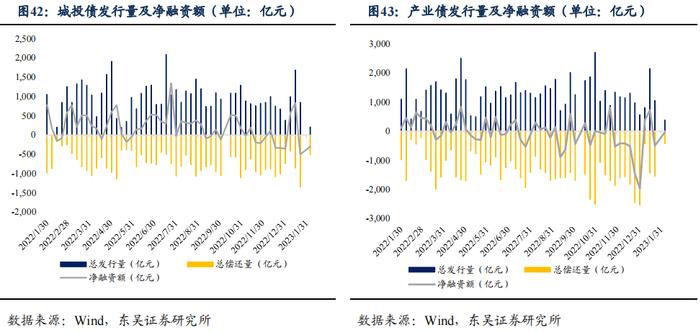

具体来看,本周城投债发行209.12亿元,偿还512.13亿元,净融资额-303.01亿元;产业债发行387.75亿元,偿还421.99亿元,净融资额-34.24亿元。

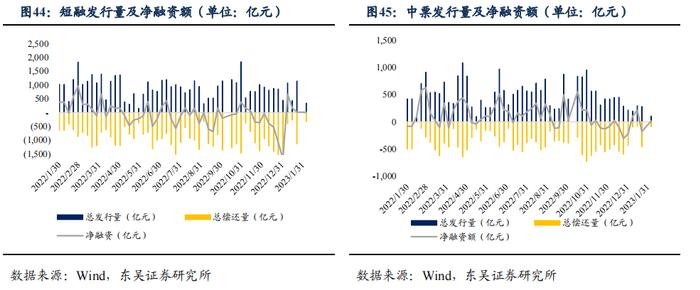

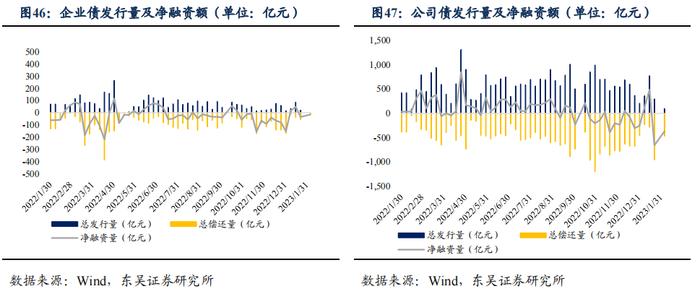

按照债券类型细分,短融净融资额12.73亿元,中票净融资额14.33亿元,企业债净融资额-14.78亿元,公司债净融资额-371.03亿元,定向工具净融资额21.50亿元。

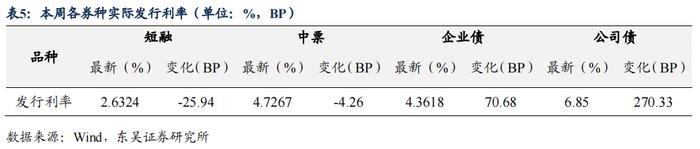

4.2. 发行利率

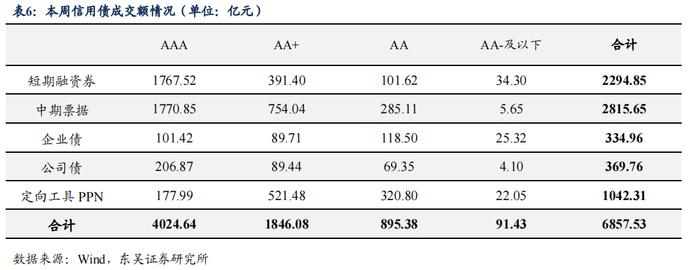

4.3. 二级市场成交概况

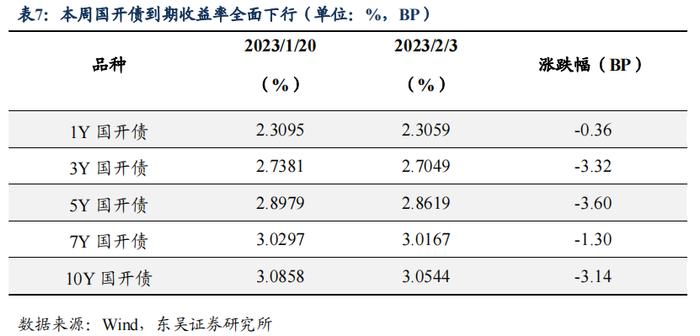

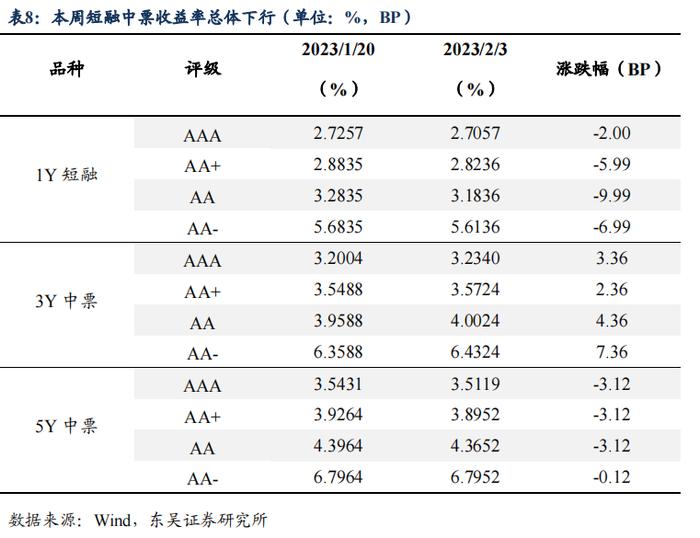

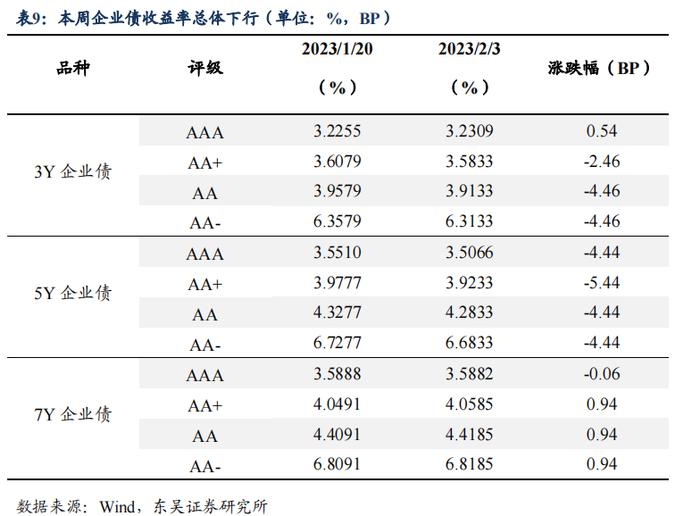

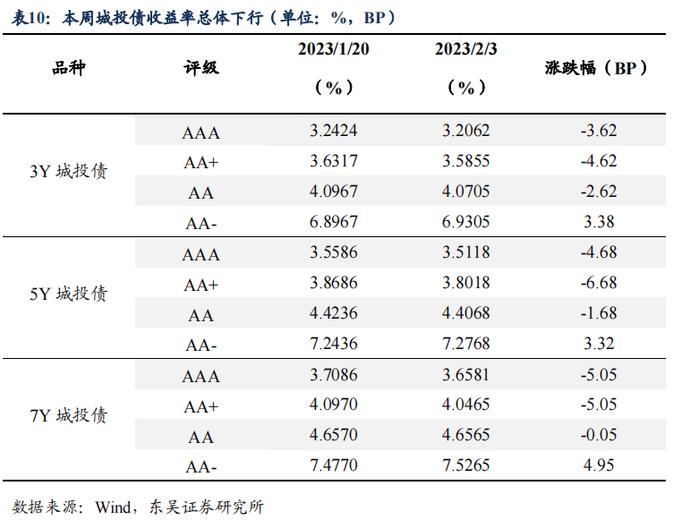

4.4. 到期收益率

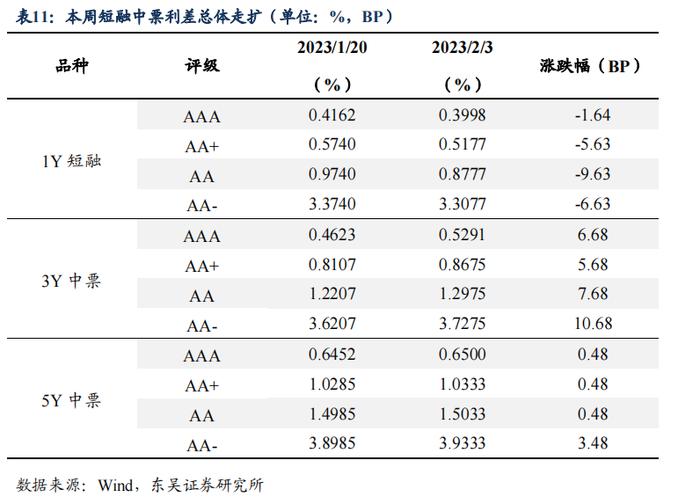

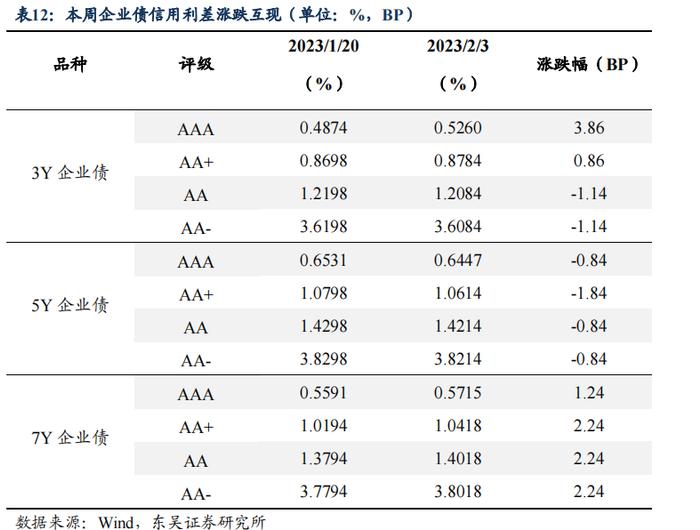

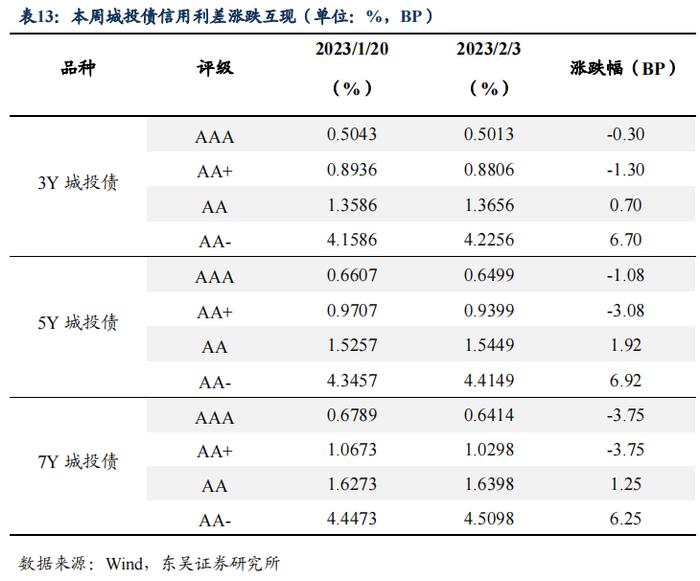

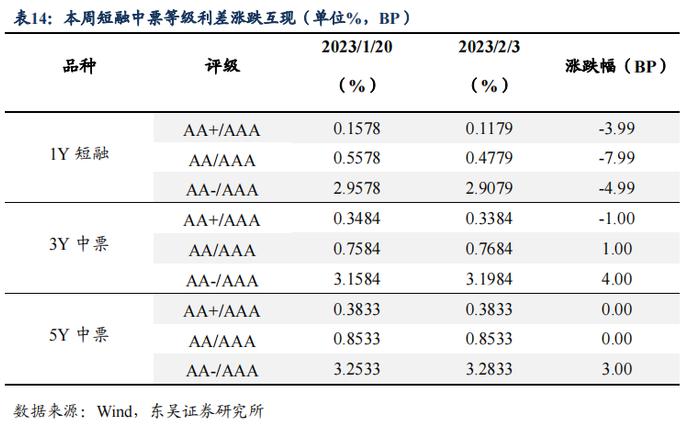

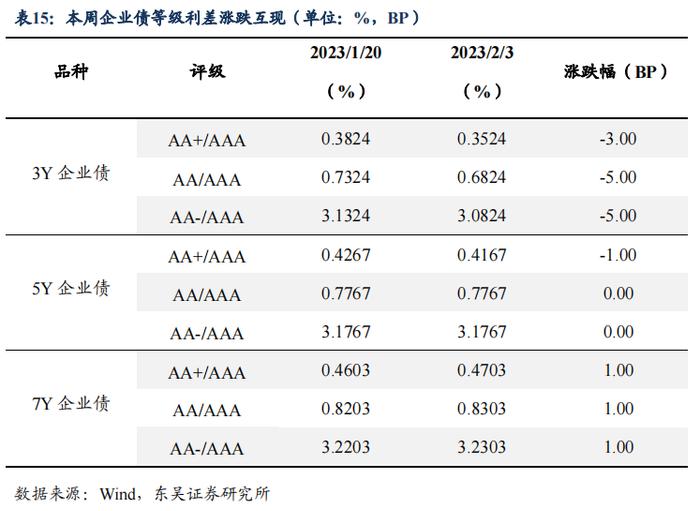

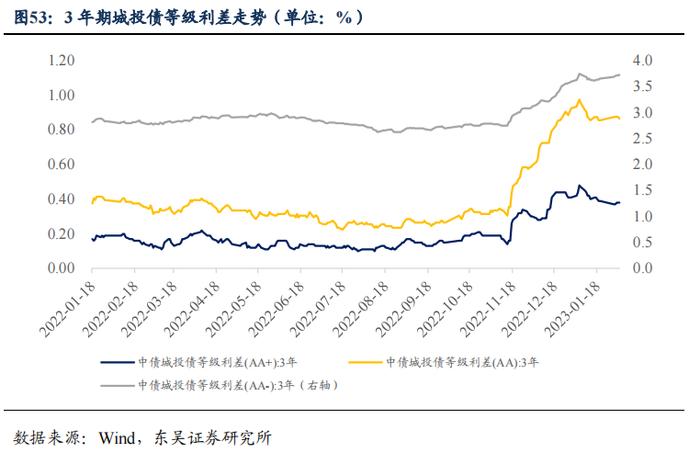

4.5. 信用利差

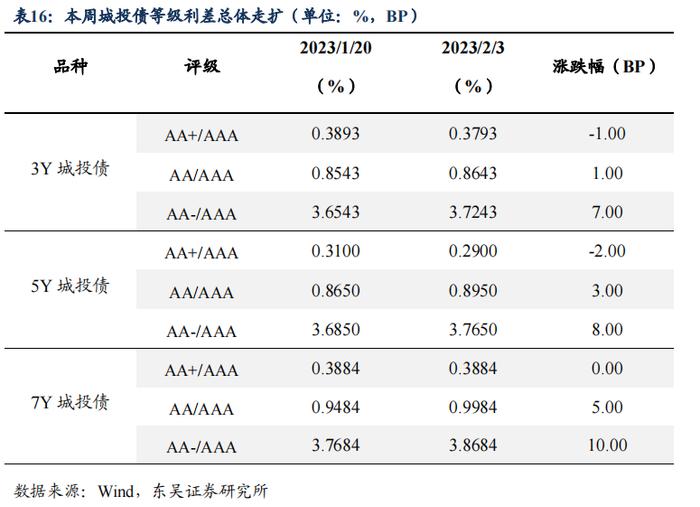

4.6. 等级利差

4.7. 交易活跃度

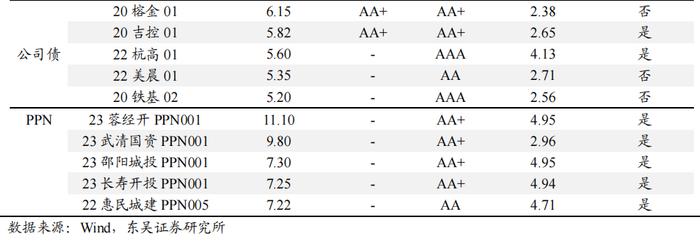

本周各券种前五大交易活跃度债券如下表所示:

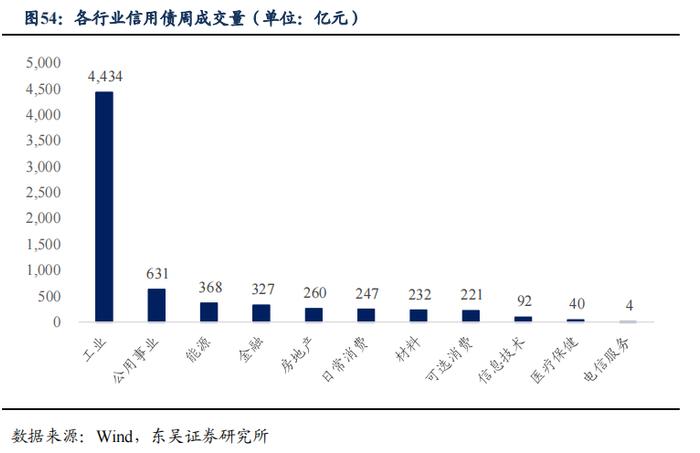

本周工业行业债券周交易量最大,达4,434亿元,其次分别为公用事业、能源、金融、房地产与日常消费。

4.8. 主体评级变动情况

本周无评级或展望调高及调低债券。

5. 风险提示

(1)变种病毒超预期传播:变异毒株传播速度及力度超预期,降低疫苗有效性,影响保护屏障建立,导致国内外疫情反复;

(2)宏观经济增速不及预期:疫情反复叠加经济内部结构不均衡或致经济走势超预期下行;

(3)全球“再通胀”超预期:包括发达经济体、发展中经济体在内的全球主要国家及地区的物价指数同比都逼近,或超过阶段性高点,由于深层次逆全球化、全球供应链重组等因素,覆上短期疫情对供应链的冲击,或让市场低估了通胀风险;

(4)地缘风险超预期:拜登政权对待全球地缘政治版图及相应的地缘政治策略虽皆不同于特朗普政权,但带来的风险却仍可能超预期。