五矿期货:库存高位 后续甲醇基本面如何演变?

五矿期货微服务

报告要点:

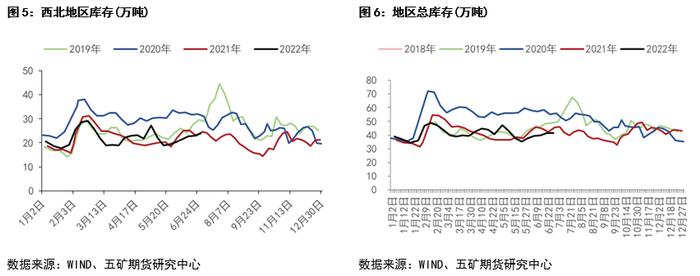

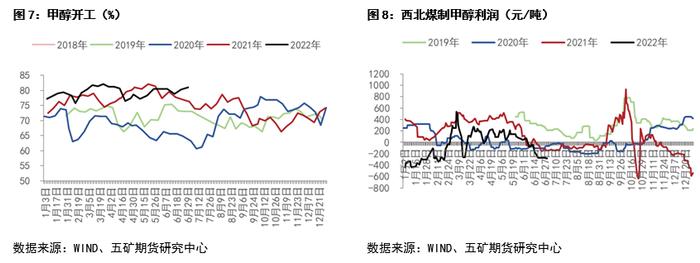

1、上游开工与产量均处历史高位,供应端压力不减,但煤制工艺亏损严重,部分企业公布停车计划以及联醇装置转产尿素,后续预计供应端将有所降幅,上游低估值有修复诉求。

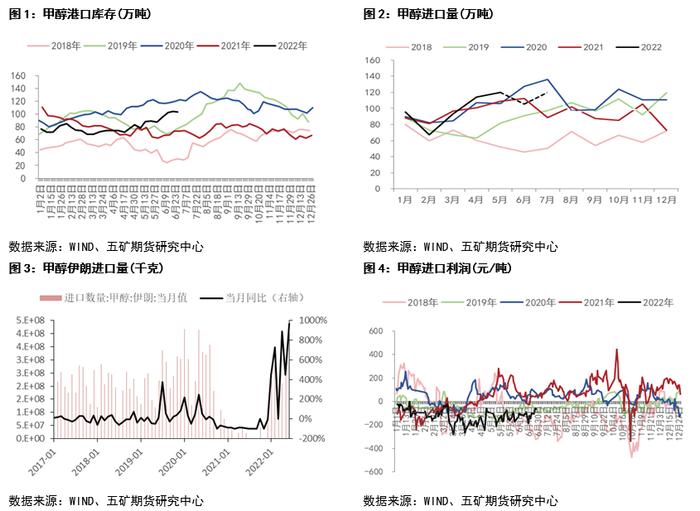

2、需求淡季,港口库存高位,同期仅次于2020年疫情期间,进口端外盘开工高位,伊朗库存压力较大,7月进口量预计将到达120万,进口压力依旧较大。

3、随着上游甲醇大幅下跌,下游需求有所走好,MTO利润有所修复,开工处于高位,传统下游需求近期走好,利润除甲醛外表现较好,但总体依旧处于淡季。

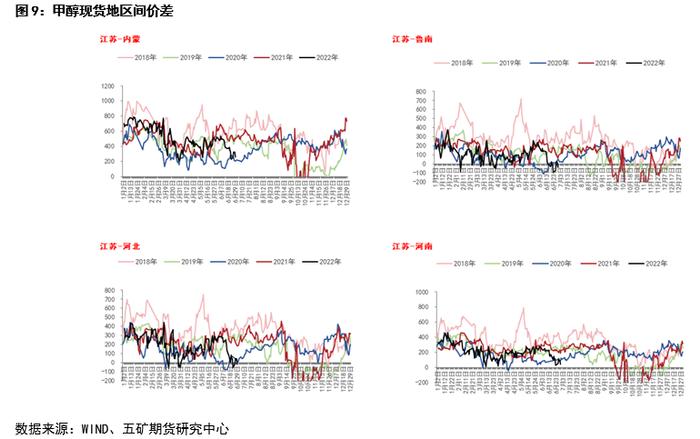

4、港口与内地价差明显走低,内地通往港口的压力将逐步减小,但当前港口回流内地的套利窗口并未打开,关注后续价差继续走低带来的货物倒流情况,届时将大幅缓解港口库存压力。

5、总体来说,7月甲醇进口端压力依旧偏大,上游在亏损加剧下预计供应将会有所减量,需求端随着疫情好转预计会有所走好,总体来看低价下短期甲醇存在估值修复的可能,但警惕整体商品表现弱势下带来的化工品共振下跌。

港口压力凸显

进口压力叠加上游开工高位,港口库存总量超过100万吨,同期仅次于2020年。在库存压力下港口价格明显走低,带动盘面出现明显下跌,高库存使得盘面基差持续维持弱势。

外盘开工高位叠加伊朗库存压力较大,7月进口压力不减,预计7月进口量将达到120万吨高位。当前进口盈亏平衡附近,关注后续进口利润的变化。

内地压力尚可

内地近期也处于季节性累计库阶段,但总体累库幅度小于往年同期,当前库存处于相对低位,压力总体较小,后续关注内地偏强走势能否带动港口价格走强。

上游亏损严重

上游利润处于极低位置,当前西北煤制利润亏损幅度超200元/吨以上,迫使部分企业公布停车计划以及联醇装置转产尿素,上周甲醇上游开工81.07%,周产量163.87万吨,产量于开工均处于高位。短期在煤炭价格走稳下,后续预计供应端将有所降幅,上游低估值预计将会有所修复。

港口与内地价差走低,港口估值明显下行。当前江苏与鲁南、江苏与河南、江苏与河北价差均在同期低位,江苏价格已低于鲁南,但当前整体还不存在套利空间,后续港口与内地价差若继续走低,出现套利机会则关注港口货物回流内地的情况,届时将会缓解港口库存压力。

下游需求淡季

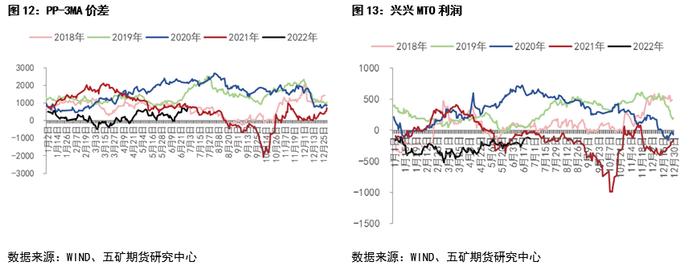

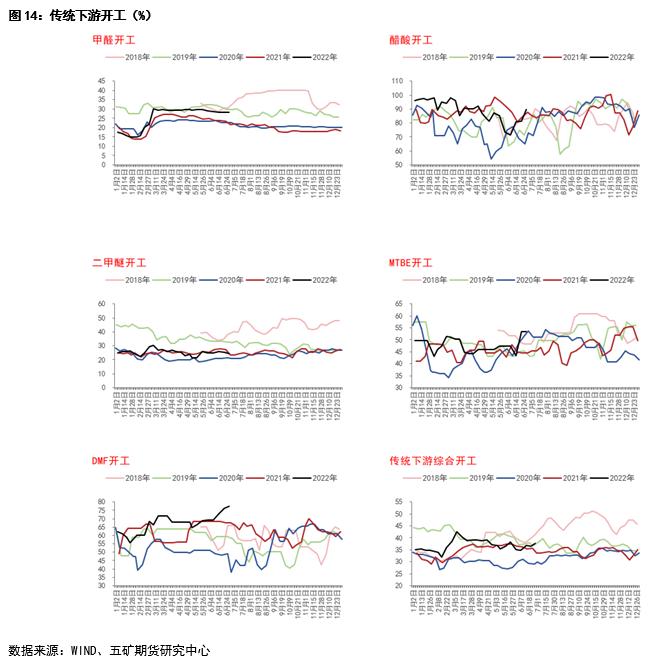

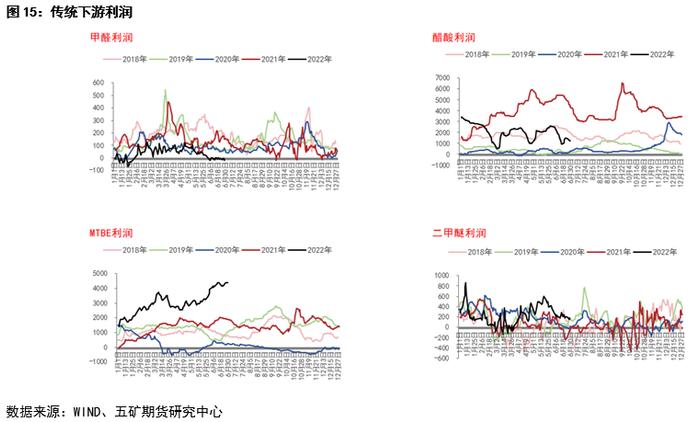

下游需求表现尚可,随着上游价格下跌,PP-3MA价差出现明显修复,MTO亏损幅度减小,但因为乙二醇等化工产品表现弱势,沿海MTO利润表现依旧相对较差。传统下游除甲醛外其他利润表现尚可,综合开工近期出现走好,但当前总体依旧仍处于淡季。

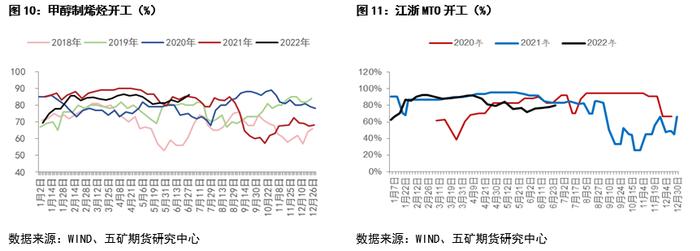

甲醇制烯烃开工86.15%,处于高位,江浙MTO开工79.76%,同比偏低但近期回升明显。因聚烯烃整体供需格局更差,预计MTO利润在中期内也难以继续走高,这也将压制甲醇上行空间。

能化分析师

李晶

从业资格号:F0283948

投资咨询号:Z0015498

研究所副所长,兼能源化工组组长。中国人民大学经济学硕士,拥有近十年期货从业经验,多次获评郑商所PTA高级分析师称号,在《期货日报》等行业报刊中发表多篇文章,接受CCTV央视证券资讯频道等媒体电话采访。多年专注于聚酯产业链研究,熟悉PTA、乙二醇、短纤等品种产业情况。具有扎实的数据分析能力和行情研判能力,每年均多次去实地调研,结合期货行情为企业提供全面有效的套保指导,为贸易企业提供期现结合基差点价投资建议,为投资者提供稳健的月间套利机会。

能化分析师

刘洁文

从业资格号:F03097315