国有大行下调美元存款利率,维稳人民币汇率

来源:资本记事

一面是美、日、印度股市持续上涨,一面是人民币快速下跌,市场冰火两重天。而利差套利,是这一轮人民币贬值的重要推手。弱化这个推手,就有助稳定人民币汇率。于是国家逆周期出手,近期国有大行纷纷下调了美元存款利率,人民币贬值势头得到遏制。

其实,有很多老百姓前期都参与了利差套利。他们这样做是出于自利,却变相推高了美元。不妨以今年4月为例,来分析其中的机理,因为4月是这一轮人民币急剧贬值的起步期。

那时,市场上不少银行美元定期存款年化利率能接近或达到5%,个别银行已高达5.5%。1年期人民币定存利率,绝大部分银行都不超过2.5%,不到美元定存利率的一半。那时,拿人民币换美元做定存,确实是好时机。

比如,那时中国银行手机银行上的美元定存利率有五档,1年期和2年期最高,也只有0.8%。但是,美元定存要想获得较高利率,可以单独申请,如果一次性存入至少5万美元的话,1年期年化利率为4.9%至5.1%。

建行的情况类似。那期间,2000美元至1万美元1年期年化利率为3.4%;1万美元至5万美元1年期年化利率为4.7%;5万美元至10万美元1年期年化利率为4.8%,10万至50万美元1年期定存利率为4.9%,存入金额大于等于50万美元时,1年期年化利率可达5%。不过,2年期美元定存利率当时只有2.8%。

相较国有大行,部分股份行和城商行的美元定期存款起存金额低且利率更高。比如,兴业银行起存门槛为8000美元,1年期利率为5.1%;江苏银行1年期、1万美元起存的定期存款年化利率高达5.5%,2000美元起存的年化利率则为5.3%;3个月期,1万美元起存,定存利率为5%,2000美元起存,利率为4.8%。

但如果是用人民币换成美元后再存款,必须考虑其中的汇兑成本和汇率风险,要提防换汇存款变成亏本生意。

一般而言,同一时间点,银行购汇和结汇的价格是不一样的,卖出外汇的价格比从投资者手里买回的价格要高,这就是换汇过程中的汇兑成本。

以4月的某个时点为例,中行的现汇卖出价是690.27,投资者可以用690.27元人民币换到100美元,但同一时点的现汇买入价是687.36,投资者卖出100美元,只能换回687.36元人民币,一来一回就损失了2.91元。这意味着,投资者用人民币换美元后做定存,即使存款到期时的购汇汇率与原来一样,再换回人民币也会有损失。买卖美元所产生的平均成本损耗为0.4%—0.45%之间。

汇率波动则是影响换汇存款实际收益的主要因素。4月人民币对美元汇率在6.90左右。以5%的一年期定存利率计算,1万美元本金相当于69000元人民币,存一年能获得500美元利息,本息合计为10500美元。如果一年后人民币汇率升值到6.80,这10500美元折合人民币71400元,增值2400元人民币,年化收益率为3.48%,远低于5%。如果人民币升值到6.57左右,这10500美元差不多与原来的人民币本金相当,不亏不赚,一年定存存了个寂寞。如果人民币升值到6.50,当初的本金就亏了750元人民币,真成了亏本买卖。

当然,如果未来一年人民币汇率有所贬值,定存到期后以人民币测算的实际收益就会高于5%,高出部分就是美元升值的收益。如果人民币汇率到时贬值到7左右,到期本息折合73500元人民币,比当初多出4500元人民币,实际年化收益率达到6.52%。

因此在4月份,对于手中有多余美元的投资者,并在较长一段时间不用考虑美元流动性问题的投资者,可以考虑部分比例配置美元存款。但对于普通投资者而言,购买美元存款产品,需要用人民币购入美元进行存款,存款到期后再将美元兑换回人民币。在美元利率维持高位、美元处于升值周期的情景中,对普通投资者有利,但美元本身面临环境较为复杂,普通投资者购买美元存款不可避免要面对美元汇率波动风险。

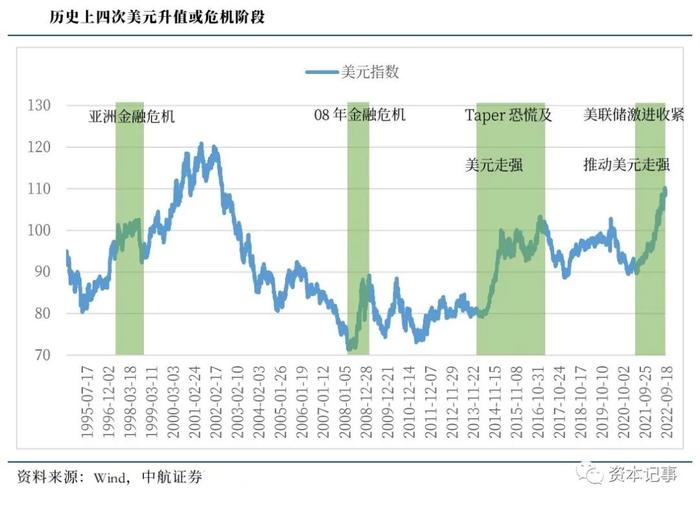

在利差套利以及其他因素的合力推动下,这一轮美元升值几乎以不喘气、不回头的走势,连涨两个多月,6月30日离岸价格一度达到7.2857,离上轮高点7.3745(2022年10月25日)一步之遥。

为稳定人民币汇率,多家国有大行近日正式下调美元存款利率,美元存款产品利率从之前4.5%~5%,大幅下调至2.8%。这是国内银行继6月下调人民币存款利率后,又一次祭出调整存款产品利率的大动作。

今年以来,国内商业银行先后多轮下调人民币定期存款利率,当前在国有大行、股份行等主流商业银行存款产品中,已鲜见3%以上的存款利率。

与此对应的是,在美联储持续加息周期下,海外美元利率维持高位,今年以来各家银行的美元存款利率处于高位水平。此次调整之前,一些二年期、三年期的美元存款产品年化利率在4%以上,一些外资行和中小银行的该类产品利率甚至达到5%以上。这对于银行客户而言,无疑具有极大的吸引力。

也因此,今年上半年,不少银行客户临时换汇、抢购美元存款产品的现象明显增多。尽管每家银行设置了不同程度的资金门槛,并提示了潜在的汇率波动风险,仍难挡客户购买美元存款的热情。

但从商业银行角度看,美元贷款利率却不及美元存款利率,国内美元存贷利率的“倒挂”现象较为明显。根据2023年第一季度中国货币政策执行报告,一季度末,一年期大额美元存款平均利率为5.67%,而同期境内一年期美元贷款利率仅为5.34%。

在净息差持续收窄的大背景下,“合理控制负债成本”早已成为各家上市银行年报和业绩会上高管提及的高频词。维持合理息差,加强对高成本存款的量价管控,是此次下调美元存款产品利率的动力之一。

更为重要的是,通过下调美元存款利率,降低美元吸引力,减少利差套利活动,对收敛人民币汇率的波动具有更积极的意义。近期央行召开的货币政策委员会2023年第二季度例会就提出,综合施策,稳定预期,坚决防范汇率大起大落风险,保持人民币汇率在合理均衡水平上的基本稳定等,正是此中要义。

就在近日国有大行启动下调美元存款利率之时,人民币汇率连续两个交易日企稳回升。此外,随着美联储加息周期接近尾声,美元能否持续走强有待观察。还未“上车”换汇的投资者,应充分考量汇率市场的新动向,权衡利弊,做出理性选择。(综合自证券时报、北京青年报)

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。