如何从期权报价中提取市场对于将来标的价格的预期

01

Delta通常用来表示期权价格对于标的价格的敏感程度,但Delta也能表示该期权合约到期时被行权的概率。换言之:

如果是欧式看涨期权,Delta就表示到期日时标的价格大于行权价的概率;如果是欧式看跌期权,Delta就表示到期日时标的价格低于行权价的概率。

举个例子,现有一个行权价为2.7的欧式看涨期权,Delta为0.5则意味着价格大于2.7的概率为0.5,同时行权价为2.75的欧式看涨期权Delta为0.45,则意味着价格大于2.75的概率为0.45,由此,我们可以推断出标的价格在2.7—2.75区间的概率应为0.5-0.45=0.05。

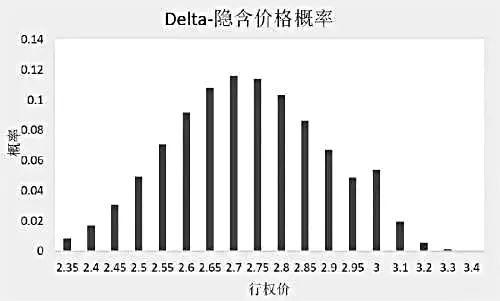

用此方法我们可以计算出标的价格落在各价格区间的概率,以4月7日上证50ETF当月期权数据为例,可得到概率分布图如下:

然而此方法是有明显缺陷的,Delta的计算需要用到波动率,波动率的计算准度会影响到最终的结果。

另外,我们需要假设标的价格服从对数正态分布,然而这在现实世界中往往并不成立,那么有没有方法既能表达隐含价格的概率分布,又不过度依赖于假设与模型呢?

02

通过观察市场中蝶式期权的价格,我们能够估计标的价格在到期日的隐含分布。

蝶式期权是一种期权组合,买入一份行权价较低和一份行权价较高的期权合约,同时卖出两份行权价居中的期权合约,看涨或看跌期权均可。

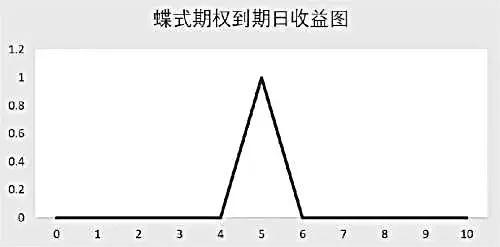

不考虑期权费,买入一份蝶式期权在到期日时的损益图如下:

上图中的蝶式期权由行权价为4、5和6的期权合约组成,可以看到蝶式期权在到期日时,只有在标的价格为4—6的区间时有收益,且最大收益为行权价间隔。

总而言之,蝶式期权的特点是只有当标的价格在某一区间内时,到期时才有收益,且损益图对称,最大收益和最大亏损均为定值。

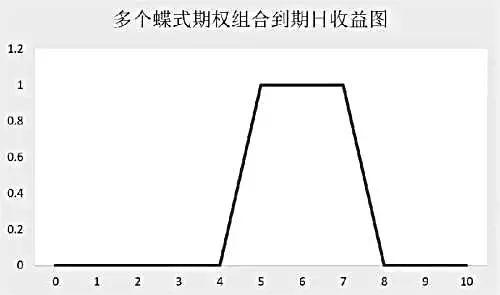

上图为4/5/6、5/6/7和6/7/8三个蝶式期权构成的投资组合的到期收益,可发现当标的价格为5—7时,投资组合达到最大回报,且为蝶式期权的行权价之差1,以此类推,如果我们不断向投资组合中增加蝶式期权,达到最大回报的标的价格范围会不断增大,但最大回报仍保持为行权价之差不变。

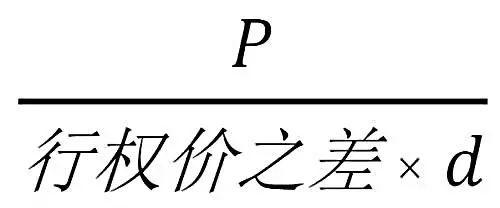

再看期权费,由多个蝶式期权组成的投资组合会有一个价格,记为P,从另一个角度想,如果要给这个投资组合进行定价,其理论价格应为到期时收益×折现率×达到收益的概率。

遵循无套利原则,理论价格与P应是相等的,更具体点可表达为:行权价之差×Prob×d=P。

上式中行权价之差代表到期时的最大收益,Prob为价格落在对应区间的概率,d为折现率,P为投资组合的价格,其中行权价之差、折现率都可轻易得到,P可由期权合约的报价得到,因此可以反求出标的价格落在对应区间的概率:Prob=

03

然而这种计算方法忽略了投资组合在最大收益和无收益之间的部分,为减轻这部分的影响,我们只能将价格区间拉大,但过大的价格区间也会导致预测结果价值不大,因此如何在此基础上缩小价格区间,就是下一步要解决的问题。

仍以4/5/6、5/6/7和6/7/8三个蝶式期权构成的投资组合为例,当标的价格为5—7时,投资组合的回报均为1。

假设标的在到期时价格只能为5、6或7,当标的价格为5时,支撑起整个投资组合回报的是4/5/6蝶式期权,因此标的价格刚好为5的概率应为4/5/6蝶式期权的价格与投资组合价格的比值:

其中,

代表标的价格等于5的概率,P代表投资组合的价格,

为4/5/6蝶式期权的价格,以此类推,可得出标的价格为6、7时的概率。

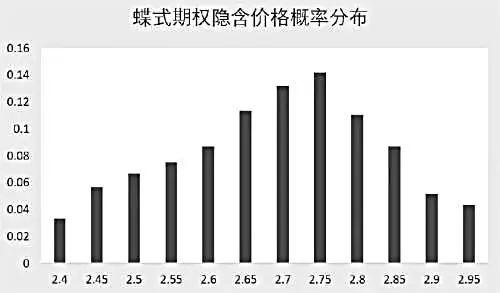

以4月7日上证50ETF当月期权报价为例,用此方法计算可得到隐含价格。

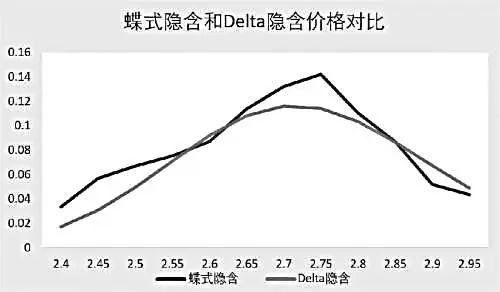

当日上证50ETF收盘价为2.743,上图显示市场预期上证50ETF在4月22日时的价格在2.75左右的概率最大,且价格小于2.75的概率要明显大于2.75的概率,与之前得到的Delta隐含价格概率分布对比,结果如下:

可以明显看到,市场真实隐含的价格概率,下跌的可能更大,上涨的可能更小,价格分布明显左偏,且价格无明显变化的概率也更高,说明分布尾部也更厚。

04

在实际计算中,我们发现有时投资组合的价格大于将来的最大收益,这明显是不合理的。

经分析,这主要是由于买卖价差等因素影响,因此当投资组合的价格大于最大收益时,我们难以算出价格落在该范围里的真实概率,只能默认为100%。

此方法的另一个缺陷是,只能得到离散的价格概率分布,要得到连续的分布只能缩小行权价间距,用插值法或波动率倾斜模型计算不存在市场上的期权合约报价,会脱离市场。

得到隐含价格概率分布的潜在使用方向,

一是在标的的方向上给投资者参考,譬如隐含价格分布显示,在到期时标的很可能会大涨,投资者可据此交易标的;

二是得到价格分布,投资者可根据该分布的合理性作出判断,对分布的标准差即波动率有看法,进而进行交易。