平安集团年内多次增持“宇宙行” H股持股15%

21世纪经济报道记者曹媛深圳报道

平安集团年内已多次增持“宇宙行”,H股持股比例已升至15%。

香港联交所最新数据显示,中国平安保险(集团)股份有限公司旗下平安资管近日增持工商银行(01398.HK)H股股份1000万股,每股作价4.3378港元,总金额约4337.8万港元。增持后持股数量约130.24亿股,占工商银行H股比例从14.99%上升为15%。

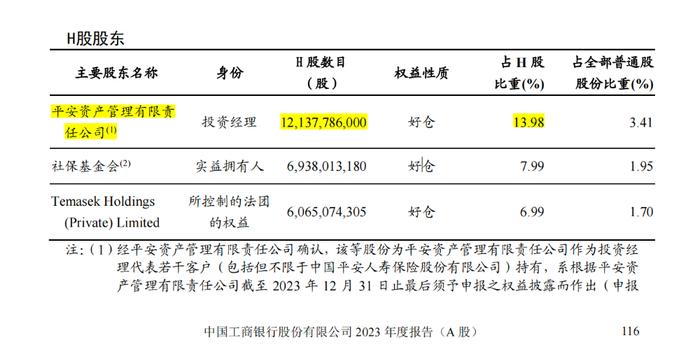

21世纪经济报道记者查阅工行2023年年报发现,截至2023年末,平安资管持有约121.38亿股工行H股,占H股比重为13.98%。这意味着,今年以来,平安资管已累计增持工行H股约为8.86亿股。

除平安资管外,今年以来,平安集团及旗下公司已多次增持工商银行。其中,6月19日,工商银行H股获在场内以每股均价4.4954港元增持1000万股,涉资约4495.4万港元。

6月20日,工商银行H股获平安集团旗下中国平安人寿保险股份有限公司在场内以每股均价4.5875港元增持3060.5万股,涉资约1.404亿港元。

中长期来看,平安资管对港股整体表现持乐观态度。今年7月12日,平安资产管理(香港)首席投资官汪新翼在投资展望简布会上表示,在基准情景下,预测未来12个月恒生指数将会达到19500点,每股收益预计增长7%。而在乐观和悲观的情景下,恒生指数最好及最差的表现分别预计为22150点和16800点。中长期来看,他对于港股整体表现持乐观态度。

针对目前港股的情况,汪新翼进一步介绍称,平安资管将采取杠铃策略,即高股息加高增长股票配置,其中高增值的板块将会聚焦消费复苏、中国医药以及科技创新板块。他指出,高股息股票投资战略能够为险资这类稳定的投资人带来持续回报。同时,中国目前鼓励上市公司提高股息支付率,这也将加大高股息股票的吸引力。

现阶段,在“资产荒”背景下,与平安集团资产配置策略类似,业绩稳定、分红率较好、高股息的银行股等是险资配置重点。根据21世纪经济报道发布的《2024保险资管发展和展望报告》,调研结果显示,受访机构/投资经理在权益类的投资策略上,高股息高分红的股息价值策略是最受青睐的,100%的受访机构/投资经理将其纳入选择。

记者发现,而以四大行为代表的高股息、低估值的红利股票今年市场表现相对突出。根据WIND数据,今年上半年,工商银行、农业银行、中国银行、建设银行H股股价涨幅超20%。

“今年以来权益市场波动较大,投资者风险偏好下降,倾向于寻求收益较为稳定的资产。而银行股有波动较小、收益确定性较强,且股息率较高的特性,因此受到资金的青睐。”永盈基金分析称。

中信建投证券研究员认为,银行作为红利资产代表,凭借更低的估值、更高的股息率,确定性更强的分红,获得低风险偏好资金青睐。国家队增持、ETF扩容、险资OCI账户配置、部分北向资金回流,助推银行板块上涨。